Stop temporel : pourquoi, comment ? Avec ou sans les options

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Vous vous demandez certainement pourquoi je vous parle de stop temporel et

quelle est l’utilité d’avoir un stop temporel lors de vos prises de position spéculatives.. ?Nous allons voir ensemble de quoi il s’agit, et pourquoi c’est une notion importante (bien que largement ignorée dans le monde du trading !). Et enfin, le lien avec les options sera évident… Puisqu’en tant qu’outil spéculatif parfaitement optimisé, une option possède intrinsèquement un stop temporel…

Stop temporel : définition

Si vous acceptez d’introduire un stop temporel dans votre trading, cela signifie que vous considérez l’échec éventuel d’une prise de position, non seulement en terme de prix, mais aussi en terme de timing d’atteinte de votre objectif.

Cela est dû au fait que votre capital est limité, et que vous attendez donc un certain retour sur investissement de vos fonds.

En substance, on pourrait définir le stop temporel ainsi :« sortir d’une position spéculative si le cours déclenchant la prise de profit n’a pas été atteint au bout d’un temps imparti déterminé à l’avance. »

Avantages et caractéristiques d’un stop temporel

Le stop temporel permet ainsi d’optimiser l’allocation des fonds de votre compte de trading en vous évitant de rester “bloqué” sur une position qui immobilise inutilement (puisque pas de plus-value) votre capital.

Il est certes très difficile (voire impossible, sauf par chance) d’anticiper le timing exact d’un mouvement sur une action ou sur un indice, en plus de sa direction (hausse ou baisse).

C’est pourquoi le stop temporel est une notion qui peut être manipulée avec beaucoup de flexibilité et qui ne doit pas être aussi stricte qu’un stop de prix. Par exemple, un horizon temporel de 6 mois pourra être adapté avec plus ou moins 3 mois d’écart, si besoin (à réévaluer au fur et à mesure en fonction des news, nouvelles données, changement d’environnement macro-économique éventuel qui jalonnent la période et qui vont faire que vous croyez encore ou non en la position).

Etudions un exemple concret :

De l’utilité de placer un stop temporel : exemple

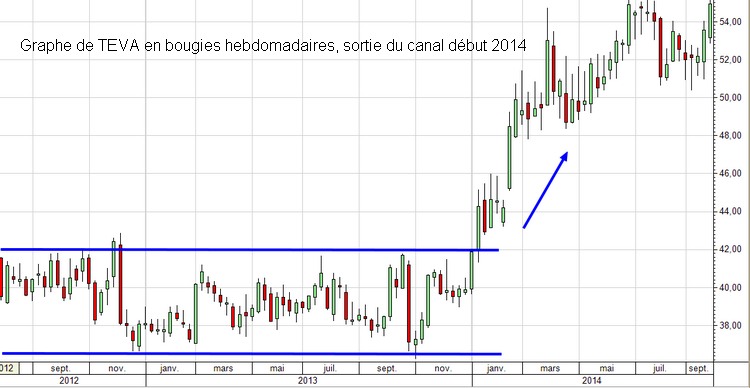

Voici le graphique en bougies mensuelles de l’action Teva Pharmaceutical Industries (ticker : TEVA), un fabricant de médicaments génériques :

Grahique de Teva en bougies mensuelles

Ce graphe (désolé pour la qualité du graphe, mon broker ne remontait pas avant juin 2012 pour une raison inconnue) illustre le comportement de l’action Teva Pharmaceutical Industries (ticker : TEVA) en 2012 et 2013.

Pas de mouvement significatif de l’action qui est restée dans un canal compris entre 34 et 40$ pendant deux années complètes ! Ce délai sans gagner d’argent est très long, même pour un portefeuille « long terme ».

Dès fin 2011, Teva était par ailleurs sous-évaluée, avec de bons fondamentaux et perspectives, laissant penser à un potentiel d’appréciation important de l’action…

Mais non, le marché est parfois long à la détente (il n’a réagi que fin 2013).

Si vous aviez investi sur Teva à ce moment sans placer de stop temporel, vous auriez perdu pas mal de temps, et donc d’argent !

Jetez un œil à ce qu’a fait l’action 3D Systems (ticker : DDD) pendant la même période de temps… (fois 9 !!)

DDD est une entreprise fabricant des imprimantes 3D, secteur qui est devenu à la mode il y a quelque temps car c’était une révolution technologique prometteuse (l’engouement s’est un peu dégonflé depuis).

Comment auriez-vous pu profiter d’une partie de la hausse de cette action si vous n’aviez plus de capital disponible, en partie à cause de position « amorphe » comme Teva.. ?

Attention, je ne suis pas en train de lier les deux extrêmes et vous dire que vous auriez pu capter toute la hausse de DDD plutôt que d’être bloqué sur TEVA. Je suis réaliste (et surtout honnête intellectuellement, surtout lorsque je considère des exemples a posteriori, où on est toujours plus malin…)

Là où je veux en venir avec cet exemple, c’est qu’en plaçant un stop temporel adéquat sur TEVA, vous auriez pu dégager des liquidités pour ensuite pouvoir prendre une configuration de hausse sur DDD. Vous auriez libéré du capital pour l’allouer de meilleure façon, et ce alors même que le stop de prix sur TEVA n’a pas été touché.

Considérons ainsi un scenario réaliste :

– Investissement dans TEVA en avril 2012, au prix de 36$, avec un objectif de hausse à 42$ (prochaine résistance) à horizon 6 mois environ. Stop de prix à 33$.

– Stop temporel activé en novembre 2012, soit 7 mois et demi plus tard, voyant que rien ne se passe sur l’action. Pas de perte, pas de gain.

– Le nouveau capital disponible vous permet de scanner le marché à la recherche de bonnes opportunités. C’est le cas sur DDD (qui est sur vos radars) en août 2013, à la sortie d’une figure de tasse avec anse (figure chartiste puissante) :

– Investissement sur DDD en août à 50$

– Sortie début octobre à 72$ sur l’objectif de la figure de tasse avec anse, soit +44% de plus-value (pendant que TEVA était toujours immobile au passage)

Rappel des règles de validation de la figure de tasse avec anse :

1 – action déjà en tendance haussière auparavant

2 – la tasse retrace au maximum 50% de la hausse précédente

3 – l’anse retrace au maximum 50% de la hauteur de la tasse

DDD a parfaitement validé cette figure, de manière claire et facilement repérable. Cela aurait été dommage de ne pouvoir en profiter à cause d’un manque de fonds disponibles, non ?

Ensuite, du capital (augmenté de 44% 😉 est à nouveau disponible dès octobre 2013, vous permettant de scruter éventuellement une nouvelle figure haussière, et pourquoi pas le franchissement à la hausse par TEVA de son canal horizontal, en janvier 2014… :

Différence entre stop temporel et stop de prix

Les deux types de stop ont leur utilité. J’espère que l’exemple ci-dessus vous a convaincu de l’importance d’un stop temporel pour optimiser la rotation d’actifs de votre portefeuille. Vous pouvez ainsi vraiment gagner de l’argent en bourse.

Un stop de prix :

– vous empêche de perdre trop d’argent si la position est un échec directionnel (i.e part dans la mauvaise direction)

Un stop temporel :

– vous permet de ne pas perdre votre temps et d’avoir l’opportunité de gagner de l’argent ailleurs si la position est un échec du point de vue de la dimension temporelle.

L’investissement fait-il exception au placement d’un stop temporel?

Qu’est-ce qui différencie vraiment l’investissement d’une position spéculative, même « long terme » ?

Hé bien c’est justement l’absence de stop de prix et de stop temporel, car vous êtes dans la même optique que lors d’un achat immobilier (5 à 10 ans au minimum de durée de la position)

Pour illustrer cette métaphore avec l’achat immobilier, voici deux caractéristiques du comportement de l’acheteur immobilier :

– Il ne va pas revendre son bien immobilier si le marché baisse de 15% (pas de stop de prix), à moins qu’il y soit obligé par la banque s’il a emprunté (mais ceci est un autre cas de figure

– Il ne va pas non plus revendre si la valeur de son bien ne s’apprécie pas dans les 3 ans (pas de stop temporel), à moins encore une fois d’avoir impérativement besoin de l’argent pour une raison personnelle.

Donc pas de stop de prix ni de stop temporel, sauf facteurs externes.

Ce type de comportement d’investissement et d’horizon temporel sur une action est très rare.

Au final, il y a très peu de vrais investisseurs en bourse…

Note : Si vous souhaitez faire du vrai investissement en bourse et acheter des actifs tangibles et diversifiés, suivez

mon service sur les REITs (des actions de haut rendement à garder vraiment pour le très long terme), c’est mieux que de devenir propriétaire immobilier !La plupart des intervenants particuliers en bourse ont plutôt des portefeuilles « long terme » (horizon de placement de 2 à 5 ans), ou de swing trading (horizon de quelques semaines ou mois).

Dans ces deux derniers cas, le placement d’un stop temporel prend tout son sens…

Lien avec l’achat d’options

Plutôt que d’intervenir sur une action ou un indice directement, vous pouvez acheter un call (pour miser sur une hausse), ou un put (pour miser sur une baisse) sur le sous-jacent visé.

Les options sont un outil spéculatif parfaitement optimisé, même pour un pari long terme :

- Vous utiliserez ainsi moins de capital que dans le cas d’un actif en direct et pourrez tout de même profiter de tout le mouvement (sous réserve que les paramètres d’options soient bien choisis)

- Vous introduirez tout naturellement la notion de stop temporel dans votre trading, de part la présence de la fameuse date d’expiration.

Ci-dessous, je vais vous montrer le moment optimal de sortie sur stop temporel, qui n’est pas du tout au moment de l’expiration de l’option, attention !

Comment utiliser de façon optimale le stop temporel avec les options ?

Reprenons notre exemple de TEVA, et supposons que vous ayez acheté un call sur TEVA en avril 2012 plutôt que l’action en direct.

Caractéristiques du call (alors que TEVA cote 36$) :

– strike 25$

– échéance décembre 2012 (neuf mois plus tard donc)

– prix de la prime 13$

Rappel important : Pour le niveau de stop et de prise de bénéfices, l’analyse se fait TOUJOURS sur le graphique du sous-jacent. Vous revendrez donc votre call si TEVA atteint 42$ (objectif de prise de bénéfices sur cette résistance par exemple). De même si TEVA chute à 33$ (niveau de stop), vous revendrez votre call à ce moment.

Mettez en place pour cela une alerte prix sur l’action en elle-même, pour ensuite effectuer l’action adéquate sur le call.

Considérant le comportement de l’action sur le reste de l’année 2012, ni les 33$ ni les 42$ ne sont atteints, et ce jusqu’à l’expiration de l’option !!

Vous pourriez alors vous demander :

– pourquoi pas exercer mon call et laisser la possibilité à mon scenario de prix de se réaliser par la suite?

– ou : dois-je revendre mon call juste avant l’expiration de l’option, et considérer la date d’expiration comme le moment de stop temporel ultime?

La réponse est : ni l’un ni l’autre !!

Pourquoi pas la première solution, voyons cela tout de suite.

Pourquoi toujours revendre votre option avant la date d’expiration?

Car si vous ne le faites pas, voici ce qu’il arrive et ce n’est pas idéal :

Vous devriez alors exercer le call de strike 25$ et débourser 2500$ supplémentaire pour contrôler les 100 actions. Vous perdez donc tout l’effet de levier de l’option, et le pari sur TEVA se transforme en une position long terme « amorphe », qui immobilise beaucoup de votre capital et dont vous ne saurez pas vraiment quoi faire si elle stagne encore.

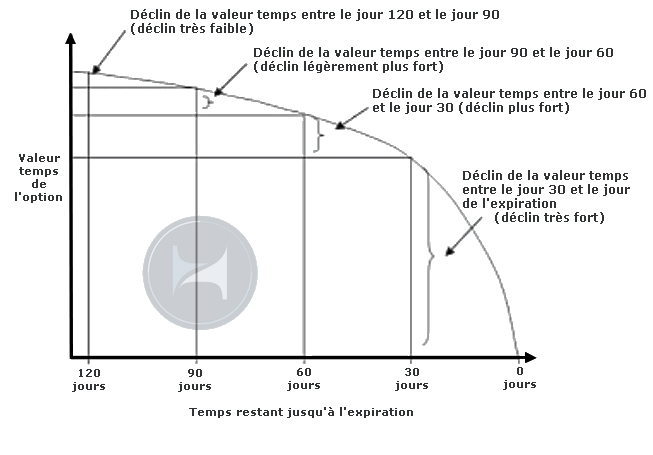

De plus, si vous ne revendez pas votre option avant l’expiration, vous perdez toute la valeur temps de la prime, qui diminue beaucoup proche de l’expiration, comme on va le voir ci-dessous.

Pourquoi ne pas revendre votre option juste avant l’expiration ?

Bien, maintenant que l’on a vu pourquoi il vaut mieux revendre votre option avant l’expiration, et ne pas l’exercer, voyons pourquoi il ne faut pas attendre le jour de l’expiration.

Dans ce cours sur les options, nous avions vu que la valeur temps diminue très fortement durant le mois précédant l’expiration. En fait, la prime perd la majeure partie de sa valeur temps pendant ce mois. En tant qu’acheteur d’option, cela ne vaut pas la peine de conserver l’option durant le dernier mois.

Au final, voici donc ce qui sera la période idéale pour prendre votre stop temporel si l’objectif de prix n’a pas été atteint sur le sous-jacent (et le stop non plus) :

Cette période est : un mois au plus tard avant l’expiration de l’option, donc toute la période entre le stop temporel théorique fixé au moment de la prise de position et un mois avant l’expiration de l’option.

Cette règle est valable que votre option soit hors de la monnaie ou dans la monnaie à ce moment. De toute façon, c’est la notion de temps qui intervient dans cette sortie de position, pas le niveau de prix (sous-entendu que le prix du sous-jacent est toujours entre le niveau de stop et celui de prise de profits)

Voilà, maintenant, vous savez tout sur la gestion du stop temporel, et en particulier dans le cas d’un achat d’option.

Prenez en compte ce mois « tampon » lors du choix de la date d’expiration de votre option.

Exemple de TEVA pour l’explication du raisonnement (c’est un exemple dans le passé, mais c’est le raisonnement qui compte) :

En avril 2012, vous vous accordez 6 mois pour la réalisation de l’objectif à la hausse sur TEVA. Cette notion de 6 mois est large, car un stop temporel est toujours plus vague qu’un stop de prix (on n’est pas à un ou deux mois près, cela va aussi dépendre de l’évolution des news sur l’action).

Vous n’allez pas choisir comme date d’expiration octobre 2012, soit 6 mois plus tard, à cause de ce mois « tampon » que nous avons vu plus haut.

Ce sera donc une date d’expiration au plus tôt de novembre (donc 7 mois plus tard).

Deux remarques à ce stade :

– Tous les mois ne sont pas forcément disponibles pour le choix d’une date d’expiration ! Novembre ne l’est pas par exemple dans ce cas, décembre est la prochaine expiration disponible, puis ensuite mars 2013.

– Prenez donc par exemple mars 2013, et bien entendu, vous pourrez revendre et prendre votre stop temporel n’importe quand avant février 2013 (février constitue la limite de 1 mois avant l’expiration), en fonction de ce que vous décidez par rapport aux fondamentaux, news de l’action, etc.

Comme TEVA a stagné pendant toute cette période, la revente sur stop temporel sera intervenue quelque part entre novembre 2012 et fin février 2013.

Conclusion sur le stop temporel

La date d’expiration d’une option n’est donc pas là pour vous embêter, mais a toute son utilité dans le cadre du stop temporel.

Elle a notamment cet avantage de vous pousser à agir si votre scenario ne s’est pas réalisé.

Et comme on l’a vu, introduire un stop temporel est toujours utile pour optimiser votre allocation d’actifs, sauf dans le cas très rare du vrai investissement.

Avec les règles de revente que je vous ai montrées, vous pourrez gérer sereinement votre position longue sur options et votre stop temporel, et ne jamais vous sentir stressé par la date d’expiration de votre option.

Par ailleurs, pour en savoir plus sur la façon optimale d’utiliser les achats d’options ou les montages de plusieurs options pour une spéculation plus sûre et plus efficace, lisez ma formation Investir malin avec les options.

Et vous, utilisez-vous le stop temporel dans votre trading ?

ps : image courtesy of renjith krishnan / FreeDigitalPhotos.net

Investisseur nomade

Augmentez votre rendement annuel de 10%