Option : cours #1, définition du contrat d’option

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Sommaire du cours sur les options :

✅ Leçon 1 : définition d’une option (vous êtes ici)

Leçon 2 : call et put en détailsLeçon 3 : valeur intrinsèque et valeur temps d’une option

Leçon 4 : ce qui influence le prix d’une option

Leçon 5 : où et comment acheter des options ?

Option : définition et usages.

Pour ce premier module de formation, nous allons nous plonger dans l’histoire pour découvrir que les options sont anciennes comme l’Antiquité.

Ensuite, nous retiendrons un nouveau vocabulaire lié à la définition des options.

Et enfin nous étudierons succinctement leur utilité dans la vie économique.

Sans mathématique, sans formule, sans vocabulaire opaque, tout cela restera simple, plus simple qu’un mode d’emploi de télévision.

Un peu d’histoire sur les options

Mais d’abord, un peu d’histoire, pour se rendre compte que les options ne datent pas d’hier :

Les options dans la Grèce Antique :

“Thalès, le célèbre mathématicien et philosophe grec, a utilisé les options pour se garantir un bas prix sur les pressoirs à olives avant la récolte.

Un hiver, il pense que la prochaine récolte sera particulièrement bonne. Hors saison (lorsque la demande pour les pressoirs d’olives est quasi-inexistante), il acquiert des droits – à un prix très bon marché – d’utiliser les pressoirs au printemps suivant. Alors que la récolte des olives sera effectivement excellente, Thalès exerce ses options et loue l’utilisation des pressoirs aux autres pour un prix plus important.”

Dans cette petite histoire, vous devinez déjà certains termes clés des options. Le sous-jacent (l’objet principal du contrat) est l’utilisation des pressoirs à olives. Thalès paie un prix (= la prime de l’option) pour avoir le droit d’utiliser les pressoirs. Il y a aussi une échéance : le printemps suivant.

Début 1600, le marché des tulipes aux Pays-Bas :

“Les marchands de tulipes utilisent les call options pour s’assurer d’un achat à prix raisonnable afin de fournir la demande et les producteurs de tulipes utilisent les put options pour s’assurer d’un prix de vente adéquat. Les spéculateurs se sont joints pour traiter les contrats afin de faire des profits.

Le problème est l’absence de régulation et lorsqu’un krach survient, beaucoup de spéculateurs n’honorent pas leurs contrats. les conséquences pour l’économie sont alors désastreuses.”

Dans cette histoire, nous découvons les calls, qui sont des droits d’achat utilisés par les marchands pour bloquer leur prix d’approvisionnement du sous-jacent tulipe. Et les puts, qui sont des droits de vente achetés par les producteurs pour s’assurer d’un revenu connu à l’avance.

Définition d’une option et vocabulaire de base

En version moderne et financière, cela donne la définition suivante :

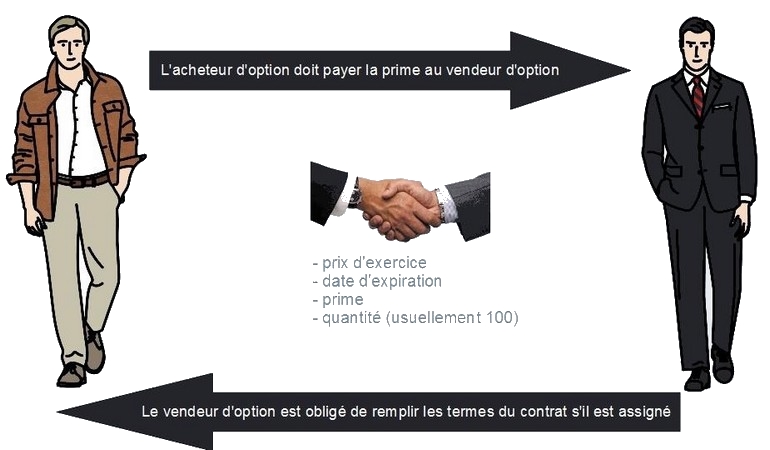

Une option financière est un contrat entre deux parties pour acheter ou vendre un produit financier spécifique, le sous-jacent : une action, une obligation, une matière première, une devise, un indice boursier, etc

Le contrat d’option est très précis : il établit un prix spécifique, appelé prix d’exercice (strike) et a une date d’échéance, la date d’expiration (expiration date).

L’acheteur de l’option a le droit :

d’acheter (dans le cas d’une option d’achat ou call)

ou de vendre (dans le cas d’une option de vente ou put)

une quantité donnée du sous-jacent au prix d’exercice durant toute la période jusqu’à la date d’échéance.

Ce droit se négocie pour un certain prix, appelé prime ou premium que reçoit le vendeur d’option en compensation de son obligation de se conformer à la décision de l’acheteur.

Une option est un contrat signé pour acheter ou vendre un actif dans l’avenir à un cours fixé à l’avance.

L’utilité du contrat d’option dans la vie économique

Les options sont avant-tout des produits de couverture et d’assurance. Voyons leur utilisation concrète à travers 3 exemples.

Les options en agriculture

Imaginez que vous êtes un agriculteur producteur céréalier.

Nous sommes le 7 février 2014 et le boisseau de blé cote 5,8112 $.

Vous savez qu’en juin/début juillet, au moment de la moisson, vous aurez entre 180 000 et 220 000 boisseaux à vendre (la quantité exacte dépendra bien-sûr des conditions météorologiques d’ici là).

La tendance est clairement baissière depuis plusieurs mois sur le blé, les stocks s’étant reconstitués ces dernières années et la production ayant bien augmentée depuis les sécheresses et la flambée des prix de 2007/2008. Vous voudriez vous protéger contre une éventuelle future continuation de la baisse des prix.

Vous connaissez votre prix de revient tout compris par boisseau : environ 4,50 $.

Pour vous préserver un revenu correct et diminuer les risques de vendre moins cher voire à pertes en juillet si les prix continuent à baisser d’ici là, vous avez la possibilité d’acheter des puts.

Par exemple, un put de prix d’exercice 5,80 $ échéance 18 juillet a une prime de 0,30$ par boisseau.

Vous achetez ces puts pour environ la moitié de votre future production, soit 100 000 boisseaux.

Vous déboursez 100 000 x 0,30 = 30 000 $ maintenant, mais vous êtes sûr de pouvoir vendre 100 000 boisseaux de blé à 5,80 $ par boisseau le 18 juillet, quelque soit le niveau de prix du boisseau de blé sur le marché à ce moment.

Le bilan concret pour vous est le suivant :

- vente de 100 000 boisseaux à 5,80 $ = 580 000 $ de revenus

- achat du put = 30 000 $ de prime déboursée

- prix de revient de votre production : 100 000 x 4,50 $ = 450 000 $

La différence est donc un revenu assuré minimum de 100 000 $.

Important : Si à l’échéance, le prix du blé est supérieur à 5,80 $, par exemple s’il est à 7 $ vous le vendrez bien-sûr à ce dernier prix. Vous avez le choix d’exercer ou pas votre option. L’achat d’une option vous confère un droit mais aucune obligation.

L’intérêt pour l’agriculteur de pouvoir utiliser des options est énorme, il protège une partie de son revenu et se prémunit en partie contre les incertitudes de l’évolution des prix.

Les options dans le secteur de l’énergie

Imaginez maintenant que vous êtes aux commandes d’une raffinerie de pétrole produisant du gasoil.

Pour faire tourner votre usine, payer vos employés, assurer la maintenance des machines, etc, vous avez besoin d’un minimum de visibilité sur vos marges.

Vous pouvez d’un côté vous garantir dans le futur un prix de vente du gasoil en achetant des puts sur le gasoil (à la manière de l’agriculteur précédent qui connait son prix de vente de blé à l’avance)

Et d’un autre côté, vous pouvez vous garantir un prix d’approvisionnement en pétrole, en achetant des calls sur le pétrole.

Voyons comment cette dernière opération va fonctionner.

Vous savez qu’en 2015, vous aurez besoin d’environ 100 000 barils et voulez commencer à vous approvisionner tout au long de 2014 pour couvrir ces besoins, sans avoir à stocker les barils de pétrole dans vos entrepôts (les barils de 2014 les remplissent déjà!).

Nous sommes le 7 février 2014, le baril WTI cote 97.60 $. Les prix ont bien baissé par rapport à il y a quelques mois, mais sont en train de rebondir.

Vous décidez de sécuriser 1/5 de vos besoins 2015 soit 20 000 barils.

Vous achetez 20 000 calls, échéance 19 décembre 2014, de prix d’exercice 95 $. La prime du call est de 4,40 $ par baril.

Avec cette opération, vous avez le droit d’acheter 20 000 barils de pétrole jusqu’au 19 décembre au prix de 95 $ par baril, et cela quelque soit le prix du pétrole entre temps. En incluant la prime de l’option de 4,40 $, votre prix d’approvisionnement sera de 99,40 $ (95 + 4,4) maximum sur 20 000 barils.

Bien-sûr, si le 19 décembre les prix du pétrole sont inférieurs à 95 $, à 90 $ par exemple, vous pourrez ne pas exercer votre option d’achat et acheter vos barils directement sur le marché moins cher à 90$. Dans ce cas, votre “assurance” contre une flambée des prix vous aura coûté le prix des primes : 20 000 X 4,40 = 88 000 $ sans rien vous apporter.

Dans de nombreuses activités, il est utile voire vital de maîtriser son prix d’approvisionnement. Là encore, les options sont des outils idéaux pour réaliser cet objectif.

Les options sur le forex

Imaginons enfin la banque centrale chinoise. Elle a l’équivalent de 3000 milliards de dollars US de réserve de change, la majorité étant libellée en dollars US car investie en bons du trésor US, c’est énorme. Pour se prémunir face à une baisse éventuelle du dollar au cours des prochaines années, elle utilise des options.

Par exemple, elle peut couvrir une partie de ses réserves de dollars contre l’euro. Nous sommes le 7 février 2014, l’eur/usd cote 1.3601.

La banque centrale chinoise peut acheter des calls eur/usd, échéance 19 décembre 2014, prix d’exercice 1,3900.

Ainsi elle se protège d’une dépréciation excessive du dollar US contre l’autre monnaie de référence qu’est l’euro. La prime de ce call est 0,0250. Si le dollar s’effondre face à l’euro (donc l’eur/usd monte), son taux de change maximum sera de 1,4150.

Conclusion sur ce premier cours sur les options

Vous voyez… la définition d’une option n’est pas quelque chose de très compliqué.

Et les options ont un lien direct avec les besoins des différents acteurs économiques et ont donc été standardisées et régulées. Beaucoup de types de sous-jacents sont “optionables” :

les paires de devises : eur/usd, usd/jpy, etc

les matières premières agricoles : blé, soja, coton, etc

les matières premières énergétiques : pétrole, gaz, charbon, etc

les métaux industriels : cuivre, fer, etc

les métaux précieux : argent, or

les actions : L’Oréal, Apple, etc

les indices : CAC40, SP500, etc

Nous verrons dans la suite des formations comment avoir accès à ces options facilement et surtout comment les utiliser à bon escient pour dégager des rendements annuels de 10 à 15%.

Pour vous inscrire au club zenoption et recevoir gratuitement votre première formation sur les options ainsi qu’un tutoriel pour avoir accès aux options, cliquez sur le lien ci-dessous :

📽️Consultez notre cours sur la définition d’une option, en vidéo !📽️

Embedded content: https://www.youtube.com/watch?v=nivyEhtdqOUMots clé de cet article : option définition, définition d’un contrat d’option.

Cliquez-ici pour passer à la seconde leçon sur les options : le call et le put.Investisseur nomade

Augmentez votre rendement annuel de 10%