Option : cours #6, achat de call ou comment investir avec les options

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Sommaire du cours sur les options :

Leçon 1 : définition d’une optionLeçon 2 : call et put en détails

Leçon 3 : valeur intrinsèque et valeur temps d’une option

Leçon 4 : ce qui influence le prix d’une option

Leçon 5 : où et comment acheter des options ?

✅ Leçon 6 : acheter un call (vous êtes ici)

Que se passe-t-il lorsque vous réalisez un achat de call dans votre portefeuille…? Est-ce une bonne façon d’investir avec les options ?

C’est en tout cas l’investissement en options le plus simple à réaliser. C’est aussi le plus naturel, car il se substitue à l’investissement en actions.

Il permet d’utiliser moins de capital et d’“optimiser” en quelque sorte son investissement.

Avant d’entrer dans le vif du sujet et de voir comment vous pouvez investir en options, voici un rappel des cours précédents et ce que vous avez déjà appris sur les bases du vocabulaire et du fonctionnement des options :

la définition et l’utilisation des options dans le cours options 1,

le concept de call et de put dans le cours option 2,

la valeur temps et la valeur intrinsèque dans le cours options 3,

les paramètres d’influence de la prime dans le cours options 4,

et enfin le choix d’un bon broker sur options dans le cours 5.

Je vais vous décrire dans la suite les 4 transactions de base les plus simples à savoir :

1— achat de call

2— vente de call

3— achat de put

4— vente de put

Toutes ces opérations se feront “à nu”. L’expression “à nu” signifie que vous ne possédez pas le sous-jacent, mais réalisez seulement une opération sur une option.

Ainsi, quand vous achetez un call à nu sur Alstom, la seule position que vous prenez dans votre portefeuille sur Alstom est par l’intermédiaire de ce call. Vous n’avez pas de ligne d’actions Alstom dans votre portefeuille.

Les paramètres d’options (date d’échéance, prix d’exercice, etc) ne seront pas optimisés dans ces exemples. Les descriptions dans les 4 prochains cours sur options sont uniquement à but pédagogique, pour vous montrer ce que signifient ces transactions simples (achat de call, vente de call, achat de put, vente de put) par rapport à votre vision du marché et leur impact sur votre portefeuille.

J’insiste sur ce point : beaucoup de choses sont possibles avec les options, étant donné le vaste choix de paramètres possibles, mais il y a seulement quelques stratégies judicieuses qui sont utilisées par les professionnels pour gagner de l’argent régulièrement et optimiser les chances de réussite.

Si vous souhaitez apprendre ces stratégies utilisées par les professionnels des options, cliquez-ici.

Investir avec les options via l’achat de call

Acheter un call sur une action est l’opération la plus similaire à ce que vous faites lorsque vous achetez directement cette action. Vous avez le même pari haussier. Sauf que vous investissez via le produit dérivé qu’est le call. Avec quelques avantages par rapport à l’achat d’action en direct, si les paramètres sont bien choisis.

Achat de call vs achat d’action

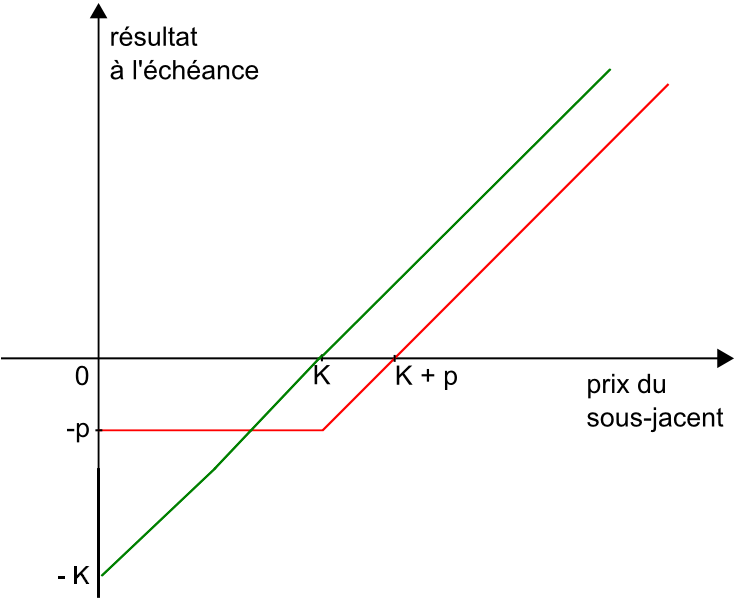

Pour comparer visuellement ces deux opérations, nous allons supposer que l’achat de l’action s’effectue au prix K.

Nous choisissons également K comme prix d’exercice du call (le call que nous achetons est donc “à la monnaie” puisque son prix d’exercice est égal au prix de l’action au moment de l’achat)

Voici le profil gains / pertes de l’achat d’un call (courbe rouge) et d’un achat d’action classique (courbe verte). En ordonnées (valeur sur la verticale) figure le gain ou la perte, en fonction de l’abscisse (valeur sur l’horizontale) qui est l’évolution du sous-jacent.

p représente la prime de l’option.

Que se passe-t-il lors de l’achat d’actions?

Lorsque nous achetons une action en direct (courbe verte), nous gagnons de l’argent si l’action grimpe par la suite, et devient supérieure à K (prix d’achat). Nous perdons de l’argent si l’action baisse (<K). Ainsi :

- la perte maximale potentielle est connue, et importante (elle est de valeur K, si le titre tombe à zéro),

- le gain maximal potentiel est illimité.

Que se passe-t-il lorsqu’on investit dans une option call?

Si nous achetons le call, nous payons la prime p pour avoir le droit d’acheter l’action au prix K jusqu’à la date d’échéance, et ce quoi que fasse l’action.

Ainsi, nous voyons sur le graphe qu’il faut que le cours de l’action soit supérieur au prix d’exercice K additionné de la prime p pour que nous gagnions de l’argent à l’échéance de l’option.

Au pire, nous perdons la prime p que nous avons payée, dans le cas où l’action baisse. Notre perte ne peut donc être supérieure à p (cela est matérialisé par le trait horizontal rouge au niveau “-p”).

En résumé, dans le cas de l’achat de call :

- la perte maximale potentielle est connue et limitée (de valeur de la prime p),

- le gain maximal potentiel est illimité.

Pourquoi préférer un achat de call à un achat d’action ? Est-ce plus efficace d’investir en options?

- Avoir une perte maximale quantifiable et connue à l’avance (principe de base d’un bon money management), sans avoir les inconvénients de mettre un stop. Eviter ainsi les “chasses au stop”, fréquentes sur les niveaux de support, qui font sortir inutilement d’une position, alors que l’action repart ensuite à la hausse… Eviter également les pertes liées aux gaps baissiers.

- “Contrôler” un certain nombre d’actions, et profiter de leur hausse, tout en __déboursant moins d’argent qu’avec leur achat en direct__ : vous ne payez en effet que la prime.

Exemple d’achat de call

L’action Alstom (ticker : ALO) vient de subir un trou d’air le 11 juin 2015. Cela l’a amené à rebondir sur le support des 25€. Elle vaut à présent 26,36€ ce 16 juin 2015.

Le support a tenu, vous êtes haussier et visez un retour sur les 30€ dans les semaines qui viennent.

Vous pouvez par exemple acheter deux contrats calls ALO AUG2015 25 C pour miser sur la hausse :

- prix d’exercice : 25€,

- date d’expiration : vendredi 21 août après clôture,

- la prime vaut actuellement 2,4€ par contrat.

Comme le multiplicateur est de 100 pour chaque contrat d’option, le montant total que vous déboursez pour acheter ces 2 calls est de 480€ (2,4€ x 100 x 2 contrats).

Avec cela, vous pourrez “contrôler” 200 actions Alstom jusqu’au 21 août pour profiter de leur hausse éventuelle.

Si vous aviez voulu acheter directement les 200 titres Alstom, cela vous aurait coûté 5272€ (plus de 10 fois plus de marge utilisée sur votre portefeuille).

Comme illustré sur le graphique ci-dessous, votre seuil de rentabilité sur cette opération est de K + p soit 27,4€. ALO doit dépasser le strike du call (25€) additionné de la prime que vous avez débourser (2,4€), pour que vous commenciez à gagner de l’argent.

Ce seuil est légèrement supérieur au cours actuel de l’action ALO qui est de 26,36€. La différence entre 27,4 et 26,36 (qui est de 1,04€) est la valeur temps, et représente en quelque sorte le coût de “location” des 200 actions pendant 2 mois (pour un montant déboursé 10 fois moindre que l’achat direct de ces 200 actions). Relire mon cours sur la valeur temps si vous n’êtes pas familier avec ces notions.

Achat de call : avantages concrets de l’investissement avec les options

Effet de levier et moins de marge utilisée

Comme nous l’avons déjà vu, vous utilisez 10 fois moins de marge avec l’achat de call qu’avec l’achat d’actions, dans cet exemple sur Alstom.

Si votre scenario se réalise, et qu’ALO rejoint les 30€ dans un mois par exemple, vous pourrez revendre vos calls. Ceux-ci vaudront un peu plus de 5€ par contrat (5€ de valeur intrinsèque plus quelques dizaines de centimes de valeur temps qui aura logiquement diminué par rapport aux 1,04€ du début) et vous aurez réalisé plus de 100% de plus-value sur la prime! (alors que l’action n’aura elle progressé que de 13,8%)

Eviter les chasses aux stops

Autre avantage : pas besoin de mettre un stop. Votre perte maximum, si ALO s’écroule, est de 480€ (le coût de la prime des 2 calls).

Pour avoir un même niveau de perte maximale avec l’achat direct des actions, vous auriez mis votre stop à 23,96€, sous le support des 25€ (Rappel : avoir un niveau maximal de perte pour chaque transaction est primordial dans le cadre d’un bon money management)

Mais que se passe-t-il si une “chasse aux stops”, fréquente sur les marchés sous les niveaux de support (là où justement tout le monde a placé sa protection), se produit, et que ALO passe furtivement à 23,5€, puis remonte en laissant une belle mèche basse et poursuit ensuite sa hausse…?

Avec l’achat d’actions en direct et un stop, vous êtes sortis inutilement en moins-value… Avec l’achat de call, vous êtes toujours dedans.

Eviter les gaps baissiers

Mais les points positifs de ne pas avoir de stop ne s’arrêtent pas là…

En effet, avec un stop, vous n’êtes pas protégé contre les gaps baissiers. Si d’un jour à l’autre Alstom ouvre en baisse directement à 20€ par exemple, à cause d’une très mauvaise nouvelle pendant la nuit, votre stop (placé à 23,96€) sera exécuté à 20€! Vous perdez 1272€!

Avec l’achat de call, vous ne perdez encore une fois que le montant des primes, soit 480€…

Investir avec une option call : conclusion

L’achat d’un call vous permet :

- de miser sur la hausse d’un sous-jacent, en déboursant moins d’argent,

- et vous protège d’une forte baisse du marché comme un stop, mais sans les inconvénients d’un stop.

Pour connaître les paramètres optimisés et réussir vos spéculations et investissements avec l’achat de call (et bien d’autres techniques), découvrez la stratégie que j’utilise: “investir malin avec les options”.

Et vous, que pensez-vous de ces avantages directs? Avez-vous désormais envie d’investir avec les options?

La suite de ce tutoriel options : cours numéro 7 sur la vente de call.

Investisseur nomade

Augmentez votre rendement annuel de 10%