Le guide complet de l'investissement alternatif

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Sortez des sentiers battus de l’investissement. Dans ce guide, je vous présente des pistes d’

investissement alternatif qui pourraient bien stimuler le rendement de votre portefeuille.Ce guide complet de l’investissement alternatif comprend aussi

l’article sur les cryptomonnaies, et l’article sur les algorithmes de trading.Investir autrement : avez-vous déjà pensé à l’investissement alternatif ?

Vous en avez assez :

– des solutions d’investissement classiques vendues par votre banquier (fonds qui ne rapportent rien, solutions de défiscalisation vaseuses)

– de l’immobilier chronophage et plein de soucis (loyers impayés, travaux, réglementation et taxation instables)

– du marché boursier où le stock picking est devenu très compliqué et les tendances durent de moins en moins longtemps…?

Nous vous souhaitons la bienvenue dans ce guide sur l’investissement alternatif dans lequel nous allons vous parler des différentes options hors des sentiers battus dont vous disposez pour gagner de l’argent avec vos économies.

Nous terminerons ce guide avec une possibilité d’investissement confidentielle que nous avons développée et qui va vous surprendre de part sa simplicité et ses performances. Vous pourrez juger si elle vous convient, l’investissement étant quelque chose de très personnel et doit être adapté au profil de chaque investisseur.

Nous n’avons probablement pas besoin de vous le dire, mais au cas où, la règle de base en matière d’investissement est “Si cela semble trop beau pour être vrai, c’est probablement le cas”, du moins lorsqu’il s’agit de gagner de l’argent rapidement (un chiffre au-delà de 50% par an devrait éveiller vos soupçons), car en fait, même si un investissement à long terme semble trop beau pour être vrai, il peut quand même fonctionner.

Ainsi au cours de nos voyages nous avons eu connaissance de projets vraiment très rentables : par exemple des hôtels de luxe aux Philippines, mais cela nécessitait une prise de risque assez importante (règlements changeants, logistique compliquée, montage via des entreprises car il n’est pas possible de posséder du terrain pour un étranger, corruption, typhons et autres potentielles catastrophes naturelles, etc)

Nous allons donc dans ce guide de l’investissement alternatif nous limiter à des alternatives assez simples pour un investisseur occidental, et qui peuvent être mises en œuvre pour la plupart sans grande barrière à l’entrée (voire pour la plupart depuis son salon via internet!)

Nous allons exclure également l’immobilier et les actions, ce sont des domaines très vastes avec de multiples possibilités pour chacun de ces secteurs, et ils sont tellement documentés et connus qu’il ne s’agit pas d’investissements alternatifs, mais bien d’investissements grand public. De plus, l’équipe de zenoption a déjà traité le sujet de l’ « immobilier alternatif » à travers quelques exemples dont nous rappelons les liens pour celles et ceux que cela intéresse : immobilier à Berlin, immobilier aux Philippines, et également l’immobilier via les fonds REITs qui versent les loyers sous forme de dividendes. L’équipe de zenoption a également développé des stratégies originales d’investissement sur le marché boursier via les options, ces stratégies étant une autre façon d’aborder les actions et le rendement.

Aujourd’hui, nous allons donc bousculer les références et sortir des sentiers battus !

Alors êtes-vous prêt à élargir vos horizons d’investissement.. ? Nous allons parcourir l’univers des investissements alternatifs en allant des plus connus aux plus originaux. Au programme : les métaux précieux, les matières premières, les objets de collection, certains produits comestibles, les entreprises non cotées (private equity et crowd funding), les dettes publiques et privées (dont obligations chinoises), les cryptomonnaies, le forex, les robots de trading.

Un investissement alternatif vieux comme le monde mais fiable : les métaux précieux (or, argent, platine, etc)

Sujets abordés :

- Or physique

- ETFs sur l’or

- Minières

- Obtenir du rendement sur l’or

Les métaux précieux sont considérés depuis des temps immémoriaux comme un symbole de richesse et de puissance. L’or, et dans une moindre mesure l’argent, ont eu des usages variés au cours de l’histoire : ils ont été utilisés pour l’orfèvrerie, la bijouterie et comme monnaie.

Rappelons les principales caractéristiques du concept d’argent (la monnaie) qui est un moyen d’échange généralement accepté, et a trois fonctions :

– Moyen d’échange et de paiement (facilite les transactions dans une économie).

– Réserve de valeur (moyen d’accumuler de l’épargne).

– Unité de compte (facilite la formation de tous les prix dans une économie, permettant des calculs économiques et des fonctions commerciales). Cette fonction, bien qu’elle soit la moins connue, est la plus importante et, qui plus est, n’a pas de substitut.

L’or, et dans certaines régions du monde, l’argent métal, ont été historiquement utilisés comme monnaie parce que leurs caractéristiques coïncident avec celles requises par un bien pour être utilisé comme monnaie, à savoir :

– il est rare (l’offre doit être limitée),

– il est uniforme ou standardisé (des unités égales doivent avoir une valeur égale),

– divisible,

– économique et facilement reconnaissable,

– transportable et stockable,

– il doit être durable et ne pas se détériorer facilement, car il perdrait alors sa valeur en tant que monnaie, et

– il doit être difficile à contrefaire.

Toutes ces qualités de l’or, ainsi que le fait qu’il soit considéré comme de la “vraie monnaie” (par opposition aux monnaies fiduciaires actuelles), en font la valeur refuge par excellence. Par monnaie réelle, nous entendons le fait qu’il s’agit d’un actif qui n’est un passif pour personne (la monnaie fiduciaire est une dette des États). Puisque l’or est considéré comme de l’argent réel, et bien que vous puissiez facilement investir dans d’autres métaux précieux (rhodium, argent, palladium, etc), nous allons nous concentrer sur ce métal précieux particulier.

Voici quelques faits intéressants :

Chaque année, environ 3 000 tonnes d’or sont extraites dans le monde, le stock d’or actuel se situant à environ 190 000 tonnes. Le taux d’extraction est assez constant, c’est-à-dire que l’offre augmente continuellement de 1,6 % chaque année, ce qui signifie que l’offre future est relativement prévisible, et donc que le prix dépendra essentiellement de la demande.

En termes de demande, sur le total de l’or actuellement en circulation, les utilisations sont les suivantes :

– Bijoux : 49%

– Investissement privé (fonds d’investissement et particuliers) : 21%

– Réserves publiques d’or (gouvernements et banques centrales) : 18%

– Industriel (principalement dans les appareils électroniques) : 12%

Source : Metals Focus

Les avantages de l’or

Selon les données historiques disponibles, l’or fournit en général une bonne protection contre l’inflation. De plus, c’est la valeur refuge par excellence, c’est-à-dire que lorsqu’il y a des moments de panique sur les marchés (forte incertitude, crises économiques et financières profondes, guerres, etc.), sa demande, et donc son prix, monte en flèche.

Il est intéressant de rappeler que si, au cours des 200 dernières années, l’or a à peine réussi à vaincre l’inflation, depuis que les États-Unis ont abandonné l’étalon-or en 1971 sous l’administration Nixon, sa performance annuelle a grimpé en flèche pour atteindre 10,45 % l’an ou, en termes absolus, 3 500 %.

Ces données sont en termes nominaux, pour le calcul de la rentabilité réelle, il faudrait soustraire l’inflation, qui, pendant cette période, a été de 3 à 4% par an. Malgré cela, la rentabilité a été très bonne, comme vous pouvez le constater.

Ce comportement est tout à fait logique, puisque la monnaie fiduciaire (c’est-à-dire toutes les monnaies actuelles : USD, EUR, GBP, etc.) est maintenant de moindre qualité, car elle n’a pas d’étalon-or (les monnaies ne sont plus convertibles en or, et il n’y a donc pas de limite à la création de monnaie par l’État). En conséquence, la monnaie réelle (l’or) a pris de la valeur par rapport à la monnaie fiduciaire.

Inconvénients de l’or

Le principal inconvénient de l’or, et du reste des métaux précieux, est qu’il s’agit d’un actif non productif, ce qui signifie qu’il ne produit rien par lui-même, ou en d’autres termes, qu’il ne génère pas de flux de trésorerie. Si vous conservez un lingot d’or pendant 10 ans, à la fin de ces 10 ans vous aurez le même lingot d’or, il ne vous aura apporté aucun bénéfice, dividende ou intérêt. Il est vrai que sa valeur, et donc votre richesse, a peut-être augmenté, mais si c’est le cas, ce ne sera pas parce que l’or a produit quelque chose de lui-même, mais plutôt parce que les gens sont prêts à payer plus cher que vous lorsque vous l’avez acquis.

Pour pallier ce problème, vous pouvez utiliser notre stratégie de rendement zenoption pour obtenir des revenus d’un sous-jacent sur lequel vous souhaitez investir (ou pas). C’est une autre approche d’investissement, et l’on pourrait dire qu’elle est en soit alternative. Nous reviendrons à la fin de ce chapitre sur les sous-jacents aurifères sur lesquels vous pouvez mettre en place cette technique (cela n’est pas possible sur l’or physique).

Un autre inconvénient est celui du stockage (bien que l’argent cash ait également ce problème). Selon la façon dont vous investissez dans l’or, des frais sont perçus pour l’achat, la vente et le stockage.

Enfin, bien qu’il s’agisse de la valeur refuge par excellence, dans certaines situations de stress financier, l’or peut ne pas être entièrement utile. L’or ne servirait pas de protection contre une chute généralisée du marché si, par exemple, il y a une crise majeure de liquidités… Car dans ce cas, les gens se tourneraient vers les moyens les plus liquides pour protéger leur épargne (espèces, dépôts bancaires et bons du Trésor). C’est la raison pour laquelle le dollar US fait office de valeur refuge en cas de crise de liquidité…

Alors, devez-vous investir dans l’or ou pas ?

Dans ce guide des investissements alternatifs, nous n’avons pas l’intention de vous donner des recommandations sur ce dans quoi vous devriez investir, mais nous donnerons notre avis. Dans le cas de l’or, notre avis est que si vous avez une certaine épargne, disons au moins 100 000€, avoir une partie investie en or (entre 5 et 10 % suffiraient amplement) est une bonne idée, surtout pour les investisseurs ayant un profil plus conservateur.

En termes de “timing”, c’est-à-dire le meilleur moment pour investir dans l’or, tout est relatif. Si vous considérez l’or comme simple valeur refuge, nous ne pensons pas qu’il soit tout à fait pertinent de considérer le timing, mais il est évidemment préférable de ne pas investir lorsque le prix est au plus haut, car cela signifie acheter quand c’est cher, et investir est une question d’acheter quand c’est bon marché. À cet égard, notre conseil serait d’acheter petit à petit jusqu’à ce que vous ayez atteint le montant d’investissement souhaité, car vous éviterez ainsi d’acheter à un pic. En tout cas, vous ne devriez jamais investir beaucoup d’argent dans l’or lorsque la panique sur le marché s’est déjà produite, car le pire (et donc le prix maximum) s’est très probablement déjà produit.

Comment investir dans l’or ?

Il existe différentes façons d’investir dans l’or, chacune ayant ses propres avantages et inconvénients, mais la seule façon d’investir dans l’or réel est d’acheter directement de l’or physique (onces, pièces, etc.). En ce sens, si vous êtes dans l’UE, il est conseillé d’acheter de l’ “or d’investissement”, car celui-ci est exonéré de TVA dans toute l’Union européenne si acheté dans des échoppes qui sont reconnus par la London Bullion Market Association (LMBA). Les pièces d’or sont disponibles en tant qu’objets de collection et si vous savez bien acheter, vous pouvez obtenir une prime supplémentaire (la valeur numismatique de la pièce). Une situation similaire peut également se produire pour les bijoux en or.

Le problème de cette forme d’investissement dans l’or est que, bien évidemment, il faut le stocker dans l’endroit le plus sûr possible (banque, coffre-fort, cachette dans votre maison, etc.), ce qui comporte certains risques (vol, perte) et des coûts associés (coffre-fort dans une banque). Vous devez également tenir compte des coûts d’achat (commissions, etc.) qui varient en fonction du négociant auprès duquel vous achetez. Mais un avantage est qu’il n’y a pas de risques financiers.

Au lieu d’acheter directement de l’or physique et de devoir le stocker, vous pouvez l’acheter par l’intermédiaire de différentes plates-formes et sociétés qui le garderont également, comme BullionVault, Degussa, ou Bullionstar (à Singapour) mais, de toute évidence, vous sacrifiez la sécurité en devant dépendre de ces sociétés.

Autres options :

vous pouvez acheter des métaux précieux par le biais de différents produits financiers, mais il est important de savoir que dans aucun de ces cas vous n’êtes le propriétaire direct de l’or physique :

Investissement dans des ETF : Un ETF (exchange-traded find) est un fonds d’investissement coté en bourse. Cela signifie qu’il s’agit d’un fonds d’investissement dont les actions sont négociées et valorisées en temps réel, tout comme les actions. En outre, ce sont des fonds qui sont liés à un indice et qui reproduisent le comportement de cet indice. Il existe des milliers d’ETF, dont certains reproduisent la performance d’un métal précieux particulier sur le marché des matières premières, ce qui permet de répliquer les performances de ces actifs sans avoir à les détenir physiquement. L’avantage est que les frais de transaction sont faibles et qu’il n’est pas nécessaire de stocker de l’or, mais comme nous l’avons dit, avec cette option, vous n’êtes PAS le propriétaire de l’or physique. Cette solution comporte des risques financiers et nous avons vu que l’or performe mieux précisément lorsque l’ensemble du système financier est en danger… Vous pourriez donc être assis sur une plus-value virtuelle sans être capable de la matérialiser. Par le biais de l’utilisation de produits dérivés financiers. Si vous voulez investir de cette manière, vous devez ouvrir un compte auprès d’un courtier et opérer avec des contrats à terme (encore appelés Futures, ce sont des contrats qui établissent la négociation d’une certaine quantité d’or à un prix et à une date qui sont spécifiés au moment où le contrat est créé). Enfin, il est possible d’acheter des actions de sociétés d’extraction d’or (ou minières), bien qu’il ne s’agisse pas, techniquement, d’un investissement dans l’or. Pour résumer brièvement, nous dirons que l’évolution du prix de l’action d’une société d’extraction d’or ne suit pas nécessairement l’évolution du prix de l’or, car elle est influencée par d’autres variables, telles que les bénéfices de la société en question (beaucoup extraient également d’autres métaux), sa situation financière (faites attention à leur endettement), sa situation juridique (si elle fait l’objet de poursuites importantes), les risques opérationnels, environnementaux et d’expropriation (puisque de nombreuses sociétés ont des mines dans des pays compliqués), etc.

En conclusion de cette partie, nous pensons que l’investissement dans l’or est beaucoup plus malin (et rentable) s’il s’accompagne de la mise en place d’une stratégie de rendement. Cela vous permet de toucher des revenus sans même posséder l’actif.

Elle peut être mise en place sur les ETFs aurifères (comme SPDR Gold Shares : GLD) ou les actions minières optionables (comme Barrick Gold, ticker : GOLD). Si vous souhaitez en savoir plus, cliquez sur ce lien.

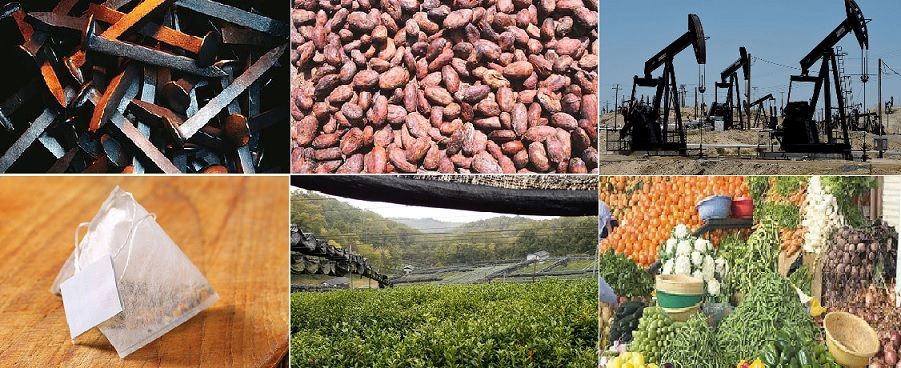

Les matières premières (énergie, produits agricoles, etc) : un investissement alternatif cyclique

Les matières premières sont nécessaires à notre vie et il y a donc un certain niveau de demande minimale. Mais comme tout marché, leur prix dépend à la fois de l’offre et de la demande. Si l’offre dépasse la demande, le prix baisse et vice versa.

Il existe différents types de matières premières : celles liées à l’énergie (pétrole, charbon, gaz naturel…), aux métaux (acier, aluminium, cuivre, nickel…), aux métaux précieux (or, argent, platine, palladium) et aux aliments (blé, maïs, fève de cacao, sucre…).

Investir dans les matières premières (que ce soit par le biais de contrat à terme, de CFD ou d’ETF) est une forme d’investissement alternatif mais hautement spéculatif, et n’est en principe pas recommandé, sauf si votre compréhension du marché dans lequel vous souhaitez investir est beaucoup plus élevée que la moyenne.

Le problème des investissements dans les matières premières ne réside pas seulement dans le fait qu’il faut choisir le bon moment : étant cyclique, la demande augmente généralement plus vite que l’offre en période de croissance économique (et donc leur prix augmente également) et, en période de dépression économique, la demande diminue et l’offre met du temps à se réajuster, ce qui fait baisser leur prix.

Comme nous le disions, le problème supplémentaire est qu’il faut tenir compte de nombreux autres facteurs en plus du cycle économique général, tels que les caractéristiques particulières du marché de la matière première en question, les utilisations futures possibles de la matière première, les produits de substitution et les changements dans les méthodes de production. En bref, vous êtes confronté à un risque croissant : les changements technologiques.

Les progrès et les améliorations technologiques peuvent faire courir un risque sérieux aux investissements dans les matières premières. Si, par exemple, vous investissez dans le pétrole (en l’achetant au prix actuel pour le revendre à l’avenir à un prix plus élevé), mais que la voiture électrique est introduite plus tôt que prévu, la demande de pétrole s’effondrera, tout comme le prix, et vous perdrez une grande partie de votre investissement. Bien sûr, la technologie peut aussi jouer en votre faveur si d’autres utilisations sont trouvées pour la matière première, ce qui entraînerait une augmentation de la demande, comme cela pourrait être le cas pour le lithium (batterie Li-ion) pour les voitures électriques. Cependant, les êtres humains cherchent constamment à être plus efficaces (en améliorant les processus de production) et la tendance sera donc toujours celle d’une meilleure utilisation des ressources naturelles. Un avenir radieux existe pour les énergies renouvelables, les systèmes de recyclage, etc.

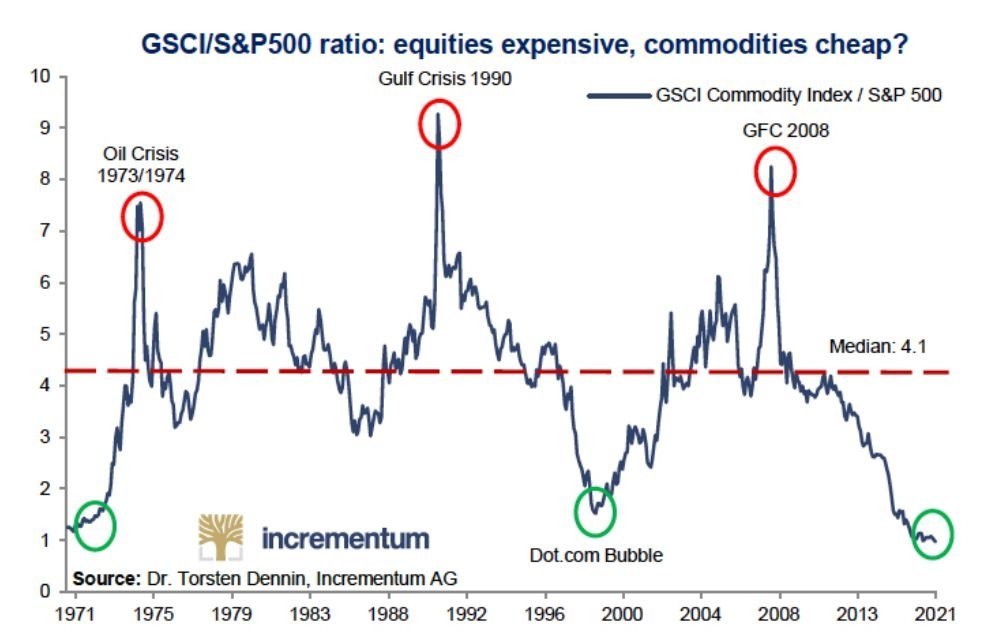

Dans cette optique, selon les évaluations historiques, les matières premières n’ont JAMAIS été aussi bon marché par rapport aux actions qu’elles le sont actuellement. Voici un graphique pour vous donner une idée :

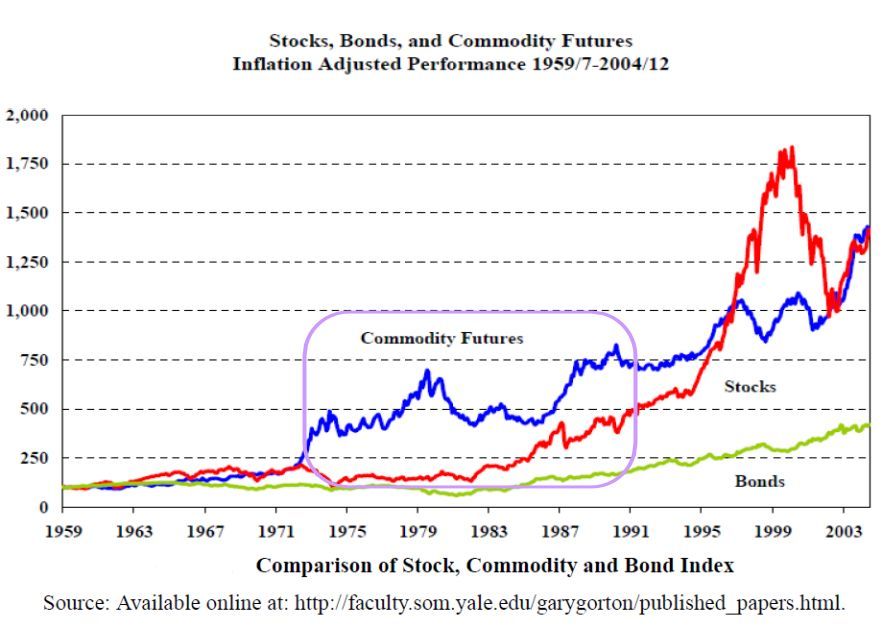

D’autre part, dans les périodes de forte inflation comme les années 70, les actifs les plus performants ont été, de loin, les matières premières :

En bref, il semble que dans la période actuelle, il pourrait être plutôt fructueux d’investir dans les matières premières. Cependant, vous devez toujours savoir exactement dans quoi vous investissez. Le marché du pétrole, par exemple, est complètement différent du marché du cuivre ou des engrais.

Il pourrait être préférable d’investir dans des entreprises qui produisent ou traitent des matières premières, plutôt que d’investir dans des matières premières en elles-mêmes et, dans ce secteur industriel, d’investir dans des entreprises peu endettées, qui se situent dans la partie inférieure de la courbe des coûts de leur industrie mondiale, et de préférence qui sont les plus efficaces du secteur (car elles seront les dernières à fermer). Toutefois, comme nous l’avons déjà mentionné, il ne s’agit pas d’une recommandation d’achat, vous devez tirer vos propres conclusions.

Nous vous rappelons que vous pouvez aussi investir d’une façon détournée dans les matières premières via les options. En effet, la plupart des ETFs matières premières ou Futures sur matières premières sont optionables.

Par exemple :

– Energy Select Sector SPDR Fund (XLE) pour le pétrole,

– United States Natural Gas Fund (UNG) pour le gaz naturel, etc

Voici toute la palette des stratégies intelligentes sur options ci-dessous :

Vous voulez trader les options comme les pros ?

VOICI LE PACK COMPLET QU’IL VOUS FAUT.L’art, les objets de collection (timbres, tableaux, pièces de monnaie, etc), les produits comestibles

Dans ce guide, nous voulons juste mentionner cette option d’investissement alternatif, mais comme aucun des membres de notre équipe n’est expert en art ou en objets de collection, et que nous pensons généralement qu’il y a beaucoup plus de charlatans que d’experts, nous en resterons là.

Comme nous l’avons dit, en général, seuls ceux qui ont une connaissance très spécifique du domaine dans lequel ils veulent investir devraient le faire.

Comme c’est le cas pour les métaux précieux et les matières premières, un tableau, une statue, un timbre ou un authentique pot de chambre royal du XVIe siècle, sont des biens non productifs. Ils ne produisent rien, si ce n’est la satisfaction de les avoir et de les regarder. Ils peuvent être achetés et utilisés dans des expositions et des musées, mais ce type d’activité ne semble pas particulièrement rentable.

Les voitures de collection

Cependant, nous avions trouvé il y a quelques années un type d’objet de collection qui rapporte du rendement : les vieilles voitures américaines (Chevrolet, Buyck, etc) de Cuba. Elles peuvent être utilisées pour le transport des touristes dans La Havane par un chauffeur que vous engagez. Si vous désirez en savoir plus, vous pouvez lire notre article en cliquant ici.

Le vin comme investissement alternatif

Un autre domaine auquel je m’étais intéressé : le vin. Vous pouvez retrouver mon article à ce sujet ici pour vous guider dans les grandes lignes préliminaires.

Sardinecoin : une crypto adossée à des boites de sardines

Je mentionne aussi un projet intéressant qui vient devoir le jour : mysardines.com. Il s’agit d’investir dans des boites de sardines qui se bonifient et prennent de la valeur avec le temps. Tout ça sous une forme moderne et cryptographique via une stable coin (adossée à un actif tangible) du nom de sardinecoin.

Investir dans des entreprises non cotées (encore appelé « private equity »)

Une autre possibilité de mettre vos ressources au travail, qu’il s’agisse d’argent, de connaissances, de contacts ou de temps, est de créer ou d’aider à créer une entreprise.

En fonction de votre situation, vous pouvez opter pour différentes voies. Vous pouvez créer une entreprise à partir de zéro, soit par vous-même, soit avec d’autres partenaires. Vous pouvez aussi rejoindre une entreprise déjà en activité. Si vous n’avez pas assez de temps pour cela, vous pouvez investir de l’argent dans l’entreprise de quelqu’un d’autre. Bien entendu, les entreprises n’ont pas seulement besoin d’argent ou de travailleurs, vos connaissances ou vos contacts peuvent également être utiles, et vous pouvez recevoir des actions de l’entreprise en échange.

1ère option : Investir votre temps

L’option qui vous vient le plus souvent à l’esprit est de créer votre propre entreprise. Comme pour tous les types d’investissement dont nous avons parlé, il est essentiel que vous compreniez déjà réellement le domaine dans lequel vous souhaitez vous engager, ou que vous puissiez au moins vous en informer rapidement. En outre, il est également essentiel que vous puissiez communiquer clairement sur les avantages de ce que vous vendez, et que vous soyez capable de comprendre le marché (les besoins des gens) et de vous y adapter en conséquence. L’un des livres les plus utiles si vous envisagez de créer une entreprise et si vous voulez augmenter vos chances de réussite est The 100 Startup.

Bien entendu, si vous recherchez un revenu passif, ce n’est pas la meilleure option pour vous. Cependant, si vous êtes capable de consacrer du temps et des efforts, et d’être cohérent, c’est la meilleure base sur laquelle vous pourrez construire votre empire et atteindre l’indépendance financière. Pour ne pas être enchaîné à votre bureau, l’astuce consiste à voir les choses dans leur ensemble, à déléguer et à ne pas essayer de tout contrôler ou d’optimiser jusqu’au dernier centime.

Une fois que vous avez une entreprise qui fonctionne, l’étape suivante consiste à l’agrandir, à investir dans la publicité (soit en publiant vos propres publicités, soit en créant un système d’affiliation), à la franchiser, à l’internationaliser et à développer le marché dans d’autres pays, et à trouver des partenaires qui vous aideront à développer l’entreprise… mais essayez de compartimenter et de diversifier l’entreprise de sorte que si une partie du business échoue, l’ensemble du navire ne coule pas avec.

En tout cas, comme nous l’avons dit plus haut, la création de votre propre entreprise n’est pas la seule option, ni la plus appropriée si vous avez déjà une entreprise qui fonctionne, ou un travail qui prend beaucoup de votre temps et qui vous convient (bien que dans ce cas, il y a un autre livre intéressant que vous voudrez peut-être consulter : Side Hustle. Créer une entreprise secondaire et gagner de l’argent supplémentaire – sans quitter votre emploi).

Le fait de ne pas avoir assez de temps pour créer ou gérer une entreprise ne signifie pas que vous ne pouvez pas fournir d’autres ressources et recevoir des participations en retour.

Comme nous l’avons dit, votre argent, vos connaissances, vos contacts et votre capacité à faire passer le message dans certains domaines peuvent être extrêmement précieux lorsqu’ils sont entre de bonnes mains.

2e option : Investir votre argent

Parlons de l’investissement de votre argent. Cette option peut sembler la plus confortable et la plus simple, mais à l’inverse, elle peut aussi être la plus complexe. Les entreprises bien établies ont rarement besoin d’argent, et celles qui ne sont pas bien établies … Pourquoi voudriez-vous investir dans ces entreprises ?

Nous avons souvent vu des entreprises qui, bien qu’ayant un budget beaucoup plus important que d’autres qui n’ont jamais compté sur de gros investissements, ne s’en sortent jamais aussi bien. En outre, à long terme, elles sont très désavantagées, car dès que les investisseurs cessent de verser de l’argent, leur château de cartes s’écroule. Au lieu de s’assurer dès le départ que le business se développe tout en étant financièrement viable, ces entreprises se sont uniquement concentrées sur une croissance accélérée et sur la recherche d’investisseurs pour faire en sorte que les choses se passent bien. J’en ai personnellement fait l’amère expérience en 2012 avec mon seul investissement en private equity dans une entreprise du nom de Right People. Faillite et perte sèche de 30 000 euros.

Ne vous méprenez pas, cela fonctionne parfois, surtout si l’entreprise est dirigée par quelqu’un d’intelligent et qui comprend ce qui est vraiment important, mais bien sûr, combien d’entreprises ont cela ?

Les dirigeants et les employés de ce type d’entreprises ont été baignés dans une culture de ressources illimitées et d’une attention particulière à l’apparence (rappelez-vous que pour ces entreprises, il est fondamental d’attirer et de garder les investisseurs) et il leur est donc difficile de passer de ce type d’entreprise à une entreprise qui optimise ses ressources et se soucie des signaux du marché (d’ailleurs, c’est exactement ce qui se passe dans pratiquement tous les gouvernements du monde : la gabegie).

Alors, est-il préférable de ne pas investir d’argent dans les entreprises non cotées ? Eh bien, cela dépend. Si vous connaissez le secteur et ceux qui dirigent l’entreprise, et que vous appréciez le business model, alors c’est probablement une très bonne option. Le problème est que lorsque ces 3 points sont réunis, ces entreprises acceptent rarement les business angels. Il en va tout autrement lorsque, soudainement, le secteur connaît une crise ou qu’il y a une opportunité pour un nouveau concurrent fort, ou de nouvelles technologies, etc. Lorsque cela se produit, il convient d’évaluer si l’entreprise, bien qu’elle ait besoin de votre argent, a encore de bonnes chances de réussir.

3e option : Investir vos connaissances, vos contacts ou votre capacité à toucher le public

En général, vous serez toujours en meilleure position lorsque, au lieu d’investir votre argent, vous soutenez l’entreprise dans laquelle vous voulez investir grâce à vos connaissances, votre réseau de contacts ou votre capacité à toucher le public.

Ces ressources sont beaucoup plus précieuses que le travail ou l’argent que n’importe qui d’autre pourrait fournir, car elles conduisent à une croissance plus rapide et plus sûre, et donc à plus de profits.

Si vous aviez une entreprise de vente de camions, par exemple, et que quelqu’un vous proposait de vous aider à gagner beaucoup plus de clients ou à améliorer vos processus afin que vous puissiez soit économiser soit gagner beaucoup d’argent, vous seriez sans doute heureux de lui donner une bonne part de votre entreprise (à condition que vous soyez sûr que ce qu’il vous offre est réel, bien sûr).

Si vous trouvez une entreprise que vous pouvez aider à se développer de manière significative, avec très peu de moyens de votre part, c’est sans aucun doute l’une des meilleures opportunités d’investissement, alors profitez-en !

Comment trouver des entreprises (non cotées) dans lesquelles investir ?

Vous vous demandez peut-être où trouver les entreprises dans lesquelles vous voulez investir et qui vous voudront comme partenaire sans travail.

En vous impliquant dans un secteur, quel qu’il soit, vous êtes sûr de rencontrer des entrepreneurs et de connaître un peu leur situation. Avec cette option, vous avez l’avantage de connaître les personnes qui dirigent l’entreprise, l’état dans lequel elle se trouve et la situation générale du secteur.

Vous pouvez également trouver des opportunités par l’intermédiaire d’amis et de parents, mais il peut être plus difficile de savoir si c’est vraiment une bonne opportunité lorsque vous en entendez parler de seconde main, ou lorsque c’est un membre de la famille ou un ami qui vous demande de vous impliquer comme une faveur. Mais cela peut certainement fonctionner, à condition de se demander rationnellement si c’est une bonne opportunité ou non. Si tout ce que vous voulez faire, c’est aider un membre de votre famille ou un ami, vous finirez probablement par nuire à votre relation avec cette personne.

Une autre façon de trouver des entreprises non cotées dans lesquelles investir est de recourir à des plates-formes de financement appelées crowdfunding. Cela pourrait vous surprendre si vous pensiez que ces plates-formes sont utilisées pour soutenir des projets à but non lucratif ou caritatifs. C’est vrai pour une partie d’entre eux, mais ce n’est pas tout, car vous pouvez aussi investir de l’argent et recevoir quelque chose en retour.

Les plateformes de crowfunding

Les plates-formes de crowdfunding offrent possibilités :

- D’une part, il y a la forme évidente des dons qui peuvent évidemment être considérés comme un investissement car ils améliorent la réputation de votre marque, ou vous permettent de toucher certaines personnes, etc.

- D’autre part, vous pouvez donner de l’argent en échange de récompenses. Les récompenses peuvent consister à recevoir un exemplaire d’un livre, d’un documentaire ou de tout autre projet, ou même à assister à un événement, un voyage, un concert ou quelque chose de similaire.

- Une autre option consiste à prêter de l’argent (crowdlending), et à recevoir des intérêts sur l’argent que vous donnez.

- Vous pouvez donner de l’argent en échange d’actions ou de participations dans l’entreprise.

- Enfin, vous pouvez aussi recevoir des redevances. Cela s’applique normalement aux cas où votre contribution est affectée à l’écriture d’un livre ou à la création d’un documentaire, d’un film ou même d’une musique.

Il existe de nombreuses plates-formes de financement, mais quelques-unes des plus connues sont : – Indiegogo – Kickstarter

Dette publique (bons et obligations) ou dette privée (obligations d’entreprises).

Dans l’opinion générale, la dette publique (dette émise par les États) est considérée comme un actif sans risque car :

Elle offre un certain rendement garanti, car elle n’est pas confrontée au risque d’insolvabilité de son émetteur.

Son risque, mesuré par sa variance ou sa déviation, est nul. C’est aussi ce que l’on appelle la volatilité.

Cependant, la réalité est assez différente. En ce qui concerne le premier point, vous pouvez voir ici ou là une liste de pays qui ont fait défaut ou qui ont dû restructurer leur dette au cours des deux derniers siècles.

L’Amérique latine est en tête de liste : Le Venezuela (12 fois, le 13ème en cours), le Brésil (11), le Mexique (10), l’Argentine (8, le 9ème en cours) … mais des États riches comme les États-Unis, ainsi que la plupart des pays européens ont également fait faillite à plusieurs reprises au cours de l’histoire, le risque d’insolvabilité peut donc être faible dans le cas des pays les plus riches, mais il n’est certainement pas nul.

En outre, bien que certaines obligations soient protégées contre l’inflation (obligations indexées), la grande majorité d’entre elles ne le sont pas et risquent donc de perdre leur valeur réelle.

Concernant le deuxième point, la volatilité (fréquence et intensité des changements de prix d’un actif) n’est pas vraiment un risque pour l’investisseur préparé, comme ce sera le cas pour vous après avoir lu cet article, mais plutôt une opportunité de générer un rendement plus élevé (notamment via la vente d’options).

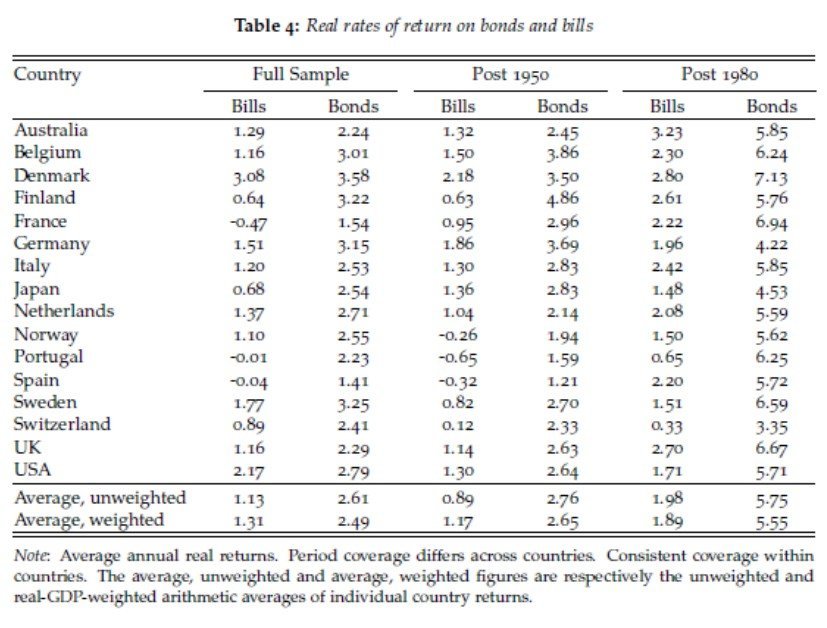

Quoi qu’il en soit, vous trouverez ci-dessous la moyenne des rendements réels des 150 dernières années, tant pour les bons du Trésor que pour les obligations d’État, des principales économies au cours de cette période :

Il est clair qu’ils sont bien inférieurs à ceux obtenus à partir d’actifs “risqués” tels que les actions ou l’immobilier. Cependant, bien que nous ne soyons pas particulièrement favorables aux investissements à revenu fixe, nous ne souhaitons pas non plus les rejeter complètement.

Dans certains cas, nous dirions que cela peut être une option intéressante :

Dans les cas où vous ne souhaitez pas faire un investissement à long terme et que vous cherchez simplement un moyen de déposer votre épargne et de réaliser un certain profit (personnes âgées, investisseurs au profil très conservateur qui détestent la volatilité, ou ceux qui sont déjà riches et dont le seul objectif est de maintenir leur pouvoir d’achat).

Si vous savez que vous allez avoir besoin de votre argent dans un certain délai.

Les cas où tous les autres actifs sont extrêmement surévalués (c’est une façon de déposer de l’argent jusqu’à ce que vous trouviez de meilleures opportunités d’investissement).

Si vous pouvez vous endetter à un taux d’intérêt inférieur à celui offert par des obligations d’une certaine qualité de crédit.

Dans les cas où le titre de créance peut être acquis à un bon prix sur le marché secondaire, à condition que vous soyez certain de la solvabilité des émetteurs.

Nous allons expliquer ce dernier point un peu plus en détail :

Il existe deux façons d’investir dans des titres à revenu fixe (cela s’applique aussi bien à la dette publique émise par l’État qu’à la dette privée, qui est émise par les entreprises) :

Vous pouvez acheter des titres de créance publics ou privés (obligations d’entreprises) sur le marché primaire et les conserver jusqu’à leur date d’expiration. Dans ce cas, vous achèteriez, par exemple, des obligations à 3 ans à un taux d’intérêt de 1 % pour une valeur de 1 000 €. Vous paieriez 1 000 € à l’avance, vous percevriez les intérêts chaque année et, au terme des 3 ans, les 1 000 € vous seraient restitués.

L’autre option consiste à acheter des titres de créance sur le marché secondaire avant leur date d’expiration (ce que font généralement les fonds à revenu fixe).

Sur le marché secondaire, la valeur des obligations fluctue en fonction de 3 variables :

Les taux d’intérêt. Si les obligations que vous avez achetées avaient un taux d’intérêt de 1%, mais qu’après un certain temps la banque centrale augmente le taux d’intérêt à 2%, vos obligations ne vaudront plus 1 000 € car aucun investisseur ne voudra payer 1 000 euros pour une obligation qui va lui rapporter 1 % s’il peut en acheter une autre (du même émetteur) qui lui rapporte 2 %. Si vous voulez vendre, vous devrez le faire avec une certaine décote.

Paiement des coupons. Une obligation qui vient de payer un coupon n’a pas la même valeur que celle qui va bientôt le payer (ces paiements doivent être soustraits de la valeur de l’obligation).

Modification de la solvabilité de l’émetteur (ou de ce que le marché perçoit comme ayant changé) . Si, par exemple, la solvabilité d’une entreprise ou d’un État est remise en question, le prix des titres de créance en circulation chutera de façon spectaculaire parce que le risque de défaillance aura augmenté et que de nombreuses personnes voudront s’en défaire.

Nous ne recommandons l’achat et la vente de titres de créance sur le marché secondaire qu’à ceux qui savent réellement analyser la solvabilité financière ou la qualité du crédit de l’émetteur, et qui peuvent être sûrs qu’il ne fera pas faillite.

La répartition idéale entre actions et obligations dans un portefeuille zen

Pour terminer cette section, nous allons parler de la répartition entre actions et obligations, notre expertise pourra peut-être servir de point de référence à ceux qui veulent un portefeuille passif à la volatilité limitée.

Nous allons vous donner une règle un peu plus dynamique et moderne que la célèbre répartition du « permanent portfolio » : 40% d’obligations et 60% d’actions. Ce portefeuille typique de « bon père de famille » (et vendu à prix d’or par certains marketeurs du web) n’est plus du tout d’actualité (étant donné la rémunération faible voire négative des obligations d’Etat).

Nous allons ci-dessous améliorer grandement (et gratuitement, notre valeur ajoutée étant encore plus importante dans les formations que nous vendons) le « permanent portfolio » idéal et adapté à la situation actuelle.

Tout d’abord, nous pensons que la référence 60/40 devrait être remplacer par l’allocation suivante : « Investissez le même pourcentage que votre âge dans des obligations et le reste dans des actions ».

En d’autres termes, une personne de 20 ans devrait investir 20 % en titres à revenu fixe et 80 % en actions. Une personne de 60 ans devrait investir 60 % en titres à revenu fixe et 40 % en actions, etc.

Comment se constituer ce portefeuille en 2 clics ?

Via l’ETF Vanguard Total Stock Market (VTI) qui est positionné sur les larges capitalisations américaines et l’ETF Vanguard Total Bond Market (BND) qui réplique les performances des Bons du Trésor US (toutes maturités).

Cependant, et comme nous l’avons mentionné, le rendement des obligations d’Etat américaines se rapproche de zéro (ne parlons même pas des obligations européennes qui sont pour la plupart en territoire négatif). De plus, la solvabilité des pays occidentaux peut commencer à poser question.

Nous préférons donc remplacer l’ETF des Bons du Trésor par des OBLIGATIONS CHINOISES tout en gardant l’exposition au marché actions américains via VTI. Les deux raisons pour cela sont le potentiel d’appréciation du yuan par rapport à l’euro et au dollar américain, et au fait que les obligations chinoises rapportent encore du rendement tout en offrant une solvabilité très forte.

Comment investir dans les obligations chinoises ? Nous avons trouvé un biais relativement simple à mettre en œuvre qui évite de passer par l’achat en direct de yuans puis de trouver une plateforme qui vous permettrait d’acheter ces obligations.

Il s’agit de l’ETF chinois WisdomTree Chinese Yuan Strategy Fund (CYB). Le fonds vise à répliquer la performance des taux du marché monétaire chinois et de la valeur du yuan par rapport au dollar américain.

Vous avez désormais toutes les cartes en mains pour vous constituer un portefeuille de bon père de famille moderne et prêt pour le nouveau monde (multipolaire avec un poids croissant de la Chine). Et pourquoi ne pas améliorer encore le rendement de ce portefeuille avec des stratégies sur options zen et efficaces ? Ces deux ETFs (VTI et CYB) sont en effet optionables. Plus d’informations ici.

Investisseur nomade

Augmentez votre rendement annuel de 10%