Qu'est-ce qu'un iron condor ? Explications de ce montage populaire sur options

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Quel montage d’options se cache derrière le célèbre “iron condor” qui est une des stratégies sur options les plus populaires parmi les “income traders” (traders à revenus, par opposition à traders spéculatifs)? Nous allons vous expliquer ci-dessous les détails de trading de l’iron condor, ses avantages et ses inconvénients.

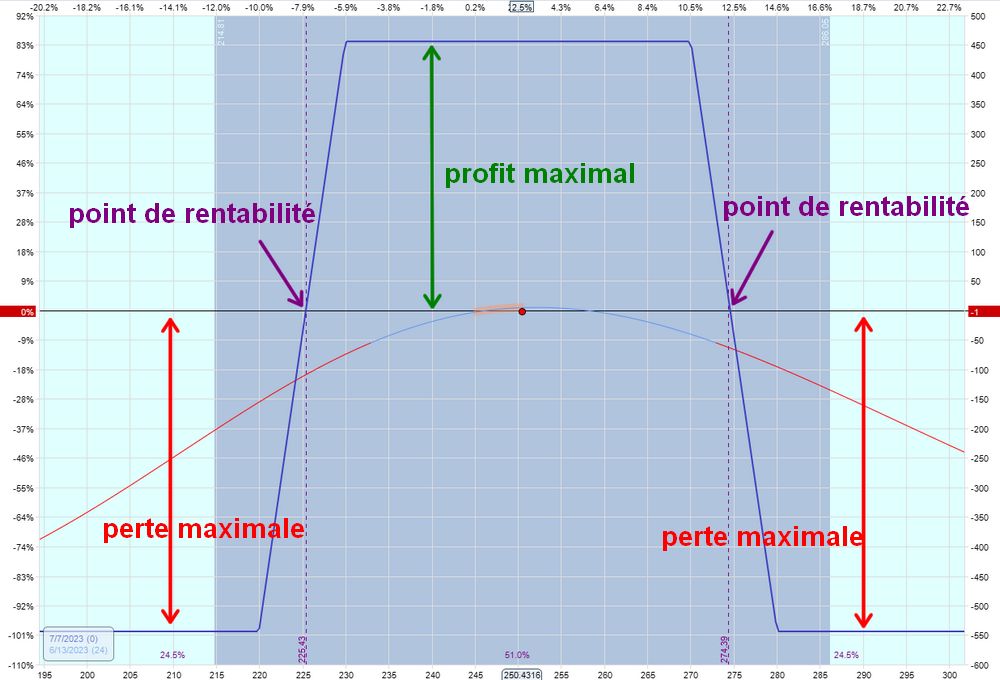

La stratégie sur options “iron condor” (condor de fer) tient son nom de la représentation graphique de son profil de gains et pertes.

On peut effectivement y reconnaître la silhouette des ailes étendues vers le bas et du corps d’un oiseau majestueux.

L’image d’un paisible condor planant au-dessus de la cordillère des Andes peut également symboliser la philosophie de cette stratégie que vous allez bientôt comprendre. On y retrouve la manière dont

un profit peut être tiré d’un marché qui reste dans une certaine plage - tout comme un condor peut planer dans le ciel en conservant une altitude stable.

Et ce condor est en fer (iron) car il est invulnérable aux pertes illimitées comme nous allons le voir dans quelques lignes.

Cependant, chez Zenoption, nous avons créé une autre stratégie que nous préférons à l’iron condor classique pour profiter de la stagnation du marché ou d’un sous-jacent particulier.

Cliquez ici pour apprendre cette technique subtile.Alors entrez dans la peau métallique de l’iron condor, et découvrez l’art de planer sur les marchés stables. Prêts à déployer vos ailes ?

Qu’est-ce que le short iron condor ?

La définition et les briques de base d’un iron condor

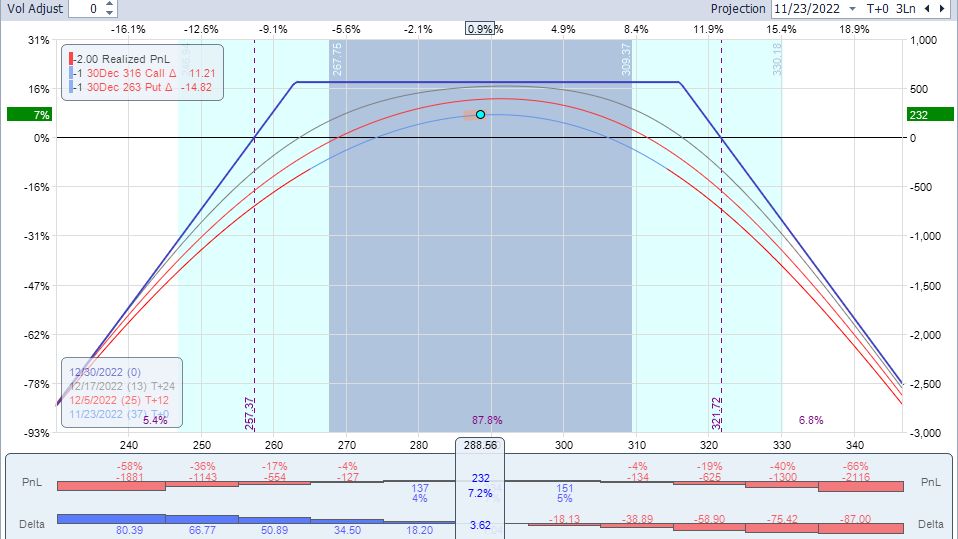

L’iron condor est une version modifiée du strangle, plus précisément un strangle court (ou vendu) couvert. En effet, ces deux stratégies se basent sur une vision similaire du marché : elles sont optimales lorsque le trader s’attend à ce que le prix de l’actif sous-jacent reste stable, avec une volatilité faible à modérée.

Le strangle court est une stratégie dans laquelle un trader vend simultanément une option d’achat (call) et une option de vente (put) sur le même actif sous-jacent avec la même date d’expiration mais à des prix d’exercice différents. Le trader qui vend un strangle s’attend à ce que le prix de l’actif reste à l’intérieur d’une certaine plage de prix (définie par les strikes du put et du call). La vente d’un strangle est donc une stratégie qui mise sur faible volatilité, où le gain maximal est limité au montant de la prime reçue pour la vente des options.

Cependant, la vente d’un strangle présente un risque illimité si le marché va à l’encontre de vos prévisions. En effet, si le prix de l’actif sous-jacent se déplace de manière significative dans n’importe quelle direction, les pertes peuvent être importantes.

Voici un rappel du profil de gains et pertes du short strangle.

Alors vous vous demandez peut-être “existe-t-il une version moins risquée du short strangle ?” La réponse est oui.

L’iron condor est en quelque sorte un strangle court couvert. En plus de vendre un strangle (option call et option put), le trader achète également un strangle à un prix d’exercice supérieur pour le call et inférieur pour le put.

Cette étape supplémentaire a pour effet de limiter le risque de pertes en cas de mouvements significatifs du marché, au détriment d’une réduction de la prime nette reçue. Par conséquent, l’iron condor a une perte maximale prédéfinie et limitée, contrairement à un strangle court.

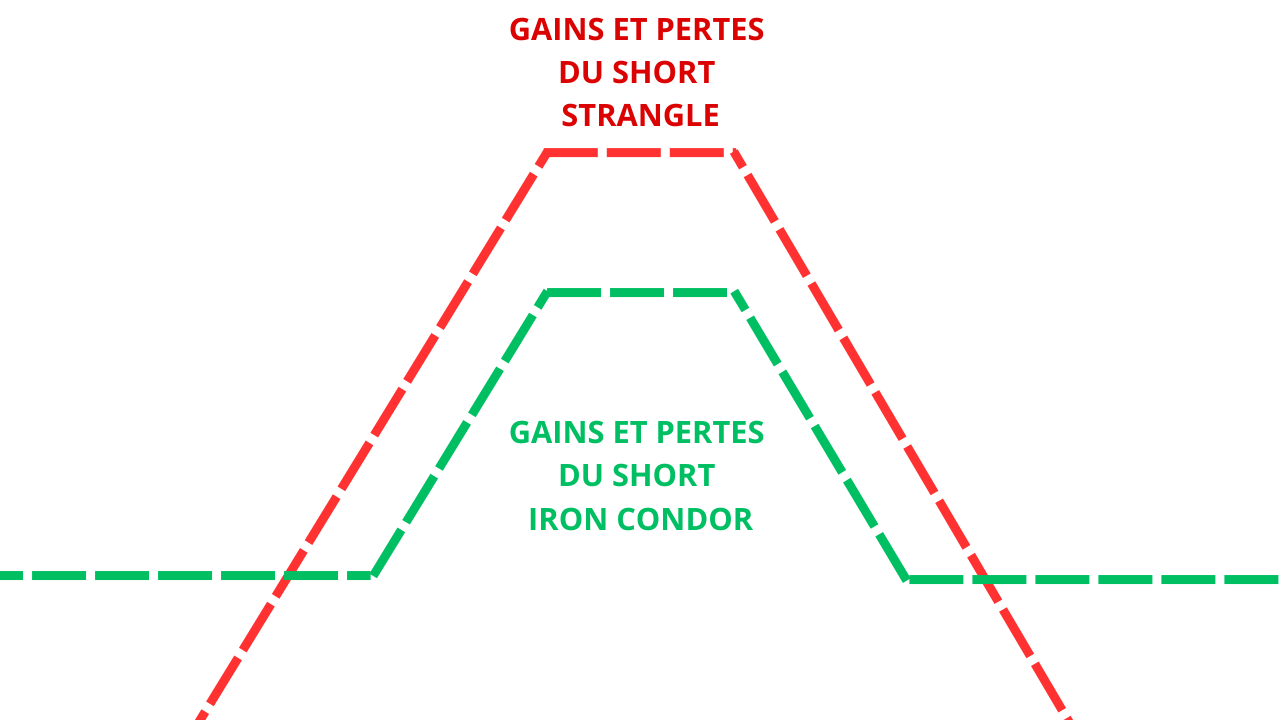

Vous pouvez constater la différence du profil de pertes des deux stratégies dans ce schéma simplifié.

En rouge, les pertes du short strangle sont importantes, et illimitées dans le sens de la hausse du sous-jacent. En vert, les pertes du short iron condor sont toujours limitées et contrôlées, restant au même niveau même si le prix du sous-jacent décale fortement. En contrepartie, l’iron condor rapporte moins que le strangle en cas de gains (rien n’est gratuit sur les marchés !) à cause des primes d’options payées par se protéger.

Pour résumer, l’iron condor peut être considéré comme une version plus sûre du strangle court. L’iron condor permet de gagner quand les marchés ne bougent pas, tout en maîtrisant le risque. Le trader est prêt à sacrifier une partie de son potentiel de profit pour limiter son exposition aux risques.

Pour votre culture générale et compréhension des options, l’iron condor peut également être perçu comme la fusion de deux autres stratégies d’options distinctes : le bull put credit spread et le bear call credit spread.

Voici un bref aperçu de ces stratégies :

1. Bull put spread : Cette stratégie est généralement utilisée lorsque le trader s’attend à ce que le prix de l’actif sous-jacent augmente ou reste stable. Elle est mise en place en vendant une option put à un prix d’exercice particulier (put vendu), puis en achetant une autre option put avec un prix d’exercice plus bas (put acheté), pour la même date d’expiration.

2. Bear call spread : Cette stratégie est généralement utilisée lorsque le trader s’attend à ce que le prix de l’actif sous-jacent diminue ou reste stable. Elle est mise en place en vendant une option call à un prix d’exercice particulier (call vendu), puis en achetant une autre option call avec un prix d’exercice plus élevé (call acheté), pour la même date d’expiration.

En combinant ces deux stratégies, l’iron condor permet de profiter d’un marché stable avec une volatilité faible à modérée. Il génère un gain lorsque le prix de l’actif sous-jacent reste dans une fourchette spécifiée jusqu’à l’expiration des options.

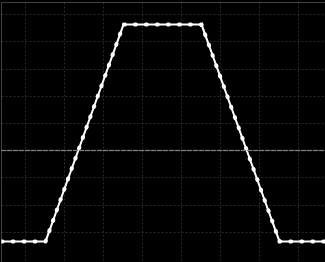

Visuellement, voici le profil de gains et pertes du bull put spread.

Il manque la deuxième moitié de l’iron condor, qui correspond au profil du bear call spread que voici.

En combinant les deux, nous retrouvons la “silhouette” de notre iron condor.

Pour approfondir, allez consulter notre article sur Les credit spreads en cliquant ici.

Un iron condor est une stratégie créditrice. Il est mis en place en vendant un call credit spread et un put credit spread sur le même actif sous-jacent et avec la même date d’expiration. L’objectif est de générer un revenu par la prime reçue lors de la vente des options. C’est une stratégie neutre ou non directionnelle, ce qui signifie qu’elle génère un profit lorsque le prix de l’actif sous-jacent reste stable ou se déplace très peu.

Quand on vend un iron condor, le profit maximum est limité à la prime nette reçue lors de la mise en place de la position. Mais qu’est-ce que cela signifie concrètement?

Profit Maximal

Dans le cadre d’un iron condor, vous vendez à la fois un call credit spread et un put credit spread sur le même actif sous-jacent et avec la même date d’expiration.

Le montant total des primes reçues - après avoir bien entendu pris en compte le coût des options que vous achetez pour limiter votre risque - est appelé la prime nette. C’est le montant maximal que vous pouvez gagner avec cette stratégie, car le meilleur scénario pour vous est que toutes les options expirent sans valeur. Dans ce cas, vous conservez toute la prime nette reçue comme profit. Il est important de noter que ce profit maximal est réalisé lorsque le prix de l’actif sous-jacent est, à l’expiration, entre les prix d’exercice des options que vous avez vendues.

Perte Maximale

La perte maximale d’un iron condor se produit lorsque le prix de l’actif sous-jacent à l’expiration dépasse le strike de l’option d’achat que vous avez achetée ou descend en dessous du strike de l’option de vente que vous avez achetée. Lorsque cela se produit, une des jambes de l’iron condor est en profondeur dans la monnaie (deep-in-the-money), tandis que l’autre jambe est sans valeur.

Cette perte est égale à la différence entre les prix d’exercice des options vendues et achetées sur la jambe qui est deep-in-the-money, moins la prime nette reçue lors de l’ouverture de la position. La raison pour laquelle c’est la différence entre les prix d’exercice des options de la même jambe qui est prise en compte, et non celle des options de différentes jambes, c’est parce qu’en fin de compte, une seule des jambes sera exercée (voir plus bas l’exemple de l’iron condor sur Tesla pour le calcul de la perte maximale).

Points de Rentabilité

Le montage sur options iron condor a deux points de rentabilité - un pour le côté des options d’achat (call spread) et un pour le côté des options de vente (put spread). Ces points de rentabilité représentent les prix auxquels votre position d’iron condor sera rentable à l’expiration.

Pour le call spread, le point de rentabilité est calculé en ajoutant le crédit total net reçu pour l’ouverture de la position d’iron condor au prix d’exercice de l’option d’achat que vous avez vendue. Par exemple, si vous avez vendu une option d’achat avec un prix d’exercice de 105 € et que vous avez reçu un crédit net total de 6 € pour l’ouverture de la position d’iron condor, votre point de rentabilité sur le call spread serait de 105 € + 6 € = 111 €.

Pour le put spread, le point de rentabilité est calculé en soustrayant le crédit total net reçu de l’option de vente que vous avez vendue. Par exemple, si vous avez vendu une option de vente avec un prix d’exercice de 95 € et que vous avez reçu le même crédit net total de 6 € pour l’ouverture de la position d’iron condor, votre point de rentabilité sur le put spread serait de 95 € - 6 € = 89 €. La connaissance de ces points de rentabilité vous aide à comprendre la plage de prix à l’intérieur de laquelle votre iron condor sera rentable à l’expiration. Cela vous permet d’évaluer les risques associés à votre position et de planifier en conséquence. Il est donc crucial de comprendre ces calculs pour la bonne gestion de vos trades d’iron condor.

Passons au concret avec un exemple d’iron condor sur Tesla

Calculons la prime nette sur cet exemple d’iron condor sur l’action Tesla.

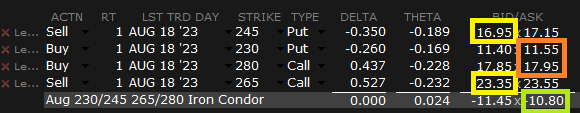

Nous prenons une version conservatrice des primes des options. Dans le cadre jaune les options sont vendues au bid, dans le cadre orange, les options sont achetées à l’ask. Dans notre put credit spread nous vendons un put pour 16,95$ et en achetons un pour 11,55$. Cela nous fait un crédit de (16.95-11.55=5.6) 5.40$. Pour notre call credit spread, nous vendons un call pour 23.35$ et en achetons un pour 17.95$, ce qui nous fait un crédit de 5.40$ également.

Notre crédit total pour cet iron put est donc de (5.40+5.40=10.80) 10.80$ comme indiqué dans le cadre vert. Avec le coefficient multiplicateur de 100 pour les options sur actions, nous touchons (10.80X100=1080) 1080$.

Le risque est également limité, mais il peut être substantiel (il correspond à la différence entre les prix d’exercice de l’option achetée et de l’option vendue du côté “dans la monnaie”, moins la prime reçue).

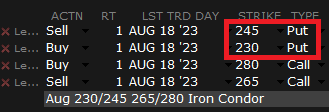

Dans notre exemple, voyons les prix d’exercice des puts.

Leur différence est de (245-230=15) 15$.

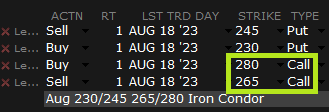

Et revoyons maintenant les calls.

Leur différence est également de (280-265=15) 15$.

Dans les deux cas, nous avons donc 1500$ avec le multiplicateur de 100. En retirant le crédit total touché, nous avons donc une perte maximale de (1500-1080=420) 420$

Un gain maximal de 1080$ pour une perte maximale de 420$ ! 1080/420=2.6 Est-ce que cela vous semble être un bon ratio gain/perte ?

Attention cependant à considérer vos probabilités de réussite et d’échec dans cet iron condor !

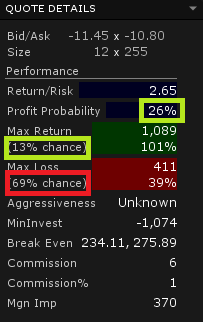

Interactive Brokers (notre courtier préféré) nous les fournit.

Nous n’avons que 26% de chances de gagner quelque chose (Profit Probability dans le cadre vert d’en haut), et seulement 13% de chances d’obtenir le gain maximum de 1080$. Cependant nous avons dans le cadre rouge un énorme 69% d’atteindre la perte maximale !

Les grecs pour la mise en place et la gestion de l’iron condor

Si vous êtes un trader sur options sérieux, vous ne pouvez pas mettre en place un montage d’options comme l’iron condor sans vous intéresser aux Grecs. Ce sont des indicateurs clés qui peuvent vous aider à comprendre comment votre montage est susceptible d’évoluer dans différentes circonstances. En utilisant ces indicateurs pour établir et gérer votre stratégie d’iron condor, vous pouvez maximiser vos chances de succès. Voyons donc comment les principaux Grecs - Delta, Gamma, Thêta et Vega - s’appliquent à la stratégie d’iron condor. Nous vous invitons au passage à relire notre série d’articles consacrés aux Grecs ! (les liens figurent ci-dessous)

1. Delta : L’équilibre du mouvement Delta mesure le taux de changement du prix de l’option (ou d’un montage d’options) en fonction du changement du prix de l’actif sous-jacent (relire ici notre article complet sur le Delta). Lors de la mise en place d’un iron condor, vous voulez généralement que votre position soit “Delta-neutre”, c’est-à-dire que la position ne gagne ni ne perd de valeur avec de petits mouvements du sous-jacent. Cela peut être réalisé en ajustant les prix d’exercice et le nombre d’options achetées et vendues.

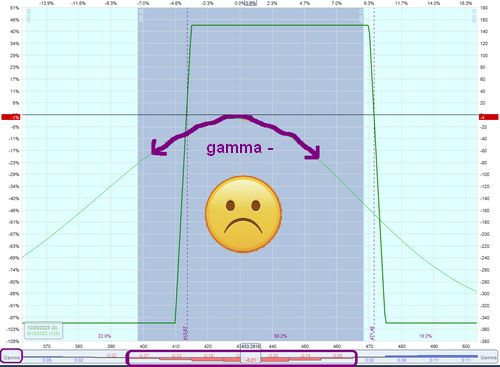

2. Gamma : La vitesse du changement Gamma mesure la vitesse de changement de Delta. Une position Gamma-négative, typique d’un iron condor, signifie que votre position perdra de l’argent à mesure que le prix de l’actif sous-jacent s’éloignera du prix à l‘initiation du montage. Cela peut créer un risque de perte si le prix de l’actif change rapidement, et vous devez être prêt à ajuster votre position en conséquence.

Pour apprendre à visuellement repérer facilement un montage à Gamma positif ou négatif, relisez notre article ici.

3. Thêta : Le temps est de votre côté Thêta mesure le taux de diminution de la valeur d’une option (ou d’un montage de plusieurs options) en fonction de l’écoulement du temps, ce qu’on appelle le déclin de la valeur temps. Un iron condor a généralement un Thêta positif, ce qui signifie qu’il bénéficie de l’écoulement du temps. C’est une des principales raisons pour lesquelles de nombreux traders préfèrent vendre des iron condors plutôt que de les acheter.

4. Vega : La volatilité est la clé Vega mesure la sensibilité de l’option (ou du montage d’options) aux changements de volatilité implicite. Un iron condor a généralement un Vega négatif, ce qui signifie qu’il bénéficie d’une diminution de la volatilité. C’est pourquoi l’iron condor est souvent utilisé comme une stratégie de vente de volatilité.

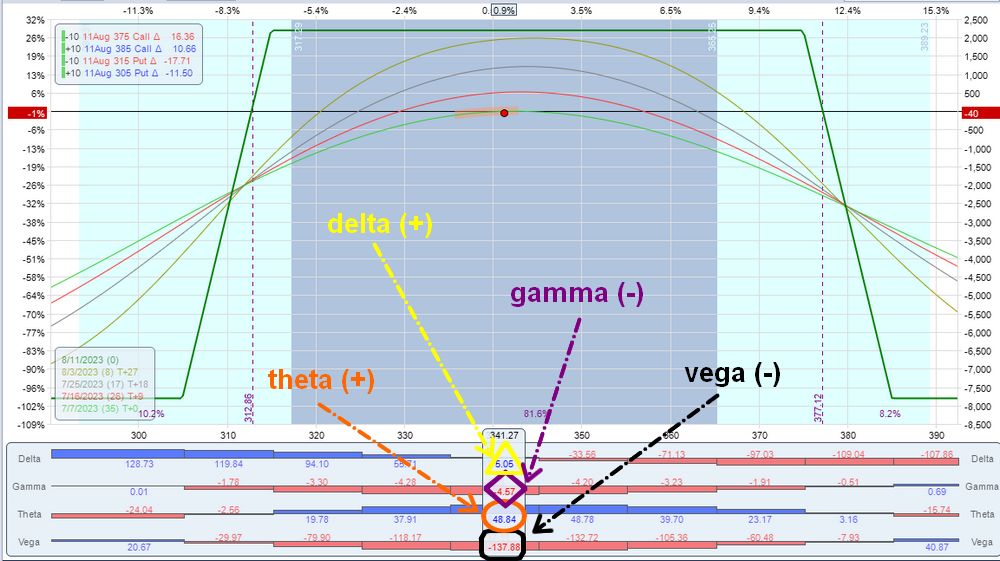

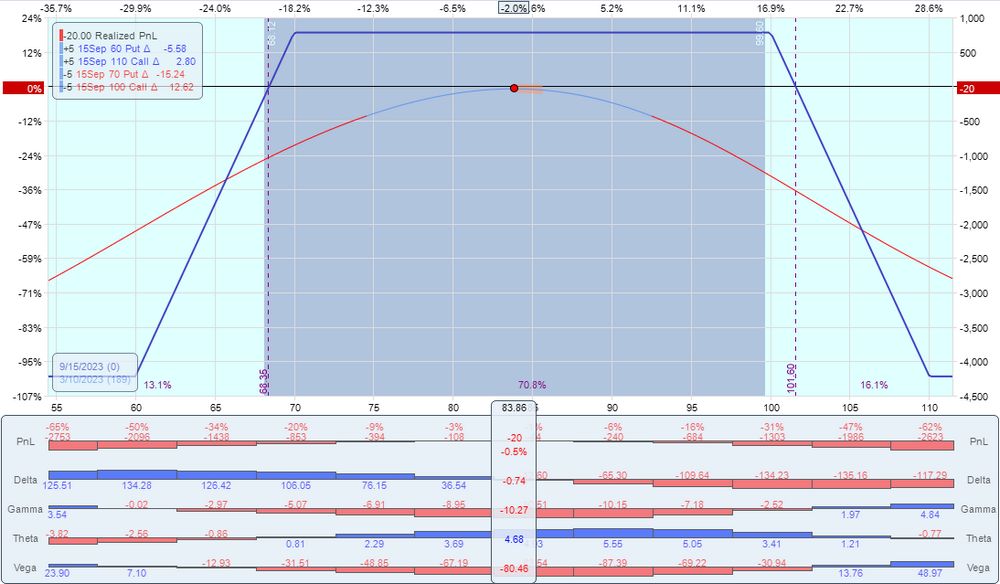

En somme, les Grecs jouent un rôle crucial dans la mise en place et la gestion d’un iron condor. A l’initiation, l’iron condor est un montage à gamma négatif (en violet), vega négatif (en noir), Thêta positif (en orange), à delta proche de zéro ou exprimant le biais de marché souhaité (en jaune), comme ci-dessous sur l’exemple d’iron condor sur Microsoft (MSFT), le biais est légèrement positif :

Comprendre comment les Grecs fonctionnent et comment ils peuvent affecter votre position vous permettra de prendre des décisions de trading plus informées et de mieux gérer vos risques. Alors, la prochaine fois que vous mettrez en place un iron condor, n’oubliez pas de consulter vos Grecs !

Mais au fait, qu’en est-il de l’achat d’iron condor ?

Vous pouvez choisir d’acheter un iron condor. Dans ce cas, vous achetez un call debit spread et un put debit spread. La philosophie du long iron condor est la version non directionnelle du debit spread. Elle est adaptée si vous prévoyez un mouvement de prix assez important, mais pas “stratosphérique”. Cette approche pourrait être intéressante si vous vous attendez à une hausse de la volatilité implicite de l’actif sous-jacent (comme par exemple avant une publication de résultats).

L’achat d’un iron condor est une stratégie moins courante que la vente d’un iron condor. Car il est difficile de prévoir le timing d’une hausse de volatilité, alors qu’une baisse de volatilité intervient souvent naturellement après un pic de volatilité…

Lorsque vous achetez un iron condor, votre perte maximale est limitée au coût initial de chacun des debit spreads, tandis que votre profit maximum est la différence entre les prix d’exercice des options moins les primes payées.

En résumé, si vous vous attendez à une faible volatilité et que le prix de l’actif sous-jacent reste stable, il peut être préférable de vendre un iron condor. Si vous vous attendez à une relative hausse de la volatilité implicite, vous pourriez envisager d’acheter un iron condor.

L’iron condor asymétrique

Dans le monde des options, la flexibilité est la clé. Pour les traders qui cherchent à personnaliser leurs stratégies en fonction de leurs prévisions spécifiques du marché, l’iron condor asymétrique est une variation intéressante de l’iron condor traditionnel.

1.Qu’est-ce qu’un iron condor asymétrique ? Un iron condor asymétrique, comme son nom l’indique, est une version non équilibrée de l’iron condor. Alors qu’un iron condor standard implique deux credit spread (put credit spread et call credit spread) de largeurs égales, un iron condor asymétrique utilise des spreads de largeurs différentes, ou…asymétriques. En d’autres termes, la distance entre les deux options d’achat est différente de celle entre les deux options de vente.

2.Pourquoi utiliser un iron condor asymétrique ? Le principal avantage d’un iron condor asymétrique est la possibilité de personnaliser la stratégie iron condor en fonction de vos prévisions de marché. Si vous pensez, par exemple, que le marché est plus susceptible de baisser que de monter, vous pouvez créer un iron condor asymétrique qui offre une rentabilité accrue et une plus grande protection dans le cas d’une baisse de prix du sous-jacent.

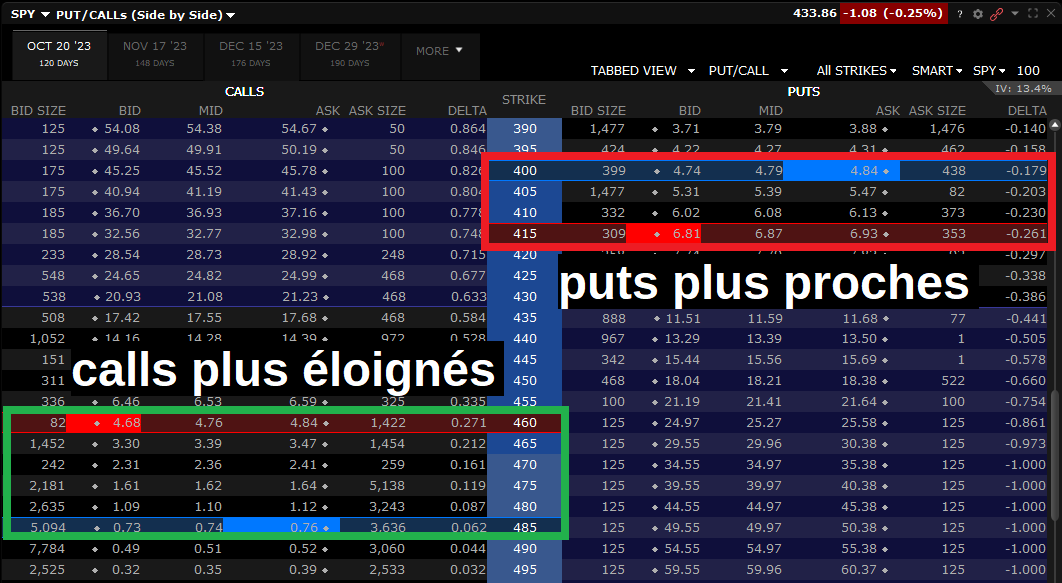

3.Comment mettre en place un iron condor asymétrique ? La mise en place d’un iron condor asymétrique suit les mêmes principes généraux que la mise en place d’un iron condor standard. La principale différence réside dans la sélection des options. Par exemple, si vous êtes légèrement baissier sur le marché, vous pourriez vendre un call credit spread avec un call acheté plus éloigné.

Ce spread vous offre une moins grande protection en cas de hausse, mais il vous rapporte plus si votre prévision (la légère baisse) se réalise. Et du côté des options de vente, vous pourriez acheter un put avec un prix d’exercice plus proche du strike du put vendu. Cela vous reviendrait plus cher, mais vous seriez aussi mieux protégé en cas de réelle baisse du sous-jacent. Cette configuration offre une plus grande protection contre une baisse des prix, ainsi qu’un potentiel de gain accru.

4.Risques et récompenses de l’iron condor asymétrique

Tout comme l’iron condor standard, l’iron condor asymétrique a un risque défini et une récompense définie. Cependant, en raison de sa nature asymétrique, le risque et la récompense ne sont pas équilibrés. Si le marché évolue dans la direction prévue, la stratégie peut offrir une rentabilité accrue. En revanche, si le marché évolue dans la direction opposée, les pertes potentielles peuvent être plus importantes.

Vous constatez le profil asymétrique des pertes et profits de ce type d’iron condor, ainsi que le delta négatif (ce qui signifie que le P&L augmente si SPY baisse) :

En somme, l’iron condor asymétrique est une stratégie avancée qui offre une plus grande flexibilité. Comme toujours, il est essentiel de comprendre en profondeur la stratégie avant de l’appliquer, et de l’adapter aux conditions spécifiques du marché et à votre tolérance au risque.

Comment mettre en place un iron condor ? Les paramètres…

La mise en place et la gestion d’un iron condor nécessitent une planification stratégique et une attention constante aux mouvements du marché. Voici un guide étape par étape pour vous aider à naviguer dans ce processus.

1. Identification du scénario de marché :

Commencez par analyser le marché. Un iron condor est une stratégie appropriée lorsque vous prévoyez que le marché sera relativement stable, avec peu de fluctuations de prix.

2. Sélection de l’actif :

Tout comme pour la mise en place d’un short strangle, la seconde étape consiste à choisir l’actif sous-jacent sur lequel vous allez mettre en œuvre l’iron condor. Cet actif peut être une action, un indice, une matière première ou une cryptomonnaie. L’objectif est de choisir un actif que vous estimez susceptible de rester stable pendant la durée de votre stratégie.

3. Détermination de la plage de prix :

Il est crucial d’analyser le comportement passé et futur prévu de l’actif (notamment les supports et résistances graphiques) pour déterminer la plage de prix dans laquelle il est susceptible de fluctuer. Cette plage de prix définira les prix d’exercice de vos options vendues et votre zone de moneyness.

4. Choix des prix d’exercice pour un iron condor : Une étude de stratégie.

Le choix des prix d’exercice pour un iron condor est une décision clé qui peut avoir un impact significatif sur le résultat de votre trade. Ce choix implique deux facteurs clés : le prix d’exercice des options vendues (l’option d’achat et l’option de vente), et celui des options achetées. Le choix de ces prix dépendra en grande partie de votre anticipation du marché et de votre tolérance au risque.

Options vendues : le coeur de votre iron condor

L’élément central de votre iron condor est le prix d’exercice des options que vous vendez. C’est de ces options que viendront la majorité de vos profits potentiels, sous forme de primes reçues. Et ce sont les strikes de ces options qu’il vous faudra surveiller pour éventuellement prendre vos pertes si le prix du sous-jacent les dépasse.

La distance entre ces options vendues et le prix actuel du sous-jacent est appelée “moneyness”. Si vous anticipez que le prix du sous-jacent restera stable, vous voudrez vendre vos options à un prix d’exercice relativement proche du prix courant, voire à la monnaie (ATM - At The Money). Cependant, si vous anticipez une certaine volatilité, vous pouvez vendre des options dont le prix d’exercice est plus éloigné du prix actuel, davantage hors de la monnaie (OTM - Out of The Money). Les options ATM ont des primes plus élevées (ce qui signifie un profit potentiel plus élevé) mais aussi un risque plus élevé de finir dans la monnaie à l’expiration, générant ainsi une perte.

Options achetées : votre bouclier de protection

Les options achetées dans un iron condor agissent comme une forme d’assurance, limitant votre risque en cas de mouvement significatif du prix du sous-jacent. Elles sont placées plus loin du prix du sous-jacent que vos options vendues.

La distance entre vos options vendues et vos options achetées affectera le risque et le rendement de votre iron condor. Des options achetées plus proches de vos options vendues créeront un iron condor plus “petit”, avec un risque plus faible (car elles protègent plus efficacement contre les grands mouvements de prix), mais aussi un rendement potentiel plus faible (car les primes payées pour ces options seront plus élevées). À l’inverse, des options achetées plus éloignées de vos options vendues créeront un iron condor plus “grand”, avec un risque plus élevé mais aussi un rendement potentiel plus élevé.

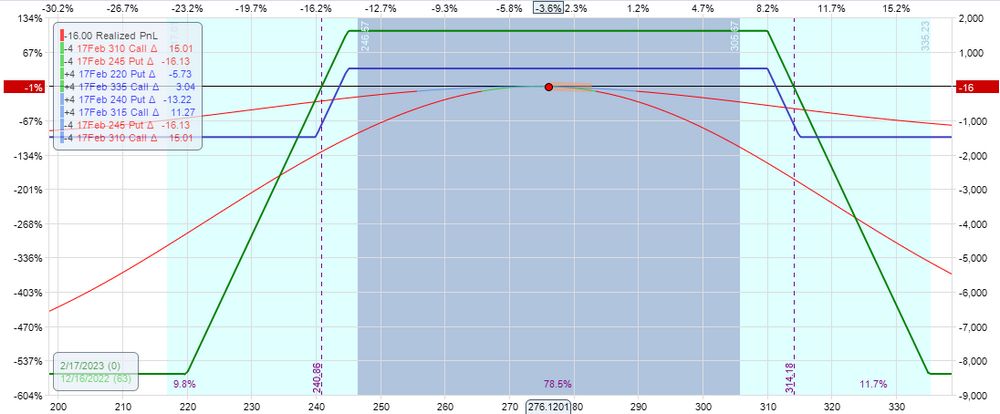

Voici une illustration de l’influence de l’écart entre les strikes des options achetées et vendues. Le 16 décembre 2022, nous avons la comparaison :

- d’un iron condor en bleu d’expiration 17 février 2023 avec un strike de put vendu à 245$ et un strike de call vendu à 310$, les écarts avec les options respectives achetées est fixé à 5$.

- d’un iron condor en vert, même expiration, mêmes strikes d’options vendues, mais l’écart des strikes des options achetées est cette fois à 25$.

Trouver le bon équilibre

Trouver le bon équilibre lors du choix de vos strikes est donc un exercice d’équilibrage entre le risque et le rendement. C’est ici que votre analyse du marché et votre tolérance au risque entreront en jeu. Une bonne pratique consiste à établir différents scénarios de mouvements de prix et à voir comment chaque choix de prix d’exercice affecterait le résultat de votre trade dans chaque scénario. De cette façon, vous pouvez faire un choix informé qui correspond à votre vision du marché et à votre appétit pour le risque.

Vous pouvez utiliser le très utile outil de simulation de montages d’options intégré à Interactive Brokers.

5. La date d’expiration

Un iron condor à court terme ou à long terme ? Choisir entre un iron condor à court terme ou à long terme dépend en grande partie de vos objectifs d’investissement, de votre tolérance au risque et de votre analyse du marché. Voici quelques éléments à prendre en compte lorsque vous faites ce choix :

iron condor à court terme :

- Plus de Thêta : Les options à court terme perdent de la valeur plus rapidement en raison du déclin de la valeur temps (Thêta). Ainsi, si vous vendez un iron condor à court terme, vous pourriez potentiellement réaliser un profit plus rapidement.

- Plus de gestion : Les iron condors à court terme nécessitent une surveillance plus fréquente et peuvent nécessiter des ajustements plus fréquents en raison des mouvements rapides du prix de l’actif sous-jacent.

- Risque de perte plus fréquente : En raison de l’étroitesse de la zone de moneyness, les iron condors à court terme peuvent présenter une statistique de perte plus élevée.

iron condor à long terme :

- Moins de Thêta : Les options à long terme perdent de la valeur plus lentement, donc si vous vendez un iron condor à long terme, il peut vous falloir plus de temps pour réaliser un profit substantiel..

- Moins de gestion : Les iron condors à long terme nécessitent généralement moins d’ajustements, car la plage entre les deux credit spread est plus grande, et le gamma est moins élevé qu’avec une expiration à court terme.

- Risque de perte potentiellement moins fréquente : En raison des mouvements de prix moins volatils et de la largeur de la zone de moneyness, les iron condors à long terme peuvent présenter une fréquence de perte potentiellement plus faible.

Une chose à noter : comme toujours en trading et quel que soit l’éloignement de la date d’expiration, il est essentiel de surveiller constamment votre position et de faire des ajustements si nécessaire.

Gérer votre position iron condor

1. Suivi du marché : Une fois que votre iron condor est en place, il est crucial de suivre les mouvements de l’actif sous-jacent et du marché global. Si le prix de l’actif fluctue à l’intérieur de la plage définie par vos options vendues, votre position a de bonnes chances d’être profitable ou de le redevenir grâce au Thêta positif.

2. Delta hedging : vous pouvez définir une plage de Delta à l’intérieur de laquelle votre montage ne nécessite pas d’ajustement (par exemple Delta compris entre -5 et +5). Puis si le Delta de l’iron condor sort des bornes de ce canal prédéfini, alors vous pouvez pratiquer le “Delta hedging” c’est-à-dire acheter ou vendre une quantité du sous-jacent adéquat pour que la somme du Delta total de votre montage + celui de votre votre position sur le sous-jacent revienne dans votre fourchette de tolérance.

3. Gestion du risque : En raison de la nature du marché, il est possible que l’actif sous-jacent fluctue subitement au-delà de vos attentes, ce qui pourrait potentiellement rendre votre position non rentable. Pour gérer ce risque, vous pouvez mettre en place des alertes de prix et utiliser des ordres limites pour clôturer manuellement, ou utiliser des stops pour clôturer votre position si les pertes atteignent un certain seuil.

Quelques conseils supplémentaires de Zenoption pour un iron condor efficace

Le timing d’entrée

Choisir le bon timing pour entrer dans un iron condor est une partie cruciale de la mise en œuvre réussie de cette stratégie d’options. Voici quelques facteurs à prendre en compte lors du choix du timing d’entrée :

1. Volatilité Implicite (IV) : L’une des meilleures périodes pour vendre un iron condor est lorsque la volatilité implicite (IV) est élevée. En effet, lorsque l’IV est élevée, les primes d’option sont généralement plus élevées, ce qui peut augmenter le potentiel de profit de votre iron condor. Il est courant de regarder l’IV Rank ou l’IV Percentile pour déterminer si l’IV est actuellement haute ou basse.

Rentrez sur un iron condor après un léger pic de volatilité. Vous pouvez vous aider du VIX pour surveiller la volatilité générale du marché :

2. Analyse Technique : Vous pouvez également utiliser l’analyse technique pour aider à déterminer le moment d’entrée. Par exemple, si vous pensez que le prix de l’actif sous-jacent va rester stable ou se déplacer latéralement dans un certain intervalle, cela pourrait être un bon moment pour mettre en place un iron condor. En pratique, nous avons analysé que ce scenario se produit plus souvent après une forte hausse du sous-jacent… Il y a alors assez souvent une consolidation horizontale.

3. Calendrier des événements : Enfin, il est important de faire attention au calendrier des événements. Par exemple, si une annonce de résultats ou un autre événement important est prévu, cela pourrait provoquer une augmentation de la volatilité à l’approche de cet événement, ce qui pourrait affecter votre iron condor. Il pourrait être préférable d’attendre que l’événement soit passé et que la volatilité se soit calmée avant d’entrer.

Durée jusqu’à l’expiration

Un autre facteur à prendre en compte est la durée restante jusqu’à l’expiration des options. Pour rester zen, nous recommandons de prendre une expiration éloignée, cela vous évitera de trop fréquents ajustements, et augmentera votre probabilité de profit.

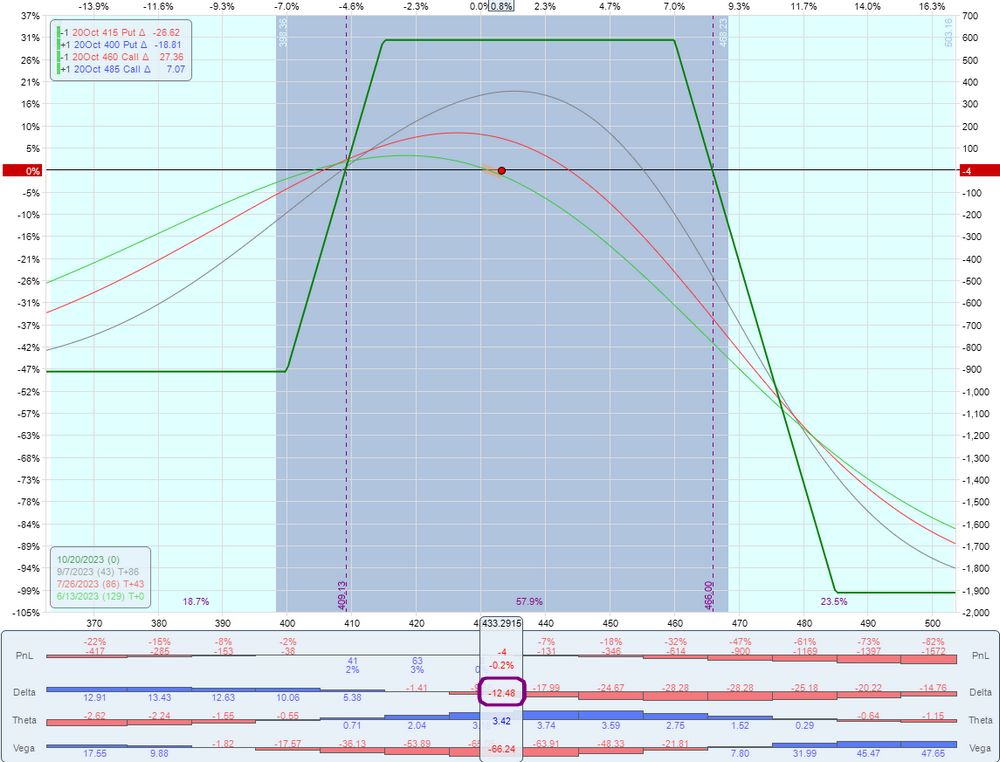

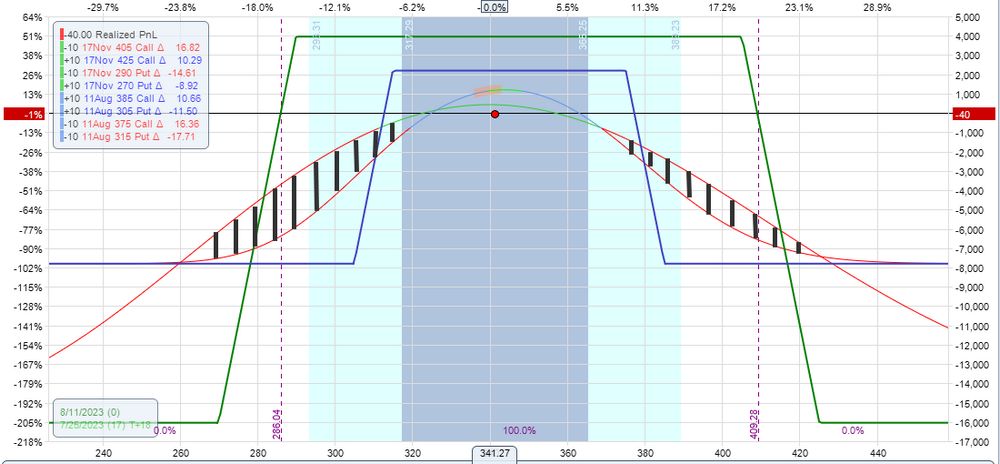

Regardez ces 2 iron condors sur MSFT. En vert, c’est un iron condor d’expiration dans 36 jours, en bleu dans 134 jours. Les 2 lignes intermédiaires représentent les courbes de P&L théoriques pour ces 2 iron condors à T+18 (18 jours après initialisation du trade). Même si l’iron condor à court terme est plus vite rentable SI LE SOUS-JACENT EST TRES STABLE, les zones hachurées en noir posent potentiellement problème et montrent un P&L beaucoup plus bas pour l’iron condor à court terme si le sous-jacent dévie trop.

N’oubliez pas que chaque situation de trading est unique, et ces lignes directrices ne peuvent pas couvrir toutes les circonstances possibles. Il est toujours important de faire votre propre analyse et de prendre des décisions en fonction de votre propre tolérance au risque et de vos objectifs d’investissement.

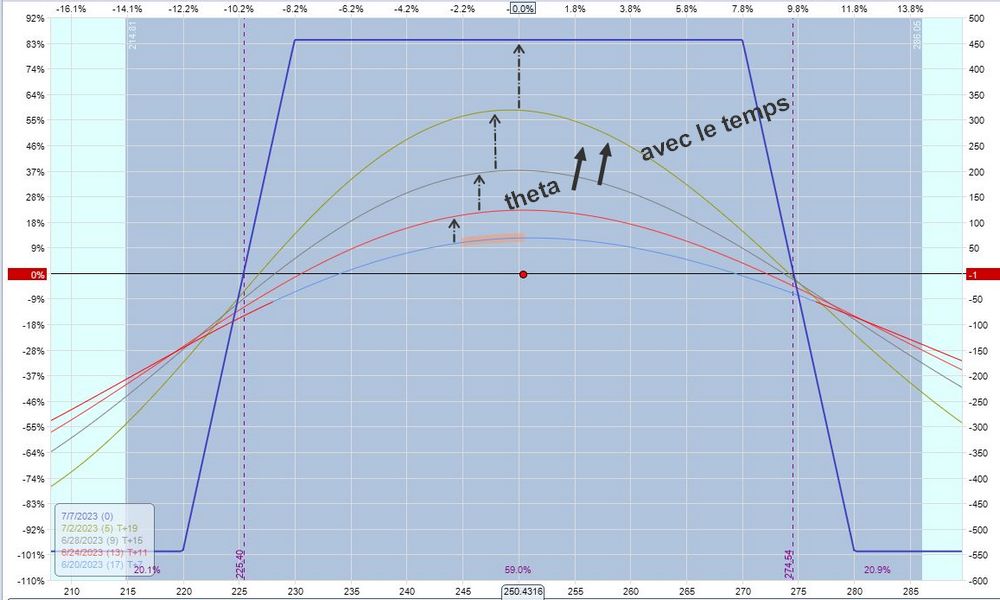

La sortie de position

1. Prise de profit : Si toutes les options expirent sans valeur (le prix du sous-jacent reste dans la moneyness), vous conservez les primes et votre position est automatiquement clôturée. Ça, c’est la théorie… En pratique, il est bien de conserver un certain temps l’iron condor quand tout se passe bien, puisque le Thêta augmente avec le temps. Cela veut dire que plus le montage est ancien, plus vous gagnez d’argent avec le temps qui passe, comme vous pouvez le visualiser ci-dessous (les courbes P&L à différentes dates sont de plus en plus éloignées les unes de autres) :

Cependant, le gamma augmente aussi beaucoup avec le temps qui passe (la courbure vers le bas de la courbe P&L augmente). De ce fait, il vaut mieux éviter de rester en position pendant la “gamma week” (dernière semaine avant expiration).

2. Stop loss : Si, en revanche, l’actif fluctue en dehors de votre plage de prix, vous pouvez soit accepter la perte max et permettre à la position de se clôturer naturellement à l’expiration, soit clôturer la position plus tôt. En pratique, le dépassement par le prix du sous-jacent du strike d’une des options vendues doit être une alerte ! En effet, si le sous-jacent dépasse un des strikes, alors il est très difficile de gérer la position, le Thêta devient négatif, et le rattrapage des pertes devient compliqué. Il vaut mieux utiliser cette limite des strikes des options vendues comme un signal pour prendre ses pertes (stop loss).

Avantages et Inconvénients de la vente d’un iron condor

Avantages du iron condor

La stratégie de l’iron condor offre une pléthore d’avantages qui la rendent attrayante pour les traders d’options à revenus. Qu’il s’agisse de profiter des marchés stables, de générer des revenus constants ou de gérer les risques, l’iron condor se démarque par sa polyvalence. Voici une exploration détaillée de ses avantages principaux :

1. Profiter de la faible volatilité : L’iron condor est une stratégie par excellence pour les marchés à faible volatilité. Lorsque les prix d’un actif sont stables ou se déplacent légèrement, un iron condor peut générer des profits sans stress, car la stratégie profite de la baisse de la volatilité et du déclin de la valeur temps des options.

2. Génération de revenus constants : La vente d’options génère des primes qui peuvent fournir un flux de revenus constant, en particulier lorsque l’iron condor est utilisé de manière répétée.

3. Risque défini : Contrairement à certaines autres stratégies d’options comme le short strangle, le risque maximal avec un iron condor est clairement défini dès le départ. Il est égal à la différence entre les prix d’exercice de vos options achetées et vendues, moins la prime totale reçue.

4. Potentiel de rendement élevé : Malgré son risque défini, l’iron condor peut générer des rendements relativement élevés, surtout lorsque la volatilité implicite de l’actif est plus élevée que sa volatilité réelle future.

5. Flexibilité : L’iron condor peut être ajusté en fonction des prévisions du trader. Par exemple, si un trader a une légère inclinaison haussière, il pourrait déplacer l’ensemble de la construction de l’iron condor vers le haut, créant un iron condor asymétrique.

6. Gestion efficace du capital : En raison de son risque défini, l’iron condor permet une gestion efficace du capital. Un trader peut déterminer précisément combien il est prêt à risquer et ajuster la taille de ses positions en conséquence.

Inconvénients du short iron condor

Voici quelques inconvénients de l’iron condor :

1. Gestion complexe : La configuration de l’iron condor implique l’achat et la vente de quatre options différentes, ce qui peut rendre la gestion de la position plus complexe par rapport à des stratégies plus simples. Un suivi régulier et une connaissance approfondie des options sont nécessaires pour gérer efficacement ces positions.

2. Risque de perte importante : Bien que l’iron condor soit une stratégie à risque limité, les pertes potentielles peuvent toujours être considérables. Dans beaucoup d’iron condors, les pertes maximales peuvent être plus importantes que les gains maximaux, c’est un déséquilibre à ne pas négliger. Si le marché évolue fortement dans une direction, les pertes peuvent s’accumuler rapidement.

3. Sensibilité à la volatilité : La stratégie de l’iron condor performe bien dans un marché stable, mais elle est vulnérable aux augmentations de la volatilité. Une hausse soudaine de la volatilité implicite peut réduire le rendement de la stratégie ou même entraîner des pertes, tout autre paramètre étant égal par ailleurs.

4. Coûts de transaction : Étant donné que l’iron condor implique l’ouverture et la fermeture de quatre positions d’options différentes, les coûts de transaction peuvent s’accumuler. Ces coûts peuvent réduire significativement le rendement potentiel de la stratégie

5. Nécessité d’un marché liquide : L’iron condor nécessite un marché des options suffisamment liquide pour permettre l’ouverture et la clôture des positions sans trop d’écart entre les prix d’achat et de vente (le spread bid-ask). Sur les marchés moins liquides, le spread bid-ask plus large peut grignoter les profits potentiels.

En conclusion, bien que l’iron condor soit une stratégie attrayante pour tirer profit des marchés stables et générer des revenus, il est essentiel de comprendre ses inconvénients. Une bonne gestion du risque, une surveillance constante du marché et une connaissance approfondie des options sont essentielles pour réussir avec cette stratégie.

Formez vous de manière professionnelle avec notre package exclusif de formations sur options !

Exemple de trade iron condor

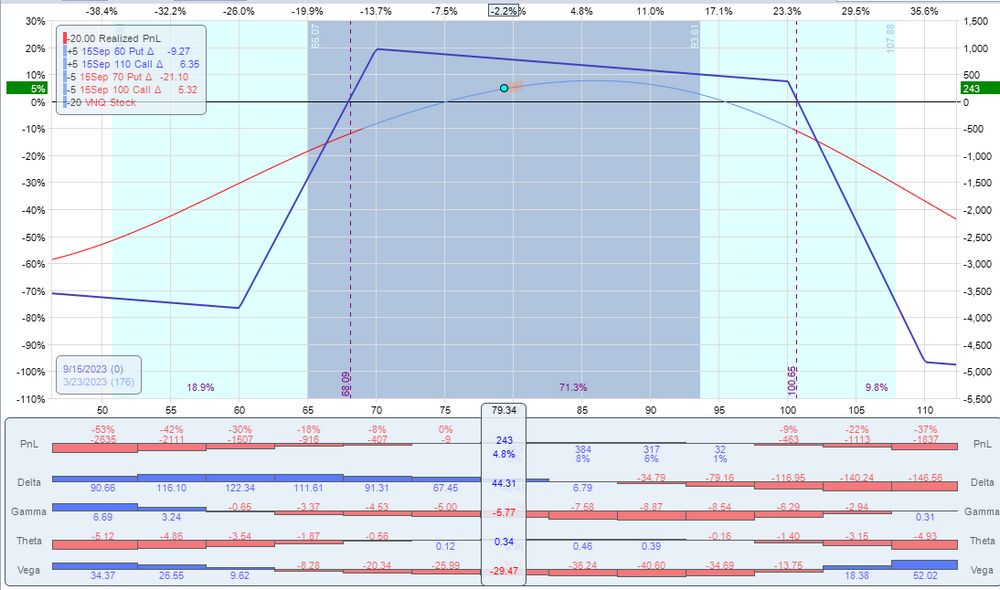

Considérons l’ETF Vanguard Real Estate (VNQ) qui est un ETF regroupant des valeurs REITs. Le 10 mars 2023, un iron condor d’expiration 190 jours et de delta neutre est mis en place, la tolérance du delta est fixée à -50 / + 50. Remarquez le choix réalisé sur la largeur de l’iron condor (large plage de moneyness) avec un profit max relativement faible par rapport à la perte max, ceci afin d’améliorer la zénitude et les probabilités de profits.

Le 22 mars 2023, l’action VNQ a baissé substantiellement et le montage iron condor a un Delta qui dépasse 50, à 64. La vente de 20 actions VNQ est réalisé pour ramener le Delta à 44 dans la plage de tolérance -50 / +50.

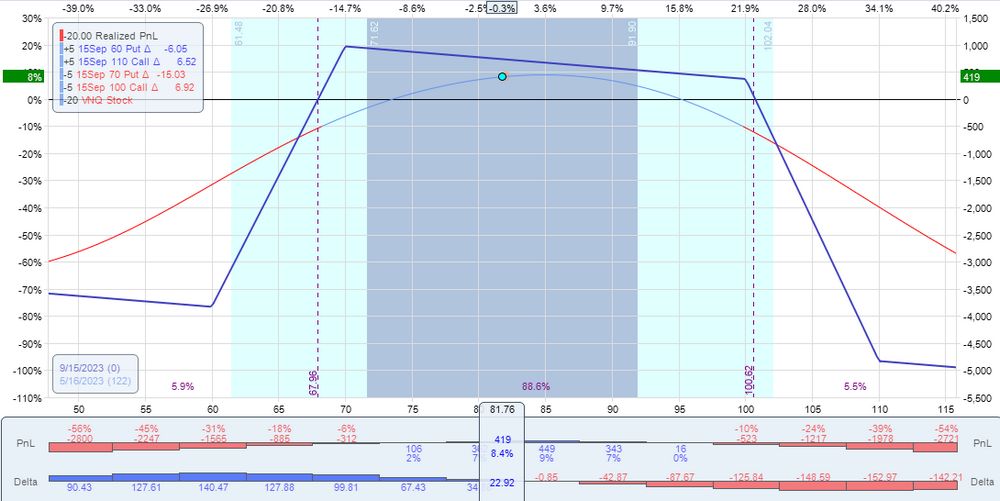

Le 16 mai 2023, le temps a fait son oeuvre, le P&L est proche de son profit max et le trade peut être clôturé avec un beau profit (419$) seulement 67 jours après l’initiation et 123 jours avant son expiration…

Conclusion sur l’iron condor et sa popularité

Vous pouvez consulter notre vidéo sur l’iron condor ici.

En conclusion, l’iron condor est une stratégie sophistiquée qui requiert un savoir-faire nuancé et une surveillance méticuleuse du marché. Il est parfait pour ceux qui anticipent une faible volatilité et offrent des chances de profit attrayantes avec un risque défini.

Cependant, comme toute stratégie d’investissement, elle n’est pas exempte de défis. Une bonne gestion des risques, une analyse précise du marché et une compréhension en profondeur des mécanismes de l’iron condor sont indispensables. De plus, le rôle des frais de transaction et le choix judicieux de l’actif sous-jacent ne doivent pas être sous-estimés.

Finalement, le succès avec l’iron condor dépend autant de la maîtrise de la stratégie elle-même que de la capacité à naviguer efficacement dans le vaste océan des marchés financiers. C’est une stratégie exigeante mais potentiellement gratifiante pour ceux qui sont prêts à s’engager dans le défi. À vous maintenant de décider si vous êtes prêt à déployer vos ailes avec l’iron condor.

Les income traders débutants utilisent l’iron condor, mais les income traders expérimentés utilisent ces 2 techniques pour générer des revenus de manière incroyablement plus zen, jetez-y-un coup d’oeil :

- une stratégie de rendement éprouvée avec 1h par semaine de travail.

- un montage sans risque pour générer des revenus grâce aux paramètres secrets des options.

Investisseur nomade

Augmentez votre rendement annuel de 10%