Comprendre le Gamma dans le trading d'options.

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Introduction

Après le Delta, continuons à explorer les trésors des “Grecs”. Dans cet article nous nous intéressons à

un Grec particulièrement important, mais souvent mal compris : le Gamma. Le Gamma peut sembler intimidant à première vue, mais une fois que vous aurez saisi son essence, vous constaterez qu’il est un outil précieux pour ne pas être surpris par les mouvements de prix brutaux de vos options et montages.Nous allons définir ce qu’est le Gamma, expliquer son importance dans le trading d’options, et montrer comment il affecte vos positions d’option. Ensuite, nous explorerons comment vous pouvez utiliser le Gamma dans vos montages d’options.

Qu’est-ce que le Gamma d’une option ?

Explication simple du Gamma.

Le Gamma est le rythme auquel le Delta d’une option change lorsque le prix de l’actif sous-jacent varie.

Il est parfois appelé le “Delta du Delta”.

Pour ceux d’entre vous qui ne sont pas familiers avec le Delta, c’est un autre grec qui mesure de combien le prix d’une option change lorsque le prix de l’actif sous-jacent varie.

D’ailleurs nous vous recommandons vivement d’aller consulter

notre article sur le Delta. Il est indispensable de bien comprendre le Delta avant de s’intéresser au Gamma.Maintenant, vous vous demandez peut-être : “Mais pourquoi devrais-je m’inquiéter de la vitesse à laquelle le Delta change ?”

Eh bien imaginez que vous êtes en train de piloter un véhicule.

Le Delta, c’est un peu comme la vitesse à laquelle vous avancez. Et le Gamma, c’est comme l’accélérateur qui contrôle à quelle intensité cette vitesse peut augmenter ou diminuer. Comme vous pouvez l’imaginer, connaître la puissance de l’accélérateur est plutôt crucial…

Sinon, vous seriez surpris par des brusques accélérations ou ralentissements, et c’est l’accident !

Et bien, c’est la même chose avec le Gamma. Il est l’accélérateur qui augmente ou diminue la “vitesse” exprimée par le Delta. Plus le Gamma est élevé, et plus l’accélérateur de Delta est enfoncé ou relâché brutalement. Et donc plus le Delta augmente ou diminue brutalement.

Le Gamma vous donne donc un aperçu de la manière dont le Delta va réagir aux mouvements du marché, vous permettant ainsi de vous préparer à l’avance aux brutaux mouvements de prix de votre option, et surtout de votre montage d’options. Vous pouvez ainsi prendre des décisions éclairées.

Gamma élevé ou Gamma faible

Donc si le Gamma d’une option est élevé, alors le Delta de l’option est susceptible de changer rapidement en réponse à de petites variations du prix de l’actif sous-jacent. Cela peut être bénéfique si le prix de l’actif sous-jacent se déplace dans la direction qui vous est bénéfique, mais cela peut aussi augmenter votre risque si le prix se déplace dans la direction opposée.

C’est un peu comme si le prix de l’option était une moto de course très nerveuse qui peut passer de 0 à 100km/h en 2 secondes…

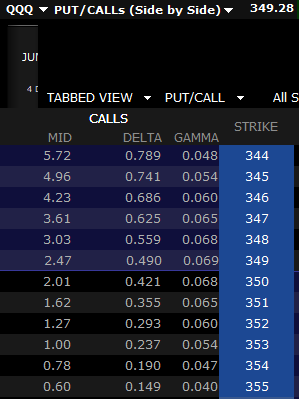

Regardez concrètement le Gamma sur cette chaîne d’options d’achat.

Vous constatez que le Delta varie fortement d’un strike à l’autre pour ces options à la monnaie et proche de la monnaie (le sous-jacent QQQ étant à 349,28$ au moment de la capture d’écran).

En revanche, si le Gamma d’une option est faible, cela signifie que le Delta de l’option est susceptible de changer lentement, même en réponse à de grandes variations du prix de l’actif sous-jacent. Cela peut réduire votre potentiel de profit si le prix de l’actif sous-jacent se déplace fortement dans la direction que vous prévoyez, mais cela peut aussi limiter votre risque si le prix se déplace dans la direction opposée.

Et un Gamma faible ou nul a également l’avantage de rendre prévisible l’évolution du delta. En effet, celui-ci varie alors très peu, voire il ne change pas du tout.

Cette fois-ci, c’est comme si vous aviez un énorme paquebot de type Titanic qui accélère trèèèès lentement, et qui ralentit tout aussi difficilement (ce qui est problématique lorsqu’un iceberg doit être évité…).

Le Gamma est faible, voire nul, pour les options qui sont très hors de la monnaie, et pour les options profondément dans la monnaie, comme ici :

En somme, tout comme un bon conducteur comprend l’importance de l’accélération pour contrôler la vitesse de sa voiture, un bon trader comprend l’importance du Gamma pour gérer le risque et le potentiel de profit de ses options.

Gamma positif ou Gamma négatif

Pour la suite de cet article, retenez que le Gamma est positif lorsque vous êtes positionné à l’achat sur une option.

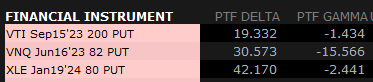

Pour obtenir un Gamma négatif, il faut être short sur une option (c’est à dire qu’il faut la vendre à découvert). Ce Gamma négatif est visible sur ces trois puts vendus à découvert dans la colonne PTF Gamma (Gamma du portefeuille).

Influence du strike et de la date d’échéance sur le Gamma

Il est important de noter que le Gamma est généralement plus élevé pour les options qui sont “à la monnaie”, c’est-à-dire pour les options dont le prix d’exercice est proche du prix actuel de l’actif sous-jacent.

Vous l’avez déjà constaté dans notre exemple de tout à l’heure.

La date d’échéance d’une option a également une influence significative sur le Gamma. En général, plus l’option est proche de sa date d’échéance, plus son Gamma est élevé, en particulier pour les options qui sont à la monnaie. Nous reviendrons sur l’importance de ce facteur plus loin lorsqu’on parlera des montages d’options.

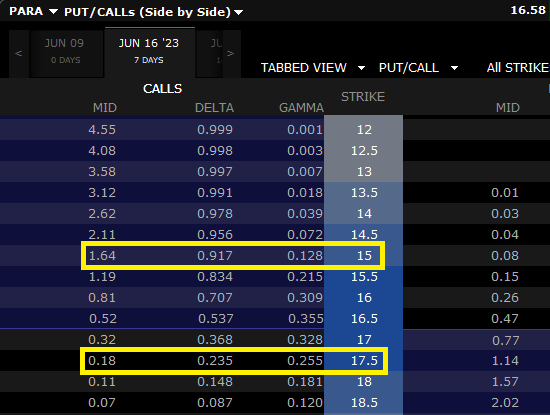

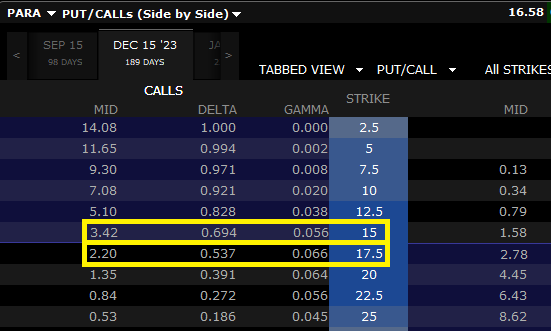

Regardez cette chaîne de calls arrivant à échéance dans 7 jours :

Et maintenant regardez les calls sur le même sous-jacent, mais à échéance dans 6 mois :

Le Gamma des options proche de la monnaie à échéance proche est beaucoup plus élevé ! L’action Paramount Global (PARA) est à 16,58$.

Pour un strike de 15$, le Gamma est de 0,128 pour le call d’échéance dans 7 jours, mais de seulement 0,056 pour le call d’échéance dans 6 mois.

Pour un strike de 17,5$, le Gamma est de 0,255 pour le call d’échéance dans 7 jours, mais de 0,066 seulement (4 fois moins!) pour le call d’échéance dans 6 mois.

Cela s’explique par le fait que lorsque l’échéance approche, les petits mouvements de prix de l’actif sous-jacent peuvent avoir un impact beaucoup plus grand sur la probabilité que l’option expire dans la monnaie.

En effet, vous vous souvenez que le Delta exprime également la probabilité qu’a une option d’être dans la monnaie à sa date d’échéance.

Par conséquent, le Delta de l’option - qui mesure cette probabilité - peut changer rapidement, ce qui se traduit par un Gamma élevé.

Inversement, pour les options qui sont loin de leur date d’échéance, les petits mouvements de prix de l’actif sous-jacent ont moins d’impact sur la probabilité que l’option expire dans la monnaie. Par conséquent, le Delta de l’option change plus lentement, ce qui se traduit par un Gamma plus faible.

C’est pourquoi le Gamma est souvent associé au concept de “risque de Gamma” dans le trading d’options. Le risque de Gamma se réfère au risque que le Delta de l’option change rapidement en réponse à des mouvements de prix de l’actif sous-jacent, ce qui peut rendre la gestion du risque plus difficile pour le trader.

Ce risque est donc particulièrement élevé pour les options qui sont proches de leur date d’échéance et qui sont à la monnaie. Cependant, il est important de noter que bien que le Gamma soit généralement plus élevé pour les options proches de leur échéance, ce n’est pas toujours le cas. D’autres facteurs, tels que la volatilité de l’actif sous-jacent, peuvent également influencer le Gamma. Par conséquent, les traders doivent toujours prendre en compte l’ensemble de la situation lorsqu’ils évaluent le Gamma d’une option.

L’utilité du Gamma pour les montages d’options

Sachez que le Gamma n’a pas vraiment d’utilité si vous ne tradez qu’une seule option isolée. Pour cette raison, nous ne développons pas plus le comportement du Gamma sur une seule option.

Le Gamma devient intéressant pour les montages d’options.

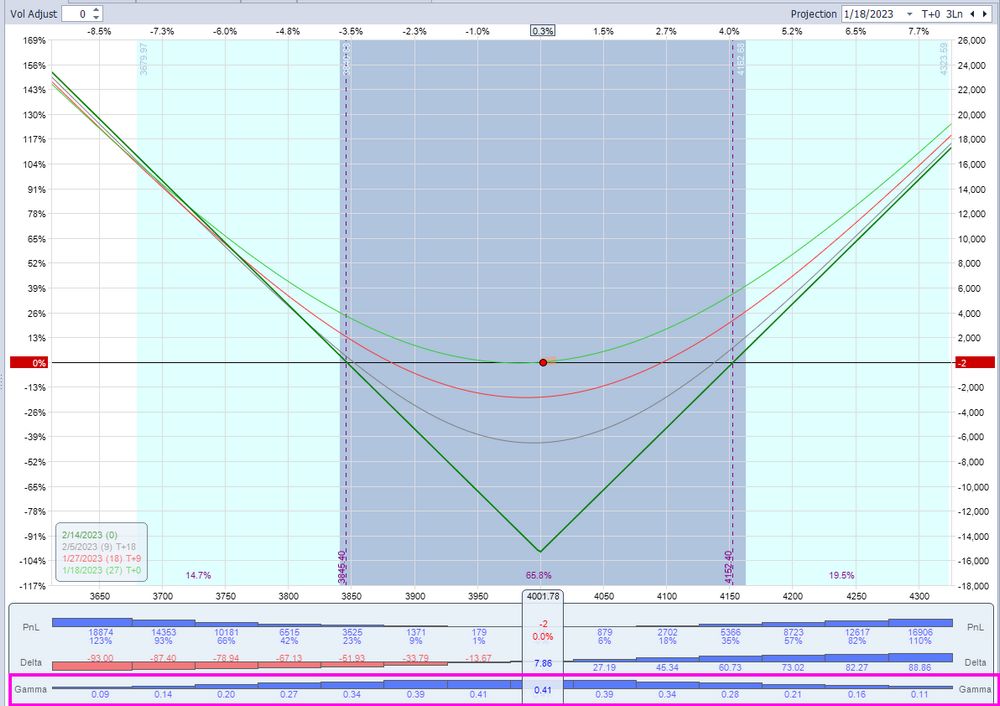

Regardons tout de suite ce profil de gains et pertes pour un long straddle (achat de straddle) :

Où est le Gamma dans tout ça me direz-vous ? Il est encadré en rose sur le tableau de bord des Grecs. Mais plus visuellement, le Gamma est représenté par la courbure de la courbe de gains et pertes. En l’occurrence, il s’agit de la courbe vert claire (gains et pertes à T+0).

Et le fait que la courbure se fait vers le haut indique que le Gamma de ce montage est positif. On visualise ainsi en un seul coup d’oeil le Gamma d’un montage en regardant la courbure de la ligne P&L à un jour donné.

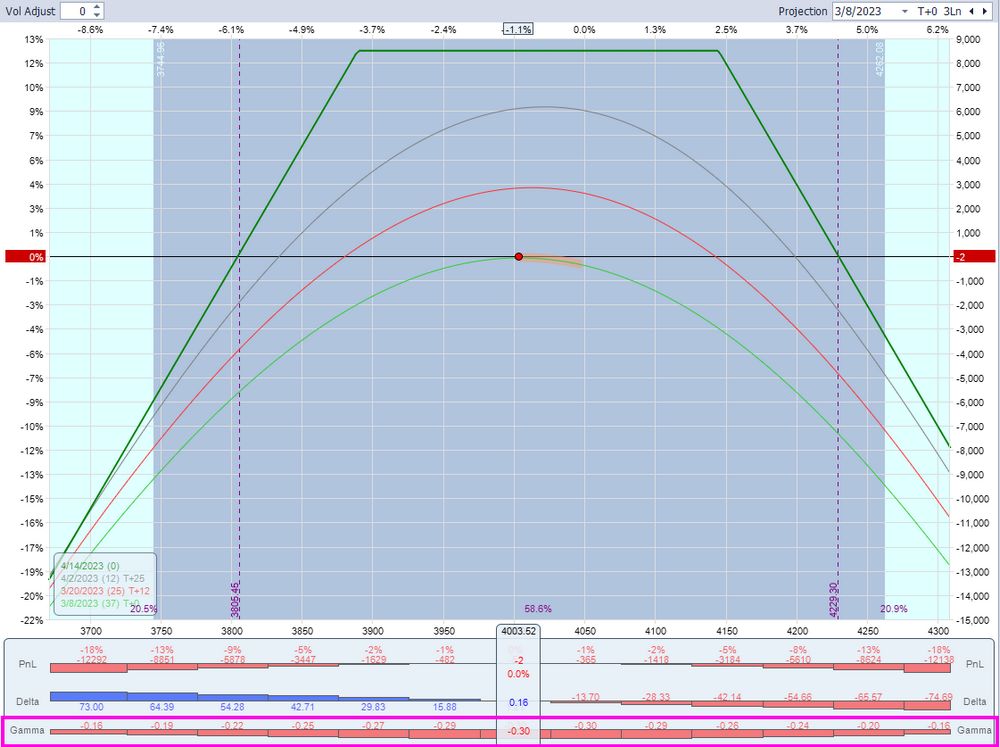

Regardez maintenant ce profil pour un montage différent :

Il s’agit cette fois d’un short strangle (vente de strangle à découvert).

Toujours en prenant la courbe vert clair, vous remarquez qu’elle est orientée vers le bas. Le Gamma de ce montage est donc négatif.

En effet ce montage implique la vente de 2 options.. Et comme nous l’avons déjà évoqué :

L’achat d’option implique un Gamma positif. La vente d’option implique un Gamma négatif.

Vous remarquerez également que la courbure des lignes de P&L s’accentue avec le temps… La courbe P&L à T+25 (dans 25 jours) est davantage courbée négativement que la courbe vert clair à T+0 (le jour même). Cela est en cohérence avec ce qu’on a vu précédemment, à savoir que le Gamma devient plus grand en valeur absolue quand on se rapproche de l’échéance.

C’est aussi pour cela que pour les montages d’options à revenus (Thêta positif) qui sont globalement vendeur d’options, on dit que la dernière semaine avant l’échéance est la “Gamma week”. Le Gamma devient alors très élevé et est difficilement gérable. On préfère donc clôturer ce type de montage avant cette dernière semaine.

Mais peut-il y avoir des montages avec Gamma neutre ?

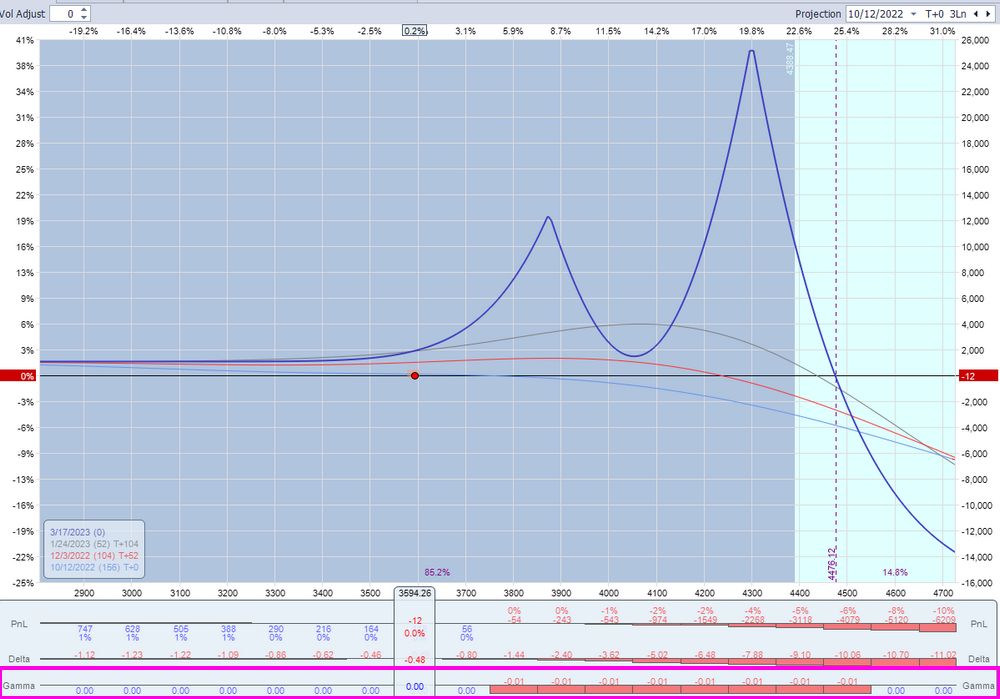

Voici la réponse en image.

La courbe T+0 à observer est la courbe bleu ciel cette fois-ci. Vous constatez qu’elle est quasiment plate. Elle s’oriente seulement légèrement à la baisse dans la partie droite du graphe. Cela veut donc dire que…le Gamma devient légèrement négatif.

Pour obtenir un montage d’options à Gamma neutre, il faut donc jongler entre achat d’option qui ajoute du Gamma, et vente d’option qui en retire.

Pour découvrir un montage d’options optimisé qui a un Gamma positif tout en ayant pas de Thêta trop négatif, allez jeter un oeil à notre cours “Gagnez quoi que fasse le marché”.

Conclusion

Voici tout ce que vous avez besoin de savoir sur le Gamma. Pas besoin de rentrer dans des détails, ou dans de savants calculs. En tant que trader d’option zen et pragmatique du club Zenoption, ces informations sur le Gamma vous suffisent.

Bien armé de vos connaissances sur le Delta et le Gamma, vous pouvez maintenant passer à l’étude du Vega. Il concerne la sacro-sainte volatilité implicite. Vient ensuite l’étude du Thêta, qui est notre grec préféré. Il est en effet représenté dans le symbole de la marque Zenoption !

Investisseur nomade

Augmentez votre rendement annuel de 10%