Qu'est-ce que le Thêta dans le trading d'options ?

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Qu’est-ce que le Thêta des options ? A quoi sert ce Grec pour gagner avec les options ?

Pour exploiter pleinement le potentiel des options, il est essentiel de comprendre les différents facteurs qui influencent leur prix. Parmi ceux-ci,

le “Thêta” occupe une place particulière. Le “mangeur de temps”, est un paramètre fondamental qui peut influencer considérablement la valeur d’une option.Dans cet article, nous allons plonger dans le monde fascinant du Thêta, explorant sa signification, et son fonctionnement dans le contexte des options sur actions et

cryptomonnaies. Que vous soyez un trader novice cherchant à se familiariser avec les bases, ou un vétéran du marché à la recherche d’un rappel, cet article est conçu pour vous aider à comprendre le rôle crucial que joue le Thêta dans les stratégies sur options.Nous allons démystifier le concept de Thêta et montrer comment il peut être à la fois un ami et un ennemi pour les traders d’options. Nous explorerons comment le Thêta change avec le temps et comment il peut être utilisé pour améliorer vos stratégies de trading.

Qu’est-ce que le Thêta et comment fonctionne-t-il ?

Définition du Thêta.

Le monde des options est parsemé de termes et de concepts qui peuvent sembler intimidants au premier abord. Cependant, une fois que vous déchiffrez ces mystérieux “Grecs” - ces indicateurs clés du trading d’options - vous découvrirez un univers passionnant de possibilités de trading. L’un des personnages principaux de ce drame financier est le Thêta. C’est aussi notre Grec préféré chez Zenoption. Alors comment gagner avec les options grâce au Thêta ?

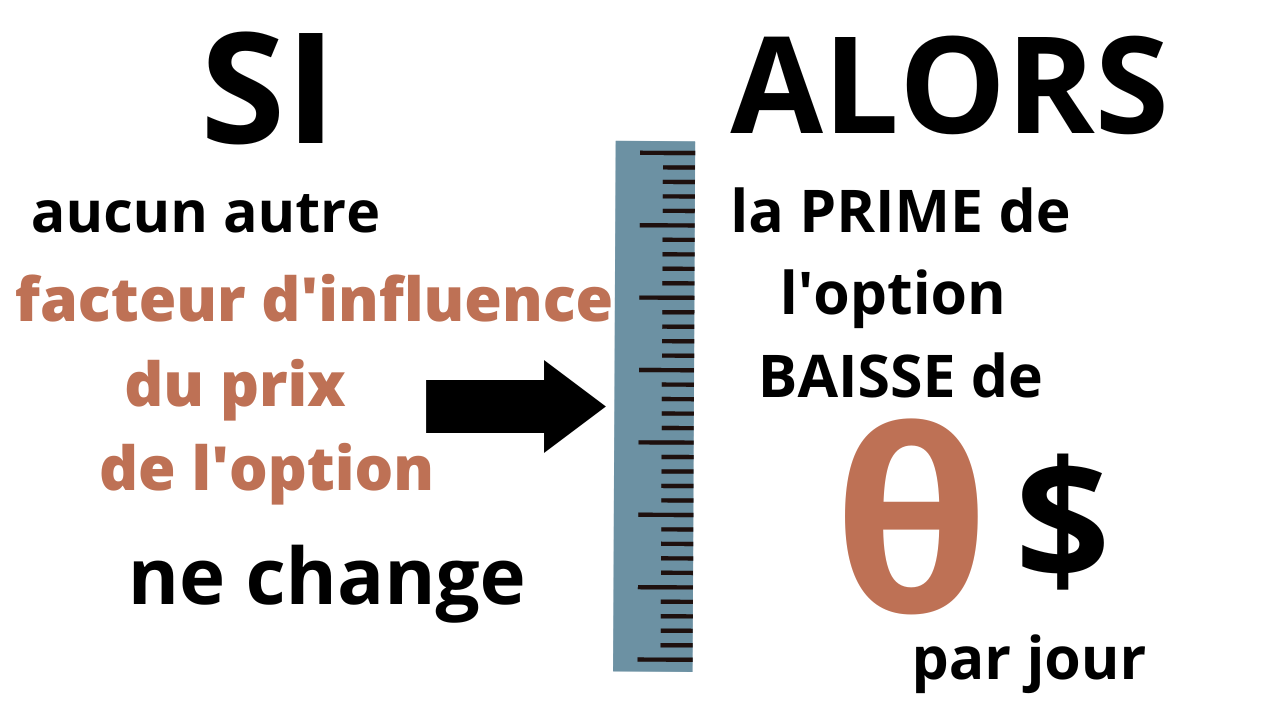

Le Thêta d’une option est une mesure dérivée qui représente la sensibilité de la valeur d’une option au passage du temps, toutes choses étant égales par ailleurs. Plus précisément, le Thêta indique combien la valeur d’une option serait susceptible de changer pour chaque jour qui passe, en supposant que la volatilité implicite et le prix de l’actif sous-jacent restent constants.

C’est pourquoi on l’appelle souvent “le déclin de la valeur temps” ou “le coût du temps”. En bref, le Thêta est le prix que vous “payez” chaque jour pour maintenir une position longue ouverte sur une option.

Lorsque vous achetez une option - qu’il s’agisse d’une option d’achat (call) ou de vente (put) - vous payez une prime. Cette prime est influencée par divers facteurs, tels que le prix d’exercice de l’option, la volatilité du sous-jacent et le temps restant jusqu’à l’expiration de l’option. Ce dernier facteur, le temps, est là où le Thêta entre en jeu.

Le Thêta est généralement exprimé en valeur négative, car il indique combien la prime de l’option perd chaque jour. Par exemple, si une option a un Thêta de -0,05, cela signifie que la valeur de l’option diminuera de 0,05 $ par jour, à condition que tous les autres facteurs restent constants.

Nous pouvons d’ailleurs constater que sur cette chaîne d’options de l’action Tesla, le Thêta des calls et des puts est effectivement négatif.

Concrètement, cela veut dire que si vous achetez par exemple un call sur Tesla de strike 260$ et d’expiration 20 octobre 2023, ce call qui vaut à l’origine 34,30$ perd 0,142$ par jour. Donc toutes autres paramètres étant égaux par ailleurs, et avec le multiplicateur 100 des options, vous avez déboursé 3420$ pour ce call et vous perdez 14,2$ par jour.

Influence de la proximité de la date d’expiration sur le Thêta.

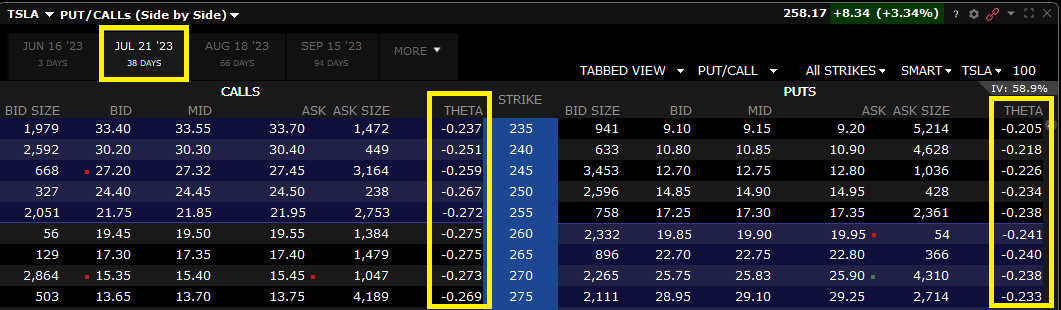

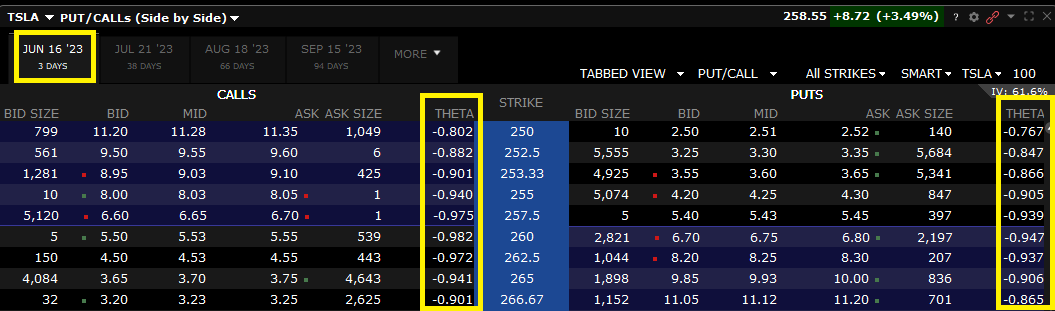

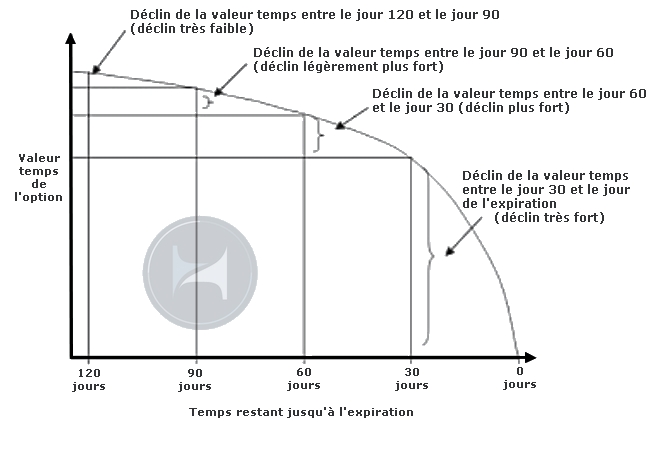

Pour une option proche de la monnaie, la diminution de la valeur temps est plus prononcée à mesure que l’option se rapproche de sa date d’expiration, ce qui signifie que le Thêta d’une option augmente à mesure que l’échéance approche.

Et effectivement, si l’on prend les mêmes options sur Tesla, mais avec une date d’échéance plus proche, nous constatons que le Thêta est plus élevé !

Si nous considérons un call avec le même strike (260$) que précédemment, nous perdons désormais 27,50$ par jour si nous possédons ce call, au lieu de 14,20$ pour l’échéance plus lointaine.

En particulier, cette accélération du Thêta devient vraiment significative dans les 30 derniers jours avant l’expiration de l’option. Pendant cette période, la valeur temps de l’option peut se volatiliser très rapidement. C’est pourquoi les acheteurs d’options choisissent souvent de fermer ou d’ajuster leurs positions bien avant cette période de décomposition accélérée du temps.

Dans la dernière semaine ou les derniers jours avant l’expiration, la valeur temps de l’option diminue encore plus rapidement.

Regardez la valeur du Thêta pour ces options sur Tesla arrivant à échéance dans 3 jours. C’est le Thêta le plus élevé de toutes les options que nous avons vues ! Le possesseur d’un call de strike 260$ perd 98,20$ par jour !

Cela signifie que les traders d’options doivent toujours garder un œil sur le Thêta et considérer le temps restant jusqu’à l’expiration lorsqu’ils entrent ou sortent d’un trade.

L’achat d’options est en partie une course contre le temps, où chaque tic-tac de l’horloge peut ronger la valeur de votre position. C’est là que le Thêta prend toute son importance. Il quantifie le montant que vous risquez de perdre chaque jour en raison du simple passage du temps, vous offrant ainsi une perspective précieuse sur le “prix du temps” dans votre stratégie de trading d’options.

Pour une option proche de la monnaie, l’accélération de l’érosion de la valeur temps est résumée et représentée dans ce graphe.

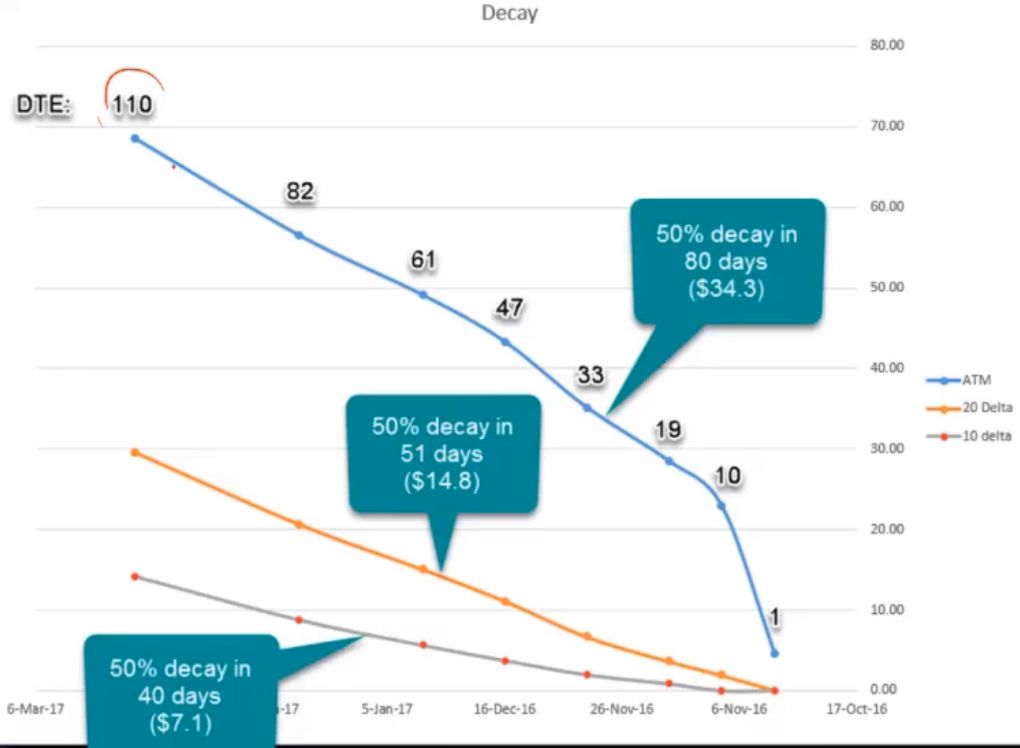

En revanche, pour les options hors de la monnaie, c’est l’inverse !

Vous voyez ci-dessous :

- en gris, le déclin de la valeur temps pour une option hors de la monnaie de Delta 10

- en orange, le déclin de la valeur temps pour une option un peu moins hors de la monnaie de Delta 20

- et la comparaison en bleu du déclin de la valeur temps d’une option à la monnaie (Delta environ 50 donc)

L’option la plus hors de la monnaie perd la moitié de sa valeur en seulement 40 jours, alors qu’il faut 51 jours pour que l’option de Delta 20 perde 50% de sa valeur, et 80 jours pour l’option à la monnaie.

En comprenant comment le Thêta fonctionne et comment il est influencé par le temps, vous pouvez l’intégrer dans votre stratégie de trading d’options pour maximiser vos profits tout en minimisant vos pertes potentielles.

Dans notre stratégie Investir Malin, nous vous expliquons comment spéculer grâce aux options, sans souffrir du grignotage opéré par le Thêta.

Et surtout, notre méthode phare, “rendement zen”, vous permet de toucher une rente grâce au Thêta que nous chérissons tant chez Zenoption ! Cliquez-ici pour vous faire payer par le temps qui passe !

L’influence du strike d’une option sur son Thêta

Le strike (ou prix d’exercice) d’une option a une influence significative sur le Thêta. En règle générale, les options at-the-money (ATM), c’est-à-dire celles dont le strike est le plus proche du prix actuel du sous-jacent, ont le Thêta le plus élevé. Cela signifie que leur valeur temps se déprécie plus rapidement que celle des options in-the-money (ITM) ou out-of-the-money (OTM). En effet, les options ATM ont plus de valeur temps intégrée, elles en ont donc plus à perdre chaque jour qui passe. C’est pour cette raison que les traders d’options doivent toujours tenir compte du Thêta lorsqu’ils choisissent le strike de leur option.

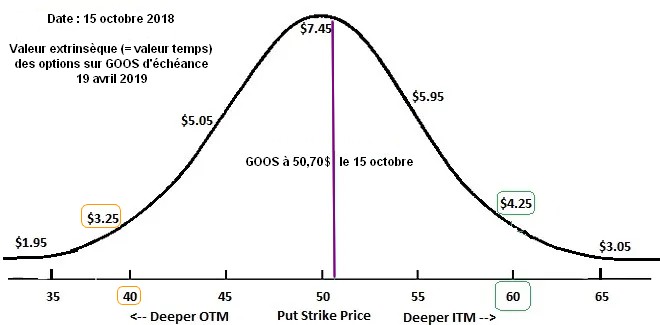

Vous pouvez visualiser la grande différence de valeur temps (aussi appelée valeur extrinsèque, par opposition à la valeur intrinsèque) entre des options d’une même échéance en fonction de leur strike ci-dessous pour le sous-jacent Canadian Goose (GOOS) :

Ainsi le put à la monnaie (ATM) sur GOOS d’expiration 19 avril 2019 possède une valeur temps de 7,45$.

Le put dans la monnaie (ITM) de strike 60$ et d’expiration 19 avril 2029 a une valeur temps de 4,25$ (en plus de sa valeur intrinsèque de 9,30$).

Et le put hors de la monnaie (OTM) de strike 40$ et d’expiration 19 avril 2019 a une valeur temps de seulement 3,25$.

Le Thêta et la volatilité : deux forces en interaction

Pour comprendre comment le Thêta et la volatilité interagissent, il est important de comprendre ce qu’ils sont. Comme nous l’avons expliqué dans les chapitres précédents, le Thêta est un paramètre qui mesure combien la valeur d’une option diminue chaque jour qui passe, tandis que la volatilité implicite est une estimation de la volatilité future de l’actif sous-jacent.

Maintenant, comment interagissent-ils ? C’est ici que les choses deviennent particulièrement intéressantes. En règle générale, plus la volatilité implicite est élevée, plus le Thêta est élevé. En d’autres termes, lorsque les marchés sont incertains et volatils, plus la valeur temps est élevée, et donc plus le Thêta est grand. Pourquoi ? Parce que les investisseurs exigent une prime plus élevée pour compenser le risque accru associé à la volatilité.

Comment les changements de volatilité affectent le Thêta ?

Lorsque la volatilité implicite augmente, cela signifie que le marché s’attend à de plus grands mouvements de prix dans l’actif sous-jacent. Cela augmente la valeur temps de l’option. C’est à dire la partie de la valeur de l’option qui mesure l’incertitude. Comme nous l’avons vu cette valeur temps décroît avec le temps.

Donc, dans un marché hautement volatil, vous pouvez vous attendre à ce que votre option perde de la valeur plus rapidement à mesure que le temps passe. À l’inverse, si la volatilité implicite diminue, le marché s’attend à de plus petits mouvements de prix. Cela réduit la valeur temps de l’option, ce qui signifie que le Thêta diminuera également. Votre option perdra de la valeur à un rythme plus lent.

C’est logique, si à cause d’un événement de marché, la volatilité implicite grimpe et fait monter la valeur temps d’une option d’expiration dans 10 jours à 2,4$ alors qu’elle était de 1,5$ auparavant, cette valeur extrinsèque va diminuer en moyenne de 0,24$ par jour contre 0,15$ par jour avant la prise en compte de ce nouvel événement.

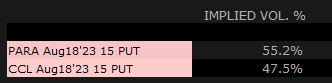

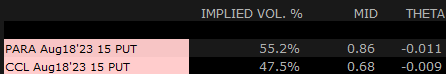

Prenons un exemple concret avec ces deux actions. L’action Paramount (PARA) et l’action Carnival Corp (CCL) ont quasiment le même prix : 15,83$.

Prenons deux options à date d’échéance et prix d’exercice identique pour ces deux actions.

Nous remarquons que la volatilité implicite (Implied vol.) est plus élevée pour l’action PARA.

Observons maintenant le prix et le Thêta des options sur ces deux sous-jacents différents.

Nous constatons que la prime de l’option sur PARA (à la volatilité implicite la plus élevée) est plus chère (MID). Et en même temps, le Thêta de cette même option plus chère est également plus important (-0.011 au lieu de -0.009).

Donc pour résumer, plus une option contient de valeur temps (à cause d’une volatilité implicite plus élevée par exemple), plus son Thêta sera élevé, car elle devra “se débarrasser” d’un plus grande quantité de valeur temps jusqu’à sa date d’échéance. Car comme vous le savez déjà, une option a perdu toute sa valeur temps au moment de son échéance, elle n’a que de la valeur intrinsèque !

Consultez notre article sur la volatilité implicite pour mieux comprendre ses mystères et ses trésors.

le Thêta dans vos stratégies d’options

Comment interpréter les valeurs positives et négatives du Thêta.

Comme vous l’avez remarqué, le Thêta peut avoir des valeurs positives et négatives, et il est essentiel de comprendre ce que cela signifie pour vos stratégies de trading d’options.

Le Thêta est présenté comme une valeur négative pour les options longues, c’est-à-dire lorsque vous achetez une option d’achat (call) ou de vente (put). Cette valeur négative reflète le fait que la valeur temps de l’option (une partie de la prime que vous payez) diminue (ou “décroît”) à mesure que l’on se rapproche de la date d’expiration, tout en maintenant tous les autres facteurs constants. En d’autres termes, chaque jour qui passe “coûte” un peu de la valeur de votre option, ce qui est symbolisé par le Thêta négatif.

D’un autre côté, le Thêta est positif pour les shorts d’options, c’est-à-dire lorsque vous vendez une option. Dans ce cas, le déclin de la valeur temps travaille en votre faveur (comme dans notre stratégie rendement zen). Chaque jour qui passe réduit la valeur de l’option que vous avez vendue, ce qui signifie que vous pourrez la racheter à un prix inférieur et réaliser un profit.

Vous voyez ci-dessus trois options de vente vendues à découvert. Leurs Thêtas sont indiqués comme positifs dans le portefeuille. En effet, chaque jour qui passe réduit leur valeur, et nous favorise en tant que vendeur à découvert !

Le signe du Thêta - qu’il soit positif ou négatif - donne donc des indications importantes sur l’évolution de votre position sur options avec le temps et sur la manière dont le déclin de la valeur temps affecte votre position, que vous soyez acheteur ou vendeur d’options.

Cependant, n’oubliez pas que le Thêta n’est qu’une pièce du puzzle du trading d’options. D’autres “grecs”, comme le Delta et le Vega, jouent également un rôle important.

L’importance de l’équilibre avec les autres “Grecs”.

Le monde des options est une véritable scène de théâtre où chaque acteur joue un rôle crucial dans la performance globale. Et dans cette pièce, notre protagoniste de cet article, le Thêta, ne peut exister isolément. Son rôle s’entremêle avec celui des autres “Grecs” - le Delta, le Gamma et le Vega. En comprenant l’équilibre entre ces variables, vous pouvez optimiser votre stratégie de trading d’options.

Prenons l’exemple du Delta et du Vega ci-dessous.

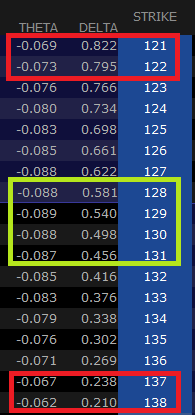

Le Delta est le taux de changement de la valeur d’une option par rapport au changement de prix du sous-jacent. Il s’agit d’un outil essentiel pour mesurer la sensibilité de votre position aux mouvements de prix. Le Delta d’une option donne une indication sur la valeur de son Thêta. En effet, pour une même date d’échéance, ce sont les options ayant un Delta égal à 0,5 (options à la monnaie) ou proche de 0,50 qui ont le Thêta le plus élevé (encadrées en vert dans la chaîne d’options ci-dessous). Comme nous l’avons vu plus haut dans cet article. Inversement, les options au Delta plus éloigné de 0,5 ont un Thêta moins important, qu’elles soient dans la monnaie (Delta supérieur à 0,50) ou hors de la monnaie (delta inférieur à 0,50). Ce sont les options encadrées en rouge ci-dessous.

Vous devez aussi considérer la manière dont le Delta peut compenser l’effet du Thêta. Un Delta plus élevé implique un changement de prix de l’option plus important pour 1$ de variation du prix. Donc selon la valeur du Delta de l’option, et selon les mouvements de prix du sous-jacent, l’effet négatif (achat d’option) ou positif (vente d’option) du Thêta peut être compensé, ou empiré par le Delta.

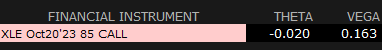

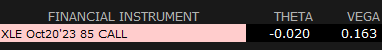

Illustrons cela avec ce call sur l’ETF XLE (secteur de l’énergie).

L’option d’achat de strike 85$ a un Delta de 0.352 et un Thêta de -0.02. Cela veut dire que si XLE augmente d’1$, le call augmente de 35,2$ (et non pas 0,352$ car l’option porte sur 100 actions). Ce qui est positif pour l’acheteur du call, et compense la perte due au Thêta. Mais cela veut aussi dire que le call baisse de 35,2$ si le sous-jacent XLE baisse d’1$. Ce qui est alors négatif pour l’acheteur du call, et s’ajoute à la perte due au Thêta. Car effectivement, à cause du Thêta, le call perdra de la valeur temps. Cette perte s’élève à -2$ si aucun autre paramètre ne change.

Le Vega est la mesure de la sensibilité de l’option aux changements de la volatilité implicite du sous-jacent. La volatilité est un facteur déterminant du prix des options. Une stratégie à Thêta élevé peut également avoir un Vega élevé, ce qui signifie que si la volatilité augmente, une position longue pourrait devenir plus rentable, compensant ainsi le coût du Thêta.

Reprenons l’exemple de l’option d’achat (call) sur XLE. En achetant ce call, vous souffrez d’un Thêta négatif : -0.020

Cependant, l’option a également une valeur de Vega positif (0,163). Vega mesure la sensibilité du prix de l’option aux variations de la volatilité implicite de l’actif sous-jacent. Si l’option a un Vega positif, la valeur de l’option augmentera si la volatilité implicite augmente.

Donc si la volatilité implicite de XLE augmente, la valeur de votre option augmentera également de l’ordre de 16$ pour chaque 1% d’augmentation de la volatilité implicite (tout autre paramètre restant égal). Ainsi, l’augmentation de la valeur de l’option due à l’augmentation de la volatilité (Vega positif) pourrait compenser la perte de valeur due à la décadence du temps (Thêta négatif).

En combinant une compréhension du Thêta avec une connaissance approfondie du Delta, du Gamma et du Vega, vous pouvez mieux appréhender et compenser l’effet bénéfique ou néfaste du Thêta grâce aux autres Grecs.

Présentation de plusieurs stratégies d’options et de leur relation avec le Thêta.

Stratégies à Thêta positif : vente d’options, iron condors, spreads de crédit.

Passons maintenant à l’aspect plus pratique du Thêta – comment il est utilisé dans différentes stratégies de trading d’options. Dans cette partie, nous allons nous concentrer sur les stratégies à Thêta positif. Celles-ci consistent généralement à vendre des options, tirant parti de la dégradation de la valeur temps pour générer des profits.

- La vente d’options

Dans une stratégie de vente d’options, un trader vend une option d’achat ou de vente. L’idée ici est que la décomposition du temps (Thêta) travaille en faveur du vendeur. Si l’option expire sans valeur (c’est-à-dire “out of the money”), le vendeur conserve la prime qu’il a reçue lors de la vente de l’option. La vente d’options est donc une stratégie à Thêta positif, puisqu’elle tire profit de la diminution de la valeur de l’option due au passage du temps.

Pour chacun de ces shorts d’options, le Thêta est positif et fait gagner un peu d’argent au vendeur d’option, chaque jour qui passe, tout autre paramètre restant égal par ailleurs.

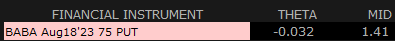

Supposons que vous vendiez une option de vente (put) arrivant à échéance dans 50 jours, sur l’action Alibaba (BABA) à un prix d’exercice de 75 $. Vous collectez une prime de 141 $. Vous bénéficiez maintenant d’un Thêta positif, ce qui signifie que si l’action Alibaba reste stable, grimpe ou même chute un peu (mais reste au-dessus de 73,59 $ à l’expiration, compte tenu de la prime que vous avez reçue), vous allez réaliser un profit grâce au déclin de la valeur temps.

Le put vendu de Thêta 0.032 (-0.032 si la position était acheteuse) perd 3,2$ par jour, tout autre paramètre restant égal par ailleurs.

- Le credit spread

Nous avons aussi les credit spread. Cette stratégie implique la vente d’une option tout en achetant une autre option de même échéance davantage hors de la monnaie. Le but est de tirer profit du déclin de la valeur temps sur l’option vendue, qui est généralement plus proche de “la monnaie” (et donc avec un Thêta plus élevé) que l’option achetée.

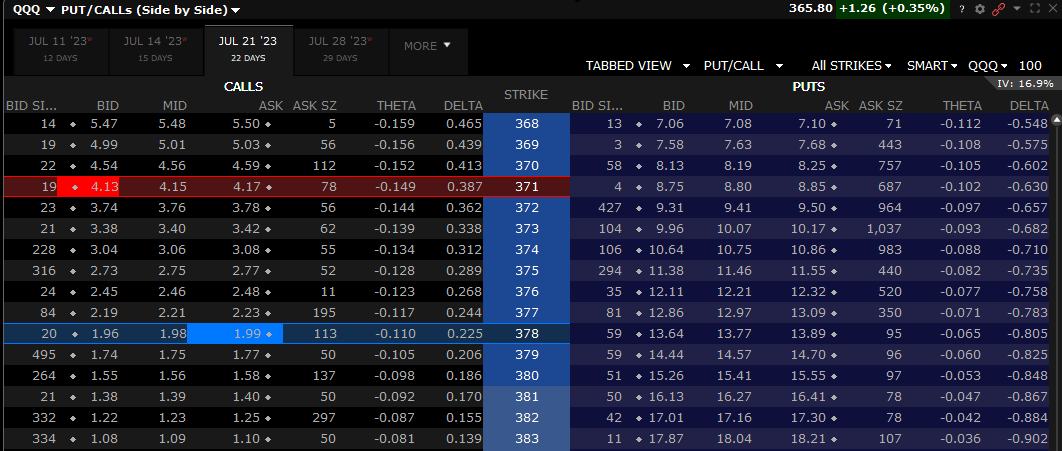

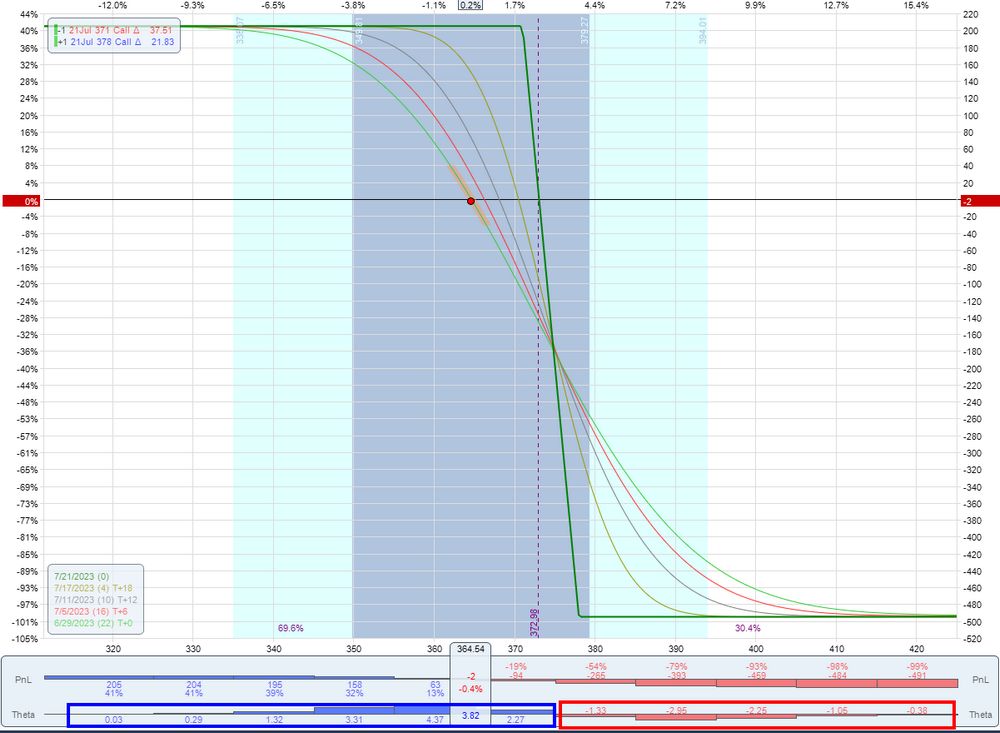

Mettons en place un call credit spread à échéance dans 22 jours sur le sous-jacent QQQ dont le prix de marché est 365.80$. Nous vendons une option d’achat hors de la monnaie, au prix d’exercice 371$, prime touchée : 413$. Et simultanément, nous achetons pour nous protéger une option d’achat encore plus hors de la monnaie au prix d’exercice 378$, prime déboursée : 199$. Nous encaissons donc (413-199=214) 214$ de crédit (sans compter les frais de transaction).

Au niveau du Thêta, nous vendons un call de Thêta 0.149 (Thêta positif car option vendue) et nous achetons un call de Thêta -0.11 (Thêta négatif car option achetée).

Le Thêta négatif est soustrait au Thêta positif (0.149-0.11=0.038) et le Thêta total du montage est ainsi de +0.038. Cela veut dire que chaque jour qui passe, si aucun autre paramètre ne change, notre spread de crédit gagne (0.038 x 100 = 3.8) 3.8$ par jour.

Mais peut-être que ce Thêta du montage peut évoluer ? Notamment du fait que ce montage implique une vente et un achat de call qui ont chacun un effet opposé sur le Thêta du montage total. Regardons cela.

Nous constatons une première zone de prix (en bleu) dans laquelle le Thêta du credit spread est positif (et donc en notre faveur).

Remarquons au passage que si le prix du sous-jacent nous donne raison, et a beaucoup baissé, le Thêta du montage devient alors négligeable (sur la gauche du graphe)

Et maintenir le credit spread actif ne nous rapportera pas plus de valeur temps chaque jour qui passe (il est temps de sortir de la position si ce scenario se réalise et ne pas attendre l’expiration)

Et enfin, nous constatons une zone de prix (en rouge) dans laquelle le Thêta se renverse et devient négatif (à cause du long call du montage, dont le Thêta négatif prend de l’importance).

Dans cette zone de prix, nous sommes déjà en perte latente, et chaque jour qui passe creuse encore un peu plus notre perte. Raison de plus pour sortir et prendre ses pertes bien avant l’expiration si le sous-jacent monte au-delà de la zone de break-even.

Attention donc au credit spread qui naît en tant que stratégie à Thêta positif, mais qui peut (mal) évoluer en stratégie à Thêta négatif, en plus d’être une stratégie assez directionnelle !

- Le short iron condor

Enfin, un iron condor est une stratégie à quatre options qui consiste à vendre deux options “out of the money” (une option d’achat et une option de vente) tout en achetant simultanément deux autres options encore plus hors de la monnaie pour limiter les pertes contre les mouvements de prix importants dans les deux sens.

En d’autres termes, cela revient à vendre un put credit spread et un call credit spread.

C’est une stratégie à Thêta positif un peu plus élaborée que celle du short strangle que nous avons vue dans un précédent article.

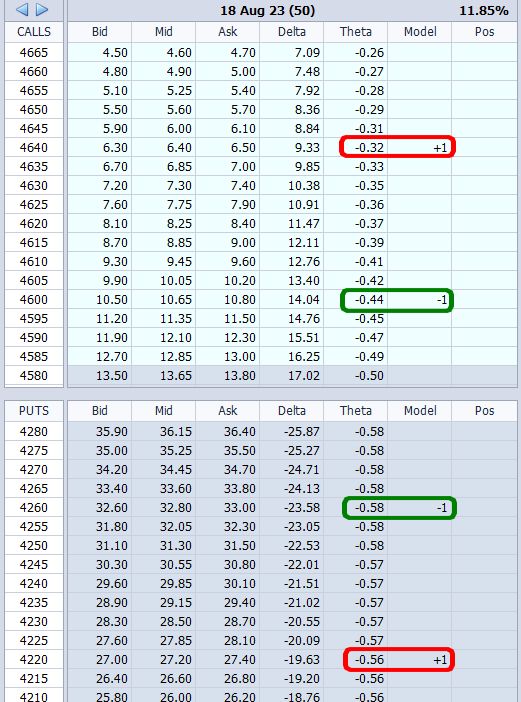

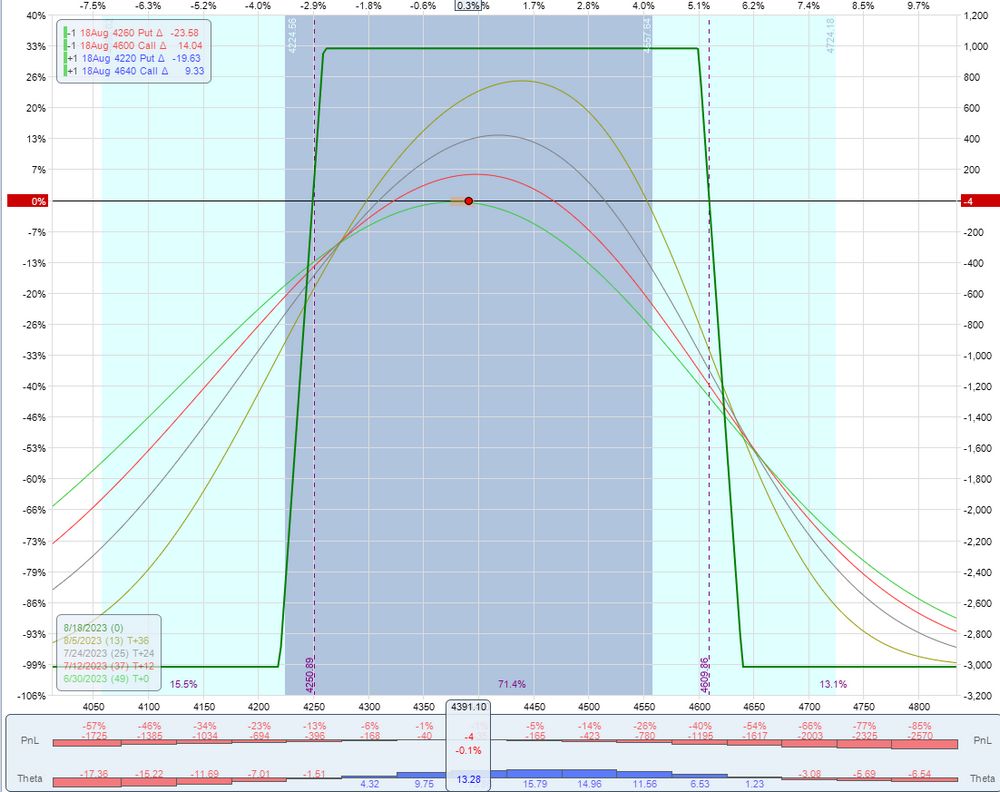

Prenons un exemple hypothétique sur le SPX (S&P 500), en vendant un put de strike 4260$, protégé par l’achat d’un put de strike 4250$. Et pour les calls, nous en vendons un de strike 4600$, protégé par l’achat d’un autre de strike 4610$.

SPX est à 4390,30$, et la date d’échéance est dans 50 jours (le 18 août).

Cette stratégie permet de profiter du déclin de la valeur temps et de la stabilité du prix de l’actif sous-jacent. Le Thêta joue un rôle crucial ici : comme la valeur des options vendues se déprécie plus rapidement que celle des options achetées (car ces dernières sont plus éloignées de la monnaie, et ont donc un Thêta plus faible), le trader peut réaliser un profit si le prix de l’actif sous-jacent reste stable. C’est le même phénomène que celui constaté sur les spreads de crédit.

Voyons quel est le Thêta global de ce montage.

Nous devons soustraire les Thêtas des deux options achetées (en vert) aux Thêtas des deux options vendues (en rouge). Cela donne (0.44+0.58-0.32-0.56=0.14) 0.14$ de Thêta pour cet iron condor. Cela veut dire que si aucun autre facteur que le temps ne change, ce montage fait gagner 14$ par jour.

Mais ce Thêta évolue selon le prix du sous-jacent. Et comme l’iron condor est un montage plus complexe que le spread de crédit, l’évolution du Thêta est également plus complexe comme vous pouvez le constater.

Nous avons une seule zone de prix dans laquelle le Thêta est favorable (zone en bleu). Mais cette zone est entourée de deux zones de prix où le Thêta devient négatif (en rouge).

Donc là aussi attention à cette stratégie qui nécessite des ajustements ou une sortie de position si le prix sort de cette zone “du milieu”.

En conclusion, ces stratégies à Thêta positif sont un excellent exemple de la façon dont une bonne compréhension du Thêta peut transformer cet “ennemi” de l’acheteur d’option, en un allié précieux.

En exploitant le déclin de la valeur temps, les traders peuvent construire des stratégies qui profitent des caractéristiques uniques des options. Cependant, n’oubliez pas que toutes ces stratégies simples comportent leurs propres risques et exigent une gestion rigoureuse du risque.

Allez consulter nos formations pour des stratégies plus élaborées.

- Stratégies à Theta négatif : achat d’options, straddles, strangles.

Après avoir exploré des stratégies à Thêta positif, penchons-nous maintenant sur celles qui présentent un Thêta négatif. Ces stratégies impliquent généralement l’achat d’options, et le trader doit être conscient que la valeur temps de son option va se dégrader au fur et à mesure que le temps passe. Quelques exemples de ces stratégies incluent l’achat d’options, les debit spreads, le straddle (cette liste n’est pas exhaustive).

- L’achat d’options

L’achat d’options, qu’il s’agisse de calls ou de puts, est probablement la stratégie d’options la plus simple et la plus directe. Le trader achète une option dans l’espoir que le prix de l’actif sous-jacent se déplace en sa faveur. Cependant, le Thêta est un facteur clé ici. Comme nous l’avons vu, le Thêta est le taux de décomposition de la valeur temps de l’option. Cela signifie que chaque jour qui passe grignote la valeur de l’option, même si le prix de l’actif sous-jacent reste le même. C’est pourquoi l’achat d’options est considéré comme une stratégie à Thêta négatif.

- Le debit spread

Une stratégie courante à Thêta négatif est le “debit spread”, également connu sous le nom de “vertical spread”. Cette stratégie implique l’achat et la vente simultanés de deux options de même type (put ou call), sur le même actif sous-jacent, avec la même date d’expiration, mais à des prix d’exercice différents.

Vous pouvez avoir plus de détails sur cette stratégie utile en lisant nos articles sur :

- le call debit bull spread.

- le put debit bear spread

Un debit spread est une stratégie à Thêta négatif qui offre un potentiel de profit limité mais aussi un risque limité. Pour être rentable, le mouvement du prix de l’actif sous-jacent doit compenser l’effet de la déclin de la valeur temps.

- L’achat de straddle

Un straddle est une stratégie qui implique l’achat simultané d’une option d’achat et d’une option de vente avec le même prix d’exercice et la même date d’expiration. Cette stratégie est utilisée lorsque le trader s’attend à une grande fluctuation de prix, mais ne sait pas dans quelle direction elle se produira. Ici, le Thêta joue un rôle très stressant.

Il dégrade la valeur des deux options avec le temps, ce qui rend le straddle plus cher à maintenir. Il faut qu’un forte fluctuation de prix se produise rapidement pour compenser la perte de valeur due au Thêta.

Lire notre article sur le long straddle. ici pour en savoir plus.

En conclusion, il est crucial de comprendre que bien que ces stratégies à Thêta négatif puissent offrir d’importants potentiels de gain, elles impliquent également un risque plus élevé en raison du déclin de la valeur temps. Les traders doivent donc bien comprendre le Thêta et savoir comment il affecte leur stratégie avant de se lancer dans des trades à Thêta négatif.

Dans la prochaine partie, nous discuterons des différentes façons de gérer le Thêta dans vos stratégies de trading d’options. Alors, restez avec nous et continuez à enrichir vos connaissances sur le Thêta et le trading d’options.

Différence du Theta dans le trading d’options sur actions et sur cryptos

Lorsque l’on plonge dans l’univers fascinant du trading d’options, il est essentiel de comprendre que différentes classes d’actifs peuvent avoir des comportements distincts, notamment en ce qui concerne les Grecs, et plus particulièrement le Thêta.

Dans cette partie, nous allons comparer le comportement du Thêta dans le trading d’options sur actions et sur cryptomonnaies.

Trading d’options sur actions

Le marché des options sur actions est bien établi avec une forte liquidité et une variété d’instruments disponibles. Dans ce contexte, le Thêta joue un rôle prévisible. En effet, le Thêta diminue généralement à mesure que l’option se rapproche de sa date d’expiration, reflétant le déclin de la valeur temps. C’est un comportement attendu, compte tenu de la nature plus stable des actions comparativement aux cryptomonnaies.

Trading d’options sur cryptomonnaies

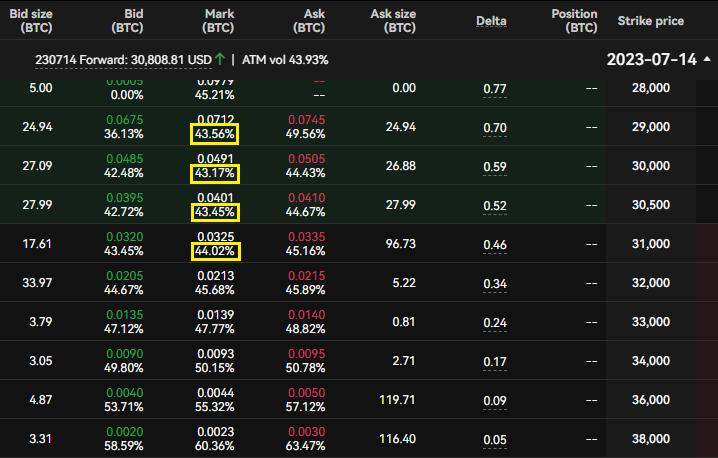

Voici quelques particularités du Thêta lorsqu’il est appliqué au trading d’options sur cryptomonnaies qui méritent une attention particulière.

1. Volatilité accrue : Les cryptomonnaies sont notoirement volatiles. Cette volatilité accrue a un impact direct sur le Thêta. Dans un marché hautement volatil, le coût de l’option (ou prime d’option) est généralement plus élevé, car il y a un plus grand risque associé à la tenue de l’option. De ce fait, le Thêta, qui mesure le taux de décroissance de la valeur temps de l’option, peut être plus élevé en valeur absolue pour les options sur cryptomonnaies par rapport aux options sur actions. Cela signifie que la valeur de l’option peut diminuer plus rapidement à mesure que le temps passe, ce qui rend l’effet du temps plus significatif pour les options sur cryptomonnaies.

Voici encadrée en jaune la volatilité implicite de quelques calls dans cette chaîne d’options crypto issue de l’exchange OKX.

2. Marché ouvert 24/7 :

Contrairement au marché des actions, le marché des cryptomonnaies est ouvert 24 heures sur 24, 7 jours sur 7, comme l’illustre cette capture d’écran issue du courtier Deribit.

Cela signifie que les intervenants peuvent faire changer les prix constamment, et pas seulement pendant les heures de trading traditionnelles, ce qui a une influence sur le Thêta.

3. Maturité du marché : Le marché des options sur cryptomonnaies est relativement nouveau et en pleine croissance, ce qui peut introduire des incertitudes dans la façon dont le Thêta est calculé.

Les modèles de tarification des options peuvent ne pas être aussi établis ou stables que sur le marché des options sur actions. Par conséquent, les traders d’options sur cryptomonnaies doivent faire preuve de prudence lors de l’interprétation du Thêta et des autres “Grecs”.

En conclusion, du fait de la nature unique des cryptomonnaies, le Thêta peut présenter des particularités distinctes lorsqu’il est appliqué à ces actifs. La prise en compte de ces particularités est cruciale pour optimiser vos stratégies de trading d’options sur cryptomonnaies.

Optimiser le Thêta dans votre stratégie de trading

Maintenant que nous avons exploré le concept du Thêta et comment il s’applique à diverses stratégies d’options, vous vous demandez peut-être comment vous pouvez l’utiliser à votre avantage dans votre propre stratégie de trading. Pas de soucis ! Voici quelques conseils utiles pour optimiser le Thêta dans votre stratégie de trading.

1. Connaître votre position par rapport au Thêta

Avant toute chose, il est essentiel de savoir si votre position est à Thêta positif ou négatif. Êtes-vous un vendeur d’options qui profite de la dégradation de la valeur temps, ou un acheteur d’options qui doit surmonter ce handicap ? Connaître votre position vous permet de comprendre les risques et les récompenses potentiels de votre stratégie de trading.

2. Gérer activement vos positions

Ne laissez pas vos positions sans surveillance. Même si vous avez une position à Thêta positif, ce qui signifie que vous profitez de la dégradation de la valeur temps, vous devriez quand même surveiller activement vos positions pour vous assurer que les autres variables (comme le prix du sous-jacent) ne tournent pas contre vous.

3. Considérer la vente d’options dans des conditions de haute volatilité

Quand la volatilité est élevée, les primes des options augmentent. Cela peut être un bon moment pour vendre des options et ainsi profiter d’un Thêta positif. Cependant, il est important de noter que la haute volatilité peut également signifier un risque plus élevé, donc assurez-vous d’évaluer correctement ce risque.

4. Comprendre l’impact de l’expiration sur le Thêta

Rappelez-vous que le Thêta s’accélère à mesure que nous nous rapprochons de l’expiration de l’option. Par conséquent, les options à court terme seront plus affectées par le Thêta que celles à long terme. Si vous achetez des options, vous pouvez envisager d’opter pour des options à plus long terme pour minimiser l’effet du Thêta. Si vous vendez des options, des options à court terme peuvent vous offrir un Thêta plus élevé.

5. Utiliser le Thêta dans le cadre d’une stratégie globale

Le Thêta ne devrait pas être la seule variable que vous prenez en compte dans votre stratégie de trading. Il devrait faire partie d’une analyse plus large qui comprend également d’autres facteurs, comme le Delta, le Gamma et le Vega, ainsi que votre analyse fondamentale et technique du sous-jacent.

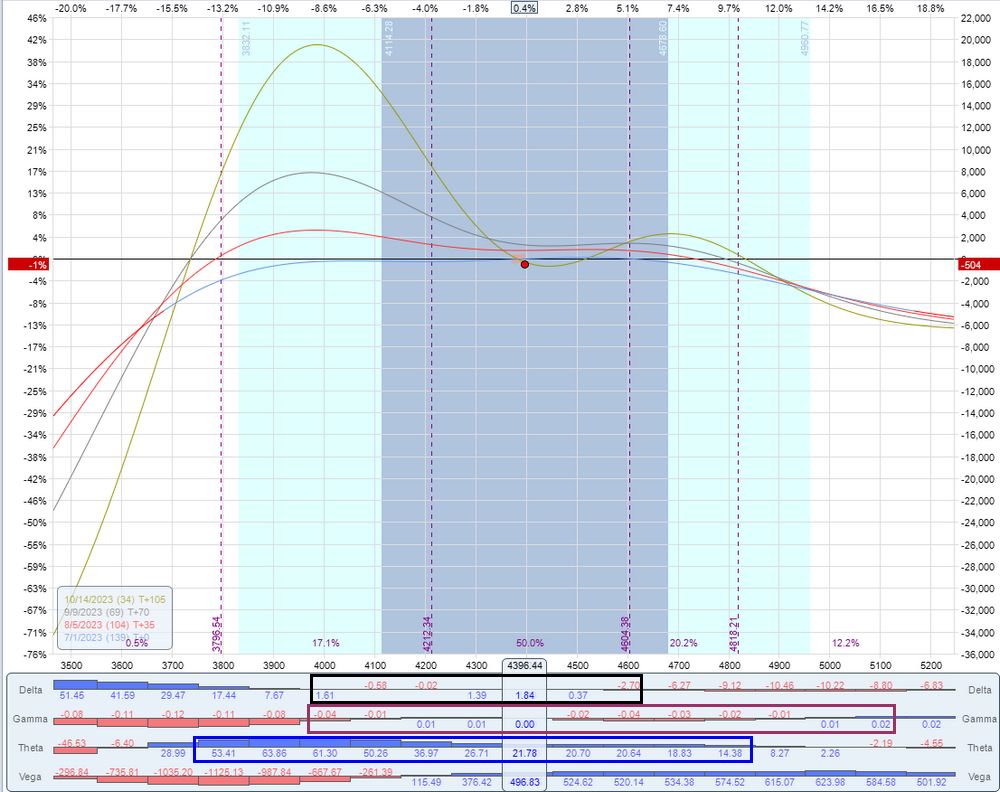

Vous devriez vous rapprocher le plus possible de ce type de montage ci-dessous (issu des recherches de l’équipe Zenoption), où le Thêta est positif dans une large zone (en bleu), le Delta le plus proche possible de zéro (en noir) et un Gamma également proche de zéro sur une large zone (en violet).

6. Éduquez-vous continuellement

L’univers des options est complexe et en constante évolution. Il est donc crucial de continuer à apprendre et à vous éduquer. Restez au courant des dernières stratégies, outils et tendances pour optimiser votre trading d’options. Une bonne manière de suivre ce conseil est de vous abonner au club Zenoption !

Conclusion

En somme, comprendre le Thêta est essentiel dans la gestion de toute stratégie de trading d’options. Qu’il s’agisse d’options sur actions ou de cryptomonnaies, la gestion du Thêta peut être la clé d’une stratégie d’options réussie. Comme nous l’avons vu, le Thêta, parfois surnommé l‘“ennemi du détenteur d’options”, est une variable à double tranchant. Il peut être à la fois votre allié lorsque vous vendez des options, mais aussi votre adversaire lors de l’achat d’options. C’est pourquoi il est crucial de comprendre comment il fonctionne et comment l’utiliser à votre avantage. En combinant des ventes et achats d’options dans un montage, vous pouvez réaliser des harmonies très intéressantes comme dans notre formation GQQFM.

Bien que le Thêta puisse sembler complexe à première vue, il n’est pas nécessaire d’être un expert pour en tirer profit. Une compréhension solide de son fonctionnement et de son impact sur vos positions d’options peut grandement améliorer votre efficacité en tant que trader. N’oubliez jamais : le trading d’options est un jeu complexe de gestion des risques et de compréhension des mouvements de marché. Une maîtrise adéquate du Thêta et des autres Grecs peut vous aider à naviguer avec plus de confiance et d’efficacité dans cet univers fascinant.

Merci de nous avoir accompagnés dans ce voyage à travers le monde complexe du Thêta. Nous espérons que vous avez trouvé cet article instructif et utile dans votre parcours de trading d’options. Restez connectés pour d’autres contenus approfondis sur le trading d’options.

Investisseur nomade

Augmentez votre rendement annuel de 10%