Skew : définition et comment l'évaluer avec SDEX

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Le trading d’options est un domaine passionnant, complexe, mais potentiellement gratifiant du marché financier. Il offre aux investisseurs une gamme diversifiée de stratégies qui peuvent être utilisées pour capitaliser sur différentes configurations de marché.

L’un des concepts clés dans ce domaine est celui du

“skew” d’options, également connu sous le nom d’asymétrie.Le skew, encore appelé „volatility skew“ ou „option skew“ est un concept qui peut sembler déroutant pour les débutants, mais qui est essentiel pour comprendre la façon dont les prix des options sont déterminés et comment les risques sont évalués sur le marché des options. Il a trait à la façon dont la volatilité implicite d’une option varie en fonction de son prix d’exercice. Il est donc crucial pour tout investisseur sérieux sur le marché des options de comprendre ce qu’est le skew, pourquoi il existe et comment il peut être utilisé pour améliorer les stratégies de trading.

Dans cet article, nous allons décomposer le concept de skew, expliquer ce qu’il signifie et comment il fonctionne, et montrer comment il peut être utilisé pour identifier les opportunités de trading. Que vous soyez un novice complet en matière d’options ou que vous cherchiez à approfondir votre compréhension du marché, cet article est fait pour vous.

Skew : définition et concept

Le volatility skew, ou l’asymétrie des prix d’options en français, fait référence à la façon dont la volatilité implicite des contrats d’options varie en fonction de leur prix d’exercice. Il s’agit d’un phénomène observé dans les marchés d’options où, pour une même échéance, toutes les options n’ont pas la même volatilité implicite. Pour comprendre le skew, il est essentiel de comprendre ce qu’est la volatilité implicite (et peut-être de relire

notre article sur la volatilité implicite ici.Skew et volatilité : représentation graphique

En bref, la volatilité implicite est un indicateur qui représente les attentes du marché quant à la future volatilité d’un actif. Plus la volatilité implicite est élevée, plus le marché prévoit que le prix de l’actif sous-jacent sera volatile, et vice versa. Cette volatilité implicite est directement reflétée dans le prix de l’option : plus elle est élevée, plus le prix de l’option sera élevé.

C’est ici que le concept de skew prend tout son sens. Le skew est une représentation graphique de la volatilité implicite en fonction du prix d’exercice de l’option. Il offre une image plus nuancée des attentes du marché.

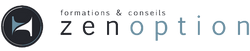

En théorie, si le marché était parfaitement efficace et que les actifs suivaient un mouvement brownien géométrique (ce qui est l’hypothèse de base du modèle de Black-Scholes), toutes les options pour une même échéance devraient avoir la même volatilité implicite, quelle que soit leur moneyness (i.e si l’option est en-dehors, à la monnaie ou dans la monnaie). On parle alors de surface de volatilité plate.

En gros, si on avait une loi normale classique pour la distribution de la variation de prix du sous-jacent, on aurait une courbe plate de la volatilité implicite des options en fonction du prix du sous-jacent… :

Cependant, dans la réalité, cette surface est courbe, révélant un volatility skew (ou asymétrie de volatilité).

Le „smile“ de volatilité

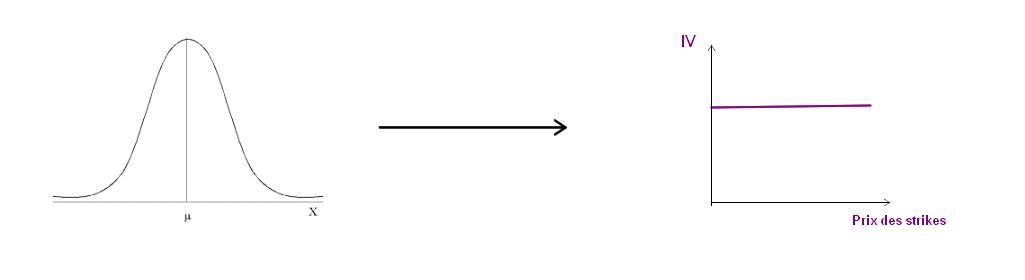

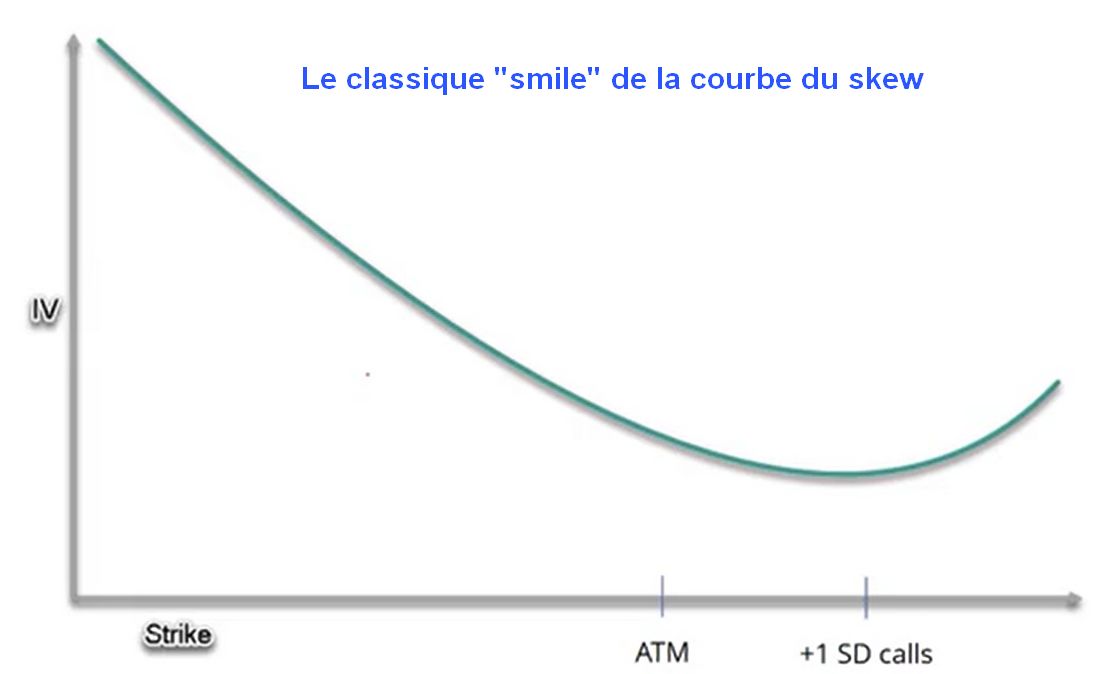

La courbe ressemble plutôt (mais pas exactement comme on va le voir plus loin) à quelque chose comme ça :

L’existence du skew fait donc ressembler la courbe des volatilités à un „smile“ (sourire en français).

Mais pourquoi le skew existe-t-il ?

Plusieurs facteurs entrent en jeu :

- La volatilité implicite est influencée par la demande du marché. Si les investisseurs sont plus nombreux à acheter des options de vente pour se protéger contre une baisse potentielle des prix, cela peut pousser la volatilité implicite (et donc les primes d’option) à la hausse pour ces options de vente à des prix d’exercice plus bas.

- De plus, les variations de prix ne suivent pas toujours une distribution normale. Les événements extrêmes (aussi appelés “fat tails”) sont plus fréquents que ce que prédit la distribution normale, ce qui peut également contribuer à la formation du skew.

- Aussi, presque aucune option, même avec un strike très éloigné, ne vaut zéro. Les options très hors de la monnaie sont souvent pricées à 0,05 ou 0,10$ alors qu’elles devraient valoir 1 ou 2 centimes selon Black-and-Scholes. Cela augmente donc „artificiellement“ la volatilité implicite de ces options au strike très éloigné.

Le fait que la loi normale de distribution des probabilités de variation du sous-jacent soit déformée (par une attente d’occurences plus élevées que la normale de phénomènes „hors normes“) crée le skew.

La déformation du côté de la hausse du sous-jacent crée un skew positif. Et une déformation du côté de la baisse du sous-jacent (prise en compte du risque d’occurences de cygnes noirs par ex) engendre un skew négatif.

Skew positif ou négatif

Le skew peut donc être positif ou négatif (flèches bleues sur le graphique précédent).

Un skew négatif signifie que la volatilité implicite augmente à mesure que le prix d’exercice de l’option baisse.

Le skew est souvent assez fortement négatif pour les puts hors de la monnaie sur actions ou indices, car les investisseurs sont généralement préoccupés par les baisses de prix (et achètent donc des options de vente pour se protéger).

Un skew positif, en revanche, signifie que la volatilité implicite augmente lorsque le prix d’exercice augmente.

C’est le cas pour les options d’achat sur actions et indices, mais avec une nuance comme on va le voir plus loin. A noter que le skew est fortement positif sur les calls hors de la monnaie sur matières premières, où les investisseurs peuvent craindre une hausse soudaine des prix.

En résumé, le skew d’options est une caractéristique importante des marchés d’options qui reflète les anticipations des investisseurs en matière de volatilité future et leur préférence pour les options de vente ou d’achat. Il est donc crucial pour les traders d’en comprendre le fonctionnement afin de pouvoir l’exploiter à leur avantage.

Comment analyser le vertical skew

Maintenant que nous avons une compréhension de base de ce qu’est le skew et de la manière dont il est lié à la volatilité implicite et aux attentes du marché, la question suivante est : comment l’analyser ?

Comme on l’a vu, le skew est généralement visualisé sur un graphique, avec les prix d’exercice sur l’axe des x et la volatilité implicite sur l’axe des y. Cela crée une courbe qui peut s’incliner vers la gauche (skew négatif) ou vers la droite (skew positif), en fonction de la façon dont la volatilité implicite change avec le prix d’exercice.

L’influence du VIX sur le skew

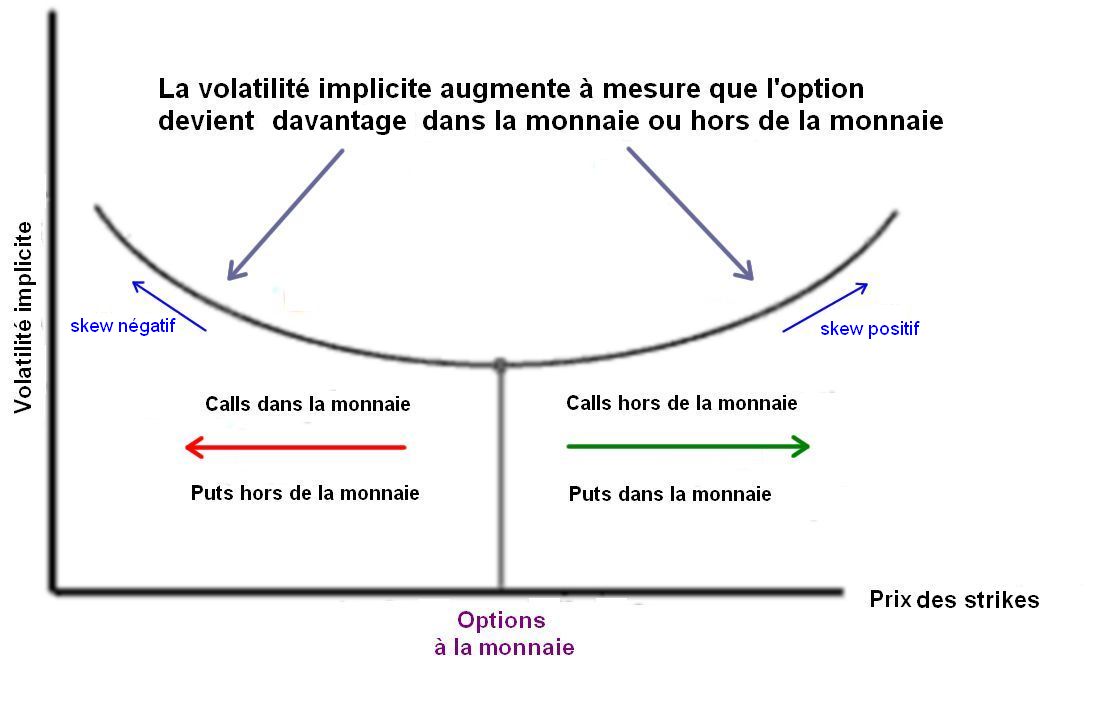

La première étape pour analyser le skew est de comprendre comment lire ce graphique.

Une courbe plus raide indique un skew plus prononcé, ce qui signifie que le marché anticipe une plus grande variation de la volatilité en fonction du prix d’exercice. C’est en général le cas dans un contexte de faible volatilité implicite générale (courbe bleue ci-dessous).

Une courbe plus plate, en revanche, indique un skew moins prononcé. C’est le cas en situation de forte volatilité implicite (indicateur VIX élevé). Courbe rouge ci-dessous.

Ainsi, on peut en conclure qu’en période de faible volatilité, ce n’est pas une bonne idée de vendre un put credit spread, car en cas de hausse de volatilité, le put vendu verra sa volatilité implicite (et donc sa valeur) augmenter davantange que la volatilité implicite (et donc la valeur) du put acheté de strike plus éloigné de la monnaie.

Il est important de noter que le skew n’est qu’une pièce du puzzle lorsqu’il s’agit de prendre des décisions de trading. Il doit être utilisé en combinaison avec d’autres outils et indicateurs pour développer une stratégie de trading efficace.

Pourquoi le sourire est-il déformé ?

L’apparence de la courbe du skew pour les indices boursiers, souvent appelée “smile de volatilité”, est un phénomène intéressant. Comme nous l’avons vu plus haut, cette courbe ressemble à un sourire en raison de la façon dont la volatilité implicite varie en fonction du prix d’exercice de l’option.

Pour les options à la monnaie (c’est-à-dire lorsque le prix d’exercice est proche du prix actuel de l’actif sous-jacent), la volatilité implicite est souvent plus faible. Cela est dû à une combinaison de facteurs, notamment le fait que le prix du sous-jacent est plus susceptible de se rapprocher du prix d’exercice, ce qui réduit le risque associé à l’option.

Cependant, pour les options en dehors de la monnaie (c’est-à-dire lorsque le prix d’exercice est éloigné du prix actuel de l’actif sous-jacent), que ce soit en dessous (put) ou au-dessus (call) du prix actuel, la volatilité implicite tend à augmenter. Les options de vente en dehors de la monnaie sont souvent utilisées comme une forme d’assurance contre une baisse importante du marché, et sont donc en demande lorsque les investisseurs sont nerveux. De même, les options d’achat en dehors de la monnaie peuvent être utilisées pour spéculer sur une hausse importante du marché.

Le résultat est que la volatilité implicite augmente à la fois pour les options de vente et d’achat en dehors de la monnaie, créant une courbe de skew qui ressemble à un sourire - d’où le nom “smile de volatilité”. Cela montre que le marché anticipe une plus grande volatilité dans les deux directions loin du prix actuel de l’actif sous-jacent.

Mais ce n’est pas tout… Car ce „smile“ (ou sourire) est en fait déformé, il ressemble en réalité à cela :

L’anormalité se situe au niveau des calls dont le strike est situé entre la monnaie (ATM = At-The-Money) et un éloignement d’un écart-type (SD = Standard Deviation en anglais). On devrait avoir un skew positif, mais le skew reste négatif dans cette zone… Pourquoi? A ce niveau, c’est un phénomène de déséquilibre de l’offre et de la demande qui influence la courbe.

La stratégie de vente de calls couverts (on vous explique tout sur cette stratégie ici) est très populaire parmi de nombreux investisseurs. Elle consiste à vendre une option d’achat sur un actif que vous possédez déjà dans votre portefeuille. Cette stratégie est généralement mise en œuvre pour générer un revenu supplémentaire (la prime de l’option) ou pour financer l’achat de put protecteur.

Cependant, cette pratique a un impact sur la courbe de skew du côté des options d’achat. En raison du grand nombre de vendeurs d’options d’achat couvertes, il y a une offre abondante d’options d’achat sur le marché. L’abondance de l’offre a tendance à faire baisser les prix de ces options, ce qui se traduit par une diminution de la volatilité implicite.

De ce fait, le skew du côté des options d’achat proche de la monnaie et jusqu’à environ un écart-type est souvent négatif. En d’autres termes, la volatilité implicite diminue à mesure que le prix d’exercice augmente. C’est le contraire de ce que l’on observe généralement du côté des options de vente, où la volatilité implicite augmente généralement à mesure que le prix d’exercice diminue, reflétant une prime pour le risque de baisse.

En somme, la pratique courante de la vente de calls couverts contribue à façonner la courbe de skew en exerçant une pression à la baisse sur la volatilité implicite des options d’achat, en particulier celles qui sont proche et en dehors de la monnaie. C’est une illustration de la façon dont les stratégies d’investissement peuvent avoir un impact sur la structure globale du marché des options.

Comment évaluer le skew avec les indicateurs CBOE SKEW Index, Nations SkewDex Index (SDEX) et Nations TailDex Index

La forme de la courbe de skew peut varier assez fortement en fonction des conditions de marché, et notamment sa pente (surtout pour la partie options de vente). Pour avoir une idée de la structure du skew et donc des facteurs de risque pris en compte par le marché et qui lui sont associés, il existe trois indicateurs pratiques :

- le CBOE SKEW Index

- le SDEX

- le TDEX

CBOE SKEW Index

SKEW est le symbole du CBOE Skew Index, une mesure de la perception du risque de baisses extrêmes du S&P 500 sur un horizon de 30 jours.

Les valeurs de cet indicateur sont calculées et publiées par le Chicago Board Options Exchange sur la base des données actuelles du marché des options du S&P 500.

Le SKEW est similaire à l’indice VIX, mais au lieu de mesurer la volatilité implicite sur la base d’une distribution normale, il mesure un risque implicite de performances futures réalisant un comportement de type cygne noir („black swan“).

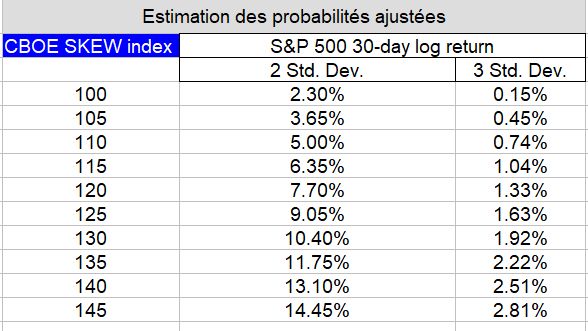

Le modèle de cet indicateur définit une telle valeur aberrante comme deux écarts types ou plus en dessous de la moyenne, ce qui caractériserait un événement de type “cygne noir” ou un krach boursier. La valeur de l’indicateur SKEW reflète généralement l’activité de trading des gestionnaires de portefeuille qui couvrent le risque loin hors de la monnaie avec des options, afin de protéger les portefeuilles d’une baisse importante et soudaine du marché. Une valeur SKEW de 100 indique que le marché des options perçoit un faible risque de comportements aberrants ; les valeurs supérieures à 100 reflètent une perception plus importante du risque de futurs événements aberrants.

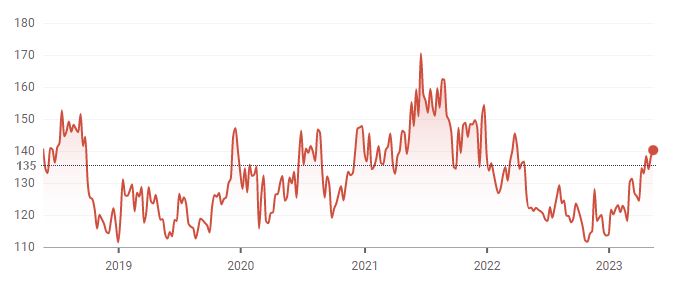

On estime que la moyenne de cet indicateur de strouve aux alentours de 115. Une valeur de 135 ou supérieure indique un risque vraiment accru d’événements exceptionnels et doit être un signal de grande prudence.

Ci-dessous, vous trouvez un tableau qui donne la probabilité d’un mouvement de 2 écart-types (2 SD = 2 Standard Deviations en anglais) et de 3 écart-types (3 SD = 3 Standard Deviations en anglais) du S&P 500 en fonction de la valeur de SKEW. On voit par exemple qu’une valeur de SKEW de 135 donne une probabilité de mouvement de 2 SD de 11,75% et de 3 SD de 2,22%, ce qui commence à être élevé.

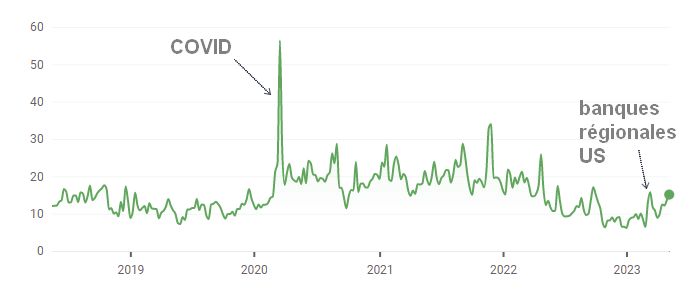

Voici ci-dessous l’évolution de SKEW sur les 5 dernières années pour que vous ayez une idée de son comportement.

Un indice à mettre dans votre panoplie pour sûr ! Car il est plus précis et représentatif de la peur du marché que le VIX (pourtant appelé „l’indice de la peur“).

Nations SkewDex Index : SDEX

C’est certainement le plus connu des indicateurs de skew.

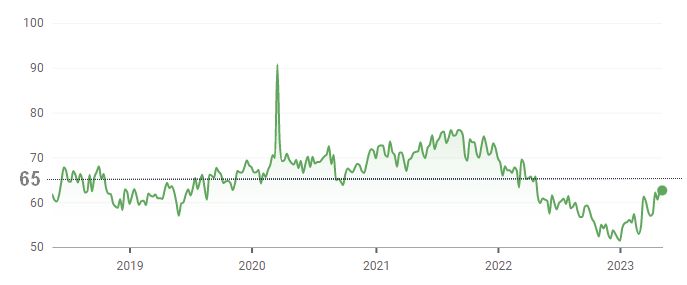

Il compare la volatilité implicite d’une option put à la monnaie sur SPY (l’ETF qui réplique les performances du S&P 500) avec la volatilité implicite d’une option put hors de la monnaie d’un écart-type sur SPY, à 30 jours d’expiration.

Cela veut dire que lorsque la valeur de SDEX est élevée, les puts hors de la monnaie sont „chères“ relativement aux options à la monnaie. L’anticipation d’une forte baisse est donc forte.

Ci-dessous vous trouvez l’évolution de SDEX sur 5 ans, on estime qu’une valeur de 65 ou plus est dans la zone „élevée“.

Nations TailDex Index : TDEX

Cet indicateur TDEX calcule et standardise le coût des options qui couvrent le risque d’un mouvement de 3 écart-types (3SD).

Il prend donc le coût d’une option put sur SPY qui a un strike précisément à 3 écart-types et d’expiration dans 30 jours.

Comment interpréter TDEX?

Si TDEX a une valeur de 13,20 : cela indique que le prix d’une option put à 3 écart-types et à 30 jours vaut 0,1320% du cours du sous-jacent SPY.

Ci-dessous, l’évolution de TDEX sur 5 ans :

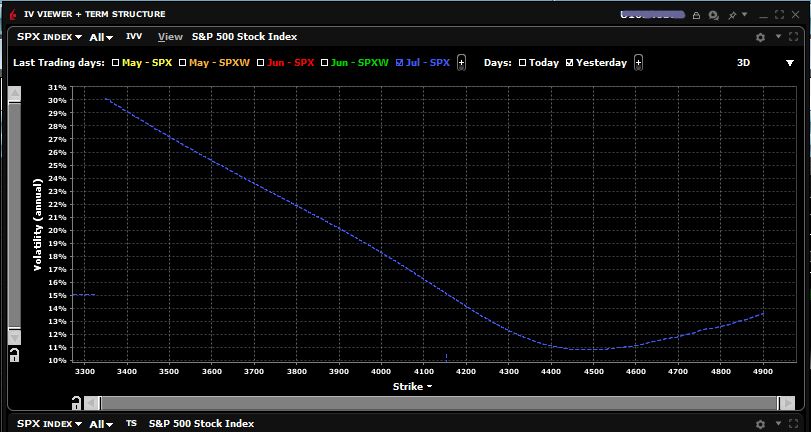

Comment voir la courbe actuelle du skew sur la plateforme TWS

La plateforme TWS d’Interactive Brokers et Lynx est notre préférée pour le trading d’options.

Sur TWS, vous pouvez visualiser la courbe de skew actuelle, voici la marche à suivre.

Vous ouvrez tout d’abord la chaîne d’options sur le Future SPX (S&P500 Stock Index – CBOE). Si vous ne savez pas comment accéder aux chaînes d’options sur TWS, Téléchargez ici notre guide tutoriel complet sur la plateforme.

Une fois dans la chaîne d’options de SPX, vous allez en haut dans le menu „Analytics“, puis cliquez sur „IV Viewer + Term Structure“ :

Une nouvelle fenêtre s’ouvre, vous rentrez „SPX“ en haut à gauche de cette fenêtre, et vous voyez apparaître la courbe de skew du moment.

Conclusion : comprendre le skew pour une meilleure gestion du risque

Comprendre le skew d’options est un élément essentiel pour naviguer efficacement dans le monde complexe du trading d’options. Le skew, en représentant la volatilité implicite en fonction du prix d’exercice, offre un aperçu précieux des attentes du marché en matière de volatilité future, et donc de risque.

Cela peut à son tour nous aider à identifier des opportunités de trading potentielles et à gérer plus efficacement notre exposition au risque.

Il est essentiel de noter que le skew n’est pas une formule magique pour le succès en trading; il s’agit simplement d’un outil parmi tant d’autres à la disposition des traders. Il doit être utilisé en conjonction avec une analyse approfondie du marché, une bonne gestion du risque et une compréhension solide de la façon dont les options fonctionnent.

Investisseur nomade

Augmentez votre rendement annuel de 10%