Le bear put debit spread pour profiter D'UNE BAISSE, ET DE LA HAUSSE DE VOLATILITÉ associée

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Vous êtes à la recherche d’une technique d’options vous permettant de capitaliser sur un marché en baisse, tout en maîtrisant vos risques potentiels ? Le bear put debit spread pourrait être la réponse à vos besoins ! Cette stratégie, utilisée par les investisseurs et les traders depuis de nombreuses années, vise à réaliser des bénéfices sur les marchés baissiers tout en gardant le contrôle des pertes éventuelles.

En quoi cela consiste-t-il ?

Le bear put spread implique l’achat d’une option de vente à un prix donné et la vente simultanée d’une autre option de vente à un prix inférieur. Cette approche peut être mise en œuvre pour négocier un large éventail d’actifs, y compris les actions, les indices de marché, les ETFset même les cryptos !Ne vous inquiétez pas si cela vous semble un peu complexe au premier abord : dans cet article, nous allons décomposer pour vous tous les aspects essentiels du bear put debit spread. Nous expliquerons comment cette stratégie opère, comment elle peut être exploitée pour générer des profits, ainsi que les points forts et les limites de cette méthode. Nous partagerons également des exemples tangibles de bear put spread réussis pour que vous ayez une meilleure idée de comment l’incorporer dans votre propre portefeuille d’investissement.

Alors, êtes-vous prêt à explorer plus en détail le bear put spread ? Continuez votre lecture pour tout découvrir !

Définition d’un put bear debit spread : un montage relativement simple…

Comme indiqué dans son nom, “bear” (= biais baissier dans le jargon anglophone des marchés financiers), cette technique de trading d’options a pour but de profiter d’un contexte baissier. Le mot “debit” indique qu’à l’initiation le montage est débiteur (on paie, mais en contrepartie, les pertes sont limitées) Il porte sur des “puts” de strikes différents d’où le terme “spread”.

Supposons que vous prévoyez une baisse du prix d’une action dans les semaines à venir. Au lieu de vendre à découvert l’action en question ou d’acheter simplement un put , vous pouvez recourir à un put debit spread pour capitaliser sur ce mouvement à la baisse.

En détail, un bear put spread implique l’acquisition d’une option de vente (ou “put”) sur un actif sous-jacent à un certain prix d’exercice, tout en vendant simultanément une autre option de vente sur le même actif, mais à un prix d’exercice inférieur. Les deux puts sont programmés pour expirer à la même date.

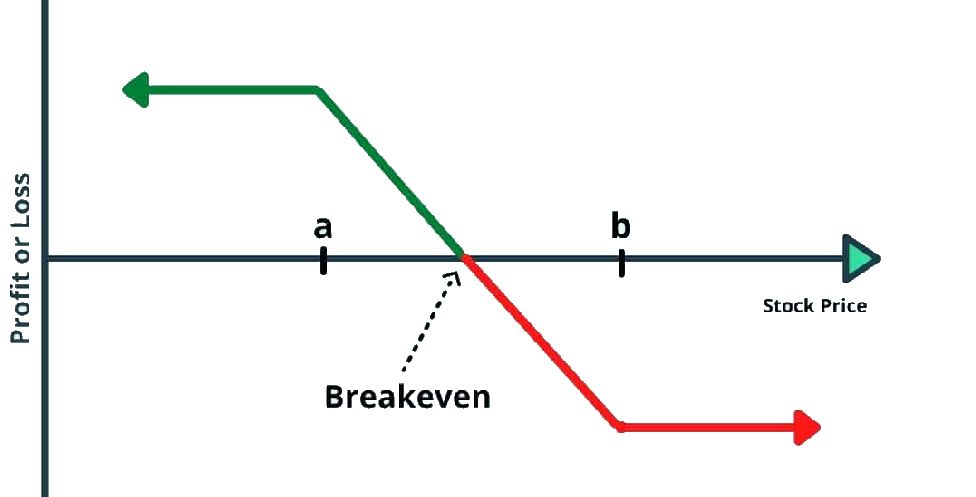

Voici le graphique synthétique P&L d’un bear put spread avec “a” représentant le strike du put vendu et “b” le strike du put acheté :

Le principal avantage du bear put spread est qu’il limite votre exposition aux risques tout en offrant la possibilité de générer des bénéfices. Vous connaissez à l’avance le montant maximal que vous pouvez perdre (le coût initial de la mise en place de la stratégie), ce qui facilite la gestion de votre portefeuille.

Le coût initial d’un bear put debit spread est aussi connu comme le “débit net”. En effet, quand vous installez un bear put spread, vous devez dépenser de l’argent pour acheter l’option de vente à un prix donné, tout en recevant de l’argent en vendant une autre option de vente à un prix inférieur. Le coût initial de la stratégie est donc la différence entre le prix d’achat et le prix de vente de l’option, aussi connu comme le “débit net”.

Le PDS (acronyme parfois rencontré pour Put Debit Spread) coûte aussi moins cher que l’achat classique d’un put, puisqu’on compense en partie la prime du put acheté par celle du put vendu.

Le débit net indique le montant maximal que vous risquez de perdre avec un bear put debit spread. Si le prix de l’action ne baisse pas comme prévu, vous pouvez perdre jusqu’à la valeur de votre débit net. C’est pour cette raison qu’il est crucial de bien estimer le débit net avant d’instaurer la stratégie, afin de connaître votre risque maximal.

Il est important de mentionner que le débit net peut fluctuer en fonction des prix des options de vente que vous choisissez d’acheter et de vendre. Plus le prix de l’option de vente que vous achetez est élevé par rapport à celui de l’option que vous vendez, plus votre débit net sera conséquent. Il est donc fondamental de sélectionner les options de vente les plus appropriées à votre stratégie, en tenant compte de vos attentes sur le marché et de votre tolérance au risque.

En règle générale, le débit net d’un bear put spread est moins élevé que celui d’un short selling d’actions ou d’un achat de put, ce qui implique que vous risquez moins avec cette stratégie. Par contre, contrairement aux 2 autres stratégies mentionnées, vos gains sont plafonnés. Jetons un coup d’oeil à ce que cela donne sur la courbe de P&L (Profit and Loss), où nous avons inséré le débit net et le gain maximal :

Le put debit spread est l’exact opposé du bull call debit spread, qui permet lui de miser sur une impulsion haussière.

Comment mettre en place un bear put debit spread ?

Après avoir bien défini ce qu’est un put bear debit spread et compris son fonctionnement, nous pouvons nous lancer dans la réalisation de cette stratégie. Voici un aperçu des étapes clés pour mettre en place un put bear debit spread :

1. Sélectionnez l’actif sous-jacent : Le point de départ est de choisir l’actif sous-jacent sur lequel vous voulez établir votre put bear debit spread. Il est important de bien saisir le comportement de cet actif, en évaluant son historique de prix, ses tendances actuelles et les événements futurs susceptibles d’affecter son cours.

2. Choisissez les options de vente : Pour mettre en place un put bear debit spread, vous devrez acheter une option de vente et vendre une autre option de vente sur le même actif sous-jacent. Assurez-vous de sélectionner des options de vente avec des prix d’exercice différents : l’option de vente que vous achetez doit avoir un prix d’exercice supérieur à celui de l’option de vente que vous vendez. Cela vous permet de vous couvrir contre les pertes potentielles tout en limitant vos gains.

Plus vous prenez des strikes d’options puts éloignés les uns des autres, plus votre gain potentiel est important. Et aussi votre perte potentielle.

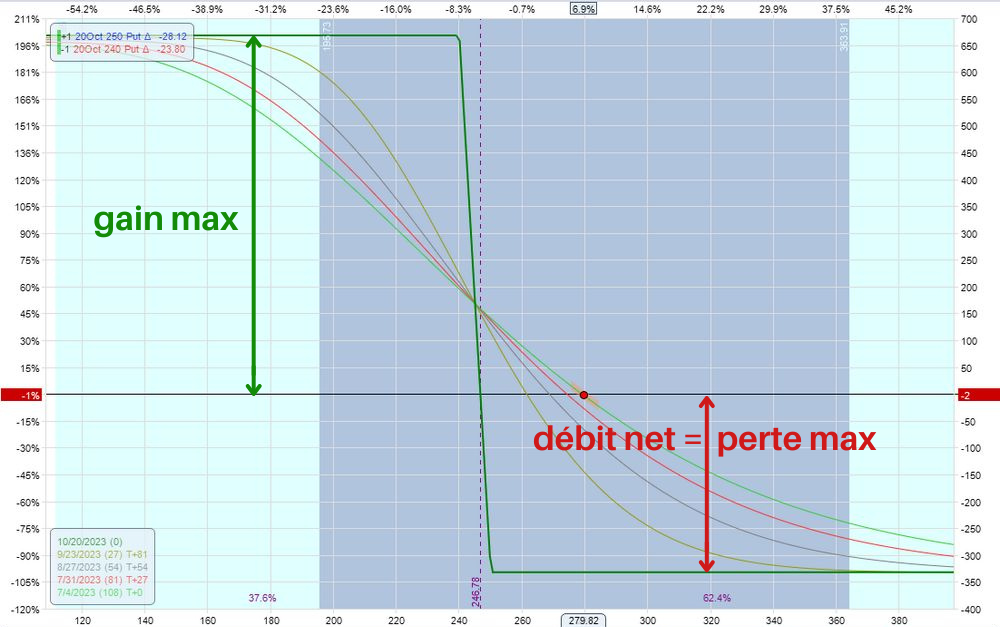

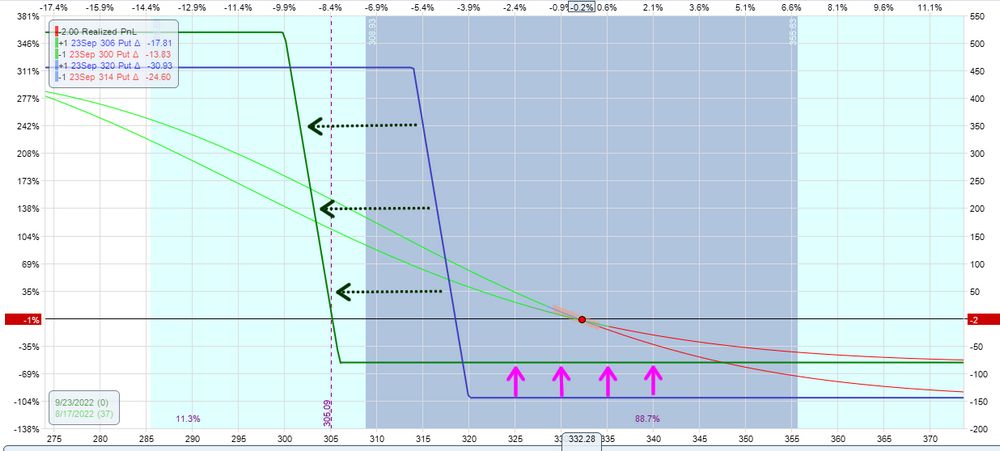

Un exemple ci-dessous avec

- en bleu un put debit spread de spread de 5$ sur QQQ

- en vert un put debit spread de spread 10$ sur QQQ

Avec le doublement du spread, le gain maximal double, le debit net également.

3. Calculez le débit net : Une fois que vous avez sélectionné vos options de vente, vous pouvez calculer le débit net de votre put bear debit spread en soustrayant le prix de l’option de vente que vous vendez du prix de l’option de vente que vous achetez. Par exemple, si l’option de vente que vous achetez coûte 7€ et l’option de vente que vous vendez coûte 3€, le débit net de votre put bear debit spread sera de 4€.

Plus vous prenez des options hors de la monnaie, plus le debit net est faible :

Les 2 PDS ci-dessus sur QQQ ont tous les deux un spread (écart de strikes entre put acheté et put vendu) de 6$, mais le vert est construit avec des options davantage hors de la monnaie.

4. Établissez la stratégie : Maintenant que vous avez choisi l’actif sous-jacent, sélectionné les options de vente et calculé le débit net, vous pouvez mettre en place votre put bear debit spread en exécutant les ordres d’achat et de vente d’options sur votre compte de trading.

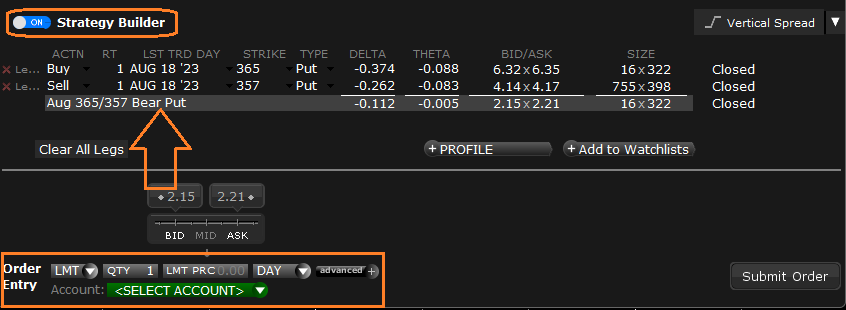

Chez les courtiers Interactive Brokers et Lynx, vous pouvez mettre en place le put bear debit spread en une seule transaction en utilisant le Strategy Builder (un outil qui permet de combiner plusieurs options en un seul ordre) : un atout non négligeable !

5. Gérez votre position : Une fois votre put bear debit spread en place, il est crucial de suivre régulièrement son évolution et de prendre des décisions en fonction des mouvements du marché. Si le prix de l’actif sous-jacent baisse, vous pouvez réaliser des gains avant la date d’expiration des options, mais si le prix augmente, vous risquez de subir des pertes. Il est donc essentiel de savoir quand clôturer votre position pour maximiser les gains ou limiter les pertes. Pour cela, des outils tels que le Risk Navigator peuvent vous aider à gérer votre P&L.

En respectant ces étapes, vous pouvez mettre en place un put bear debit spread et gérer votre risque de manière efficace pour maximiser vos chances de succès.

Avantages et inconvénients du bear put debit spread

Avantages de cette stratégie directionnelle et de son biais de volatilité

Le principal atout du put bear debit spread réside dans sa capacité à limiter les pertes potentielles tout en offrant un potentiel de gain défini mais potentiellement significatif. En combinant l’achat et la vente d’options de vente, vous pouvez profiter de la baisse du cours de l’actif sous-jacent tout en limitant votre risque en cas de hausse.

Le débit net que vous déboursez pour créer votre put bear debit spread détermine votre perte maximale possible, vous permettant de gérer votre risque efficacement sans avoir à utiliser un stop loss comme dans la vente à découvert directe de l’actif (évitant le risque de se faire éjecter lors d’une chasse aux stops ou d’une hausse excessive mais temporaire).

Un autre atout de taille est que si votre scenario de baisse se réalise, vous profitez en supplément d’un “effet secondaire” qui est celui de l’augmentation de la volatilité qui se produit généralement en cas de baisse des marchés.

Le Vega d’un PDS est en effet positif proche de la zone du put acheté.

Regardez ci-dessous l’évolution de la courbe de P&L de ce PDS sur SPY (qui a un cours de 432,20$ au moment de l’initiation. Si le sous-jacent baisse à 420$, le simulateur indique un P&L de 286$ (en rouge).

Maintenant si la volatilité augmente de 8 points (ce qui est tout à fait probable en cas de chute brutale), le P&L augmente à 355$ toujours avec le sous-jacent SPY à 420$ !

Inconvénients du bear put spread

Cependant, le put bear debit spread présente aussi des désavantages.

Tout d’abord, le potentiel de gain est limité. En effet, si le cours de l’actif sous-jacent descend en dessous du prix d’exercice de l’option de vente que vous avez vendue, vos gains seront limités à la différence entre le prix d’exercice de l’option de vente que vous avez achetée et le prix d’exercice de l’option de vente que vous avez vendue, moins le débit net que vous avez payé pour mettre en place la stratégie.

Il est essentiel de comprendre que le put bear debit spread est une stratégie directionnelle, le Delta est fortement négatif : elle repose sur la conviction que le cours de l’actif sous-jacent va diminuer. Si cette conviction s’avère incorrecte, vous risquez de subir des pertes significatives.

De plus, le choix des paramètres (prix d’exercice et date d’échéance des options) du put bear debit spread peut s’avérer complexe. Si les prix d’exercice sont trop rapprochés du cours actuel du sous-jacent, le débit net sera trop élevé et le potentiel de gain sera limité par rapport au montant maximum des pertes.

Le Thêta est négatif sur cette stratégie, ce qui n’est pas idéal : cela signifie que le mouvement directionnel doit se produire assez rapidement après la mise en place. Nous vous recommandons donc l’utilisation d’un stop temporel car le Thêta négatif vous impacte négativement chaque jour où le scénario baissier ne se réalise pas.

Dans la section suivante, nous abordons cette problématique des paramètres et vous fournissons les astuces de nos experts pour les optimiser.

Les paramètres Zenoption pour un bear put debit spread efficace

Il n’y a pas de paramètres parfaits (notamment pour la distance entre les prix d’exercice et leur distance par rapport au prix actuel de l’actif), mais il y a certaines règles d’optimisation que nous pouvons partager.

Puts hors de la monnaie et ratio risk/reward de 1 / 3 minimum

Orientez-vous préférablement vers des puts hors de la monnaie qui donnent à votre bear debit spread un gain maximal potentiel au moins 3 fois supérieur à votre perte maximale.

Ensuite, vous devrez faire un compromis :

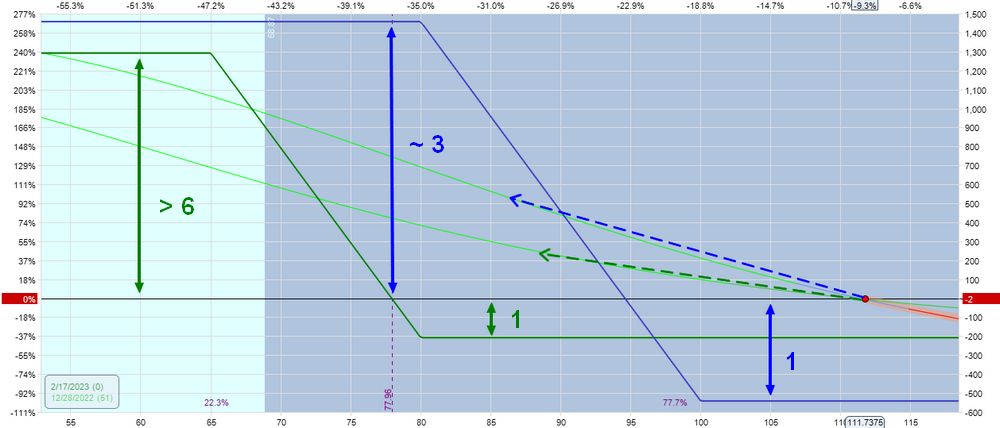

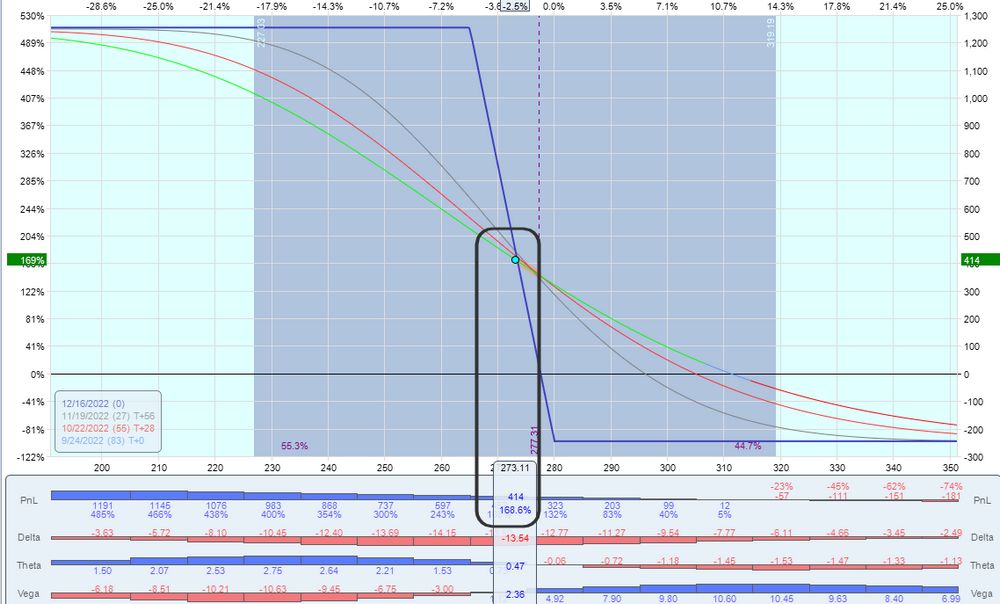

Ceux qui ont un ratio proche de 1 / 3 auront un meilleur Delta, mais un Thêta négatif plus grand (Delta d’environ -16 et Thêta de -3,41 pour le put bear debit spread en bleu ci-dessous)

Ceux qui ont un ratio plus avantageux, par exemple supérieur à 1 / 6 en vert ci-dessous, auront un Delta plus faible en valeur absolue (-7) mais un Thêta négatif plus faible également (-3,17).

Une date d’échéance suffisamment éloignée

Pour ne pas subir les effets négatifs d’un Thêta trop élevé, et laisser à votre scénario baissier le temps de se réaliser, nous recommandons des dates d’expiration supérieures à 1 mois.

Nous allons comparer deux put bear debit spread qui ont un Delta équivalent (donc le même potentiel de gain lors d’un mouvement baissier).

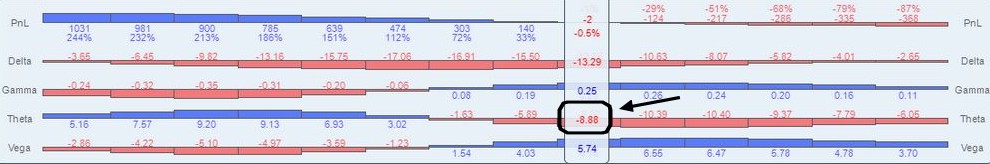

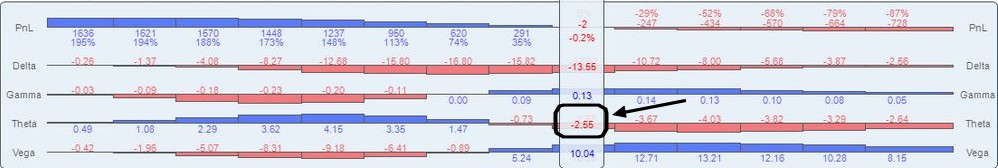

Voici les Grecs (dont le Thêta de -8,88) d’un put bear debit spread sur TSLA de delta -13.3 avec une date d’expiration d’environ 2 semaines et demi (18 jours) :

Et ci-dessous, les Grecs (dont le Thêta de -2,55 d’un put bear debit spread sur TSLA de delta -13.55 avec une date d’expiration d’environ 2 mois et demi (74 jours) :

Le Thêta négatif est plus de trois fois moins important, donc vous subissez beaucoup moins l’impact du temps sur le prix des options, tout en ayant un potentiel de gain identique du moins dans la plage de variation proche de la monnaie (même delta à l’initiation)

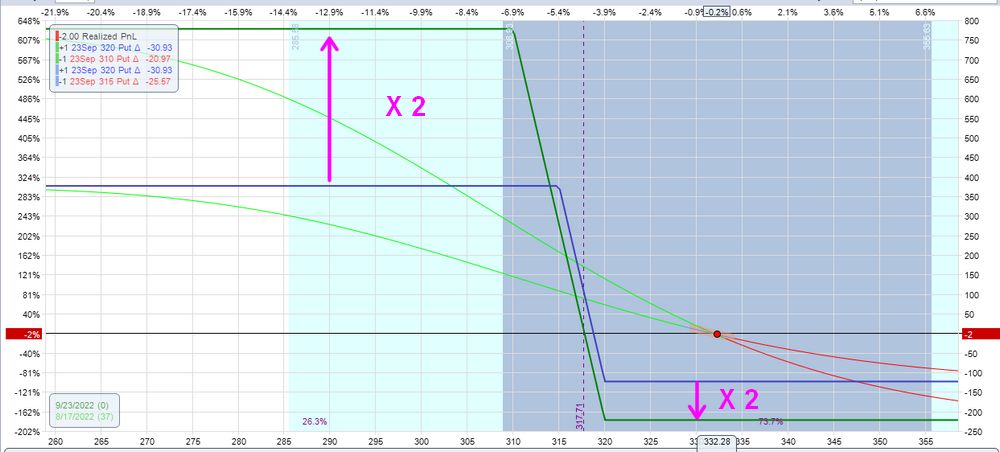

Exemple de bear put debit spread réussi

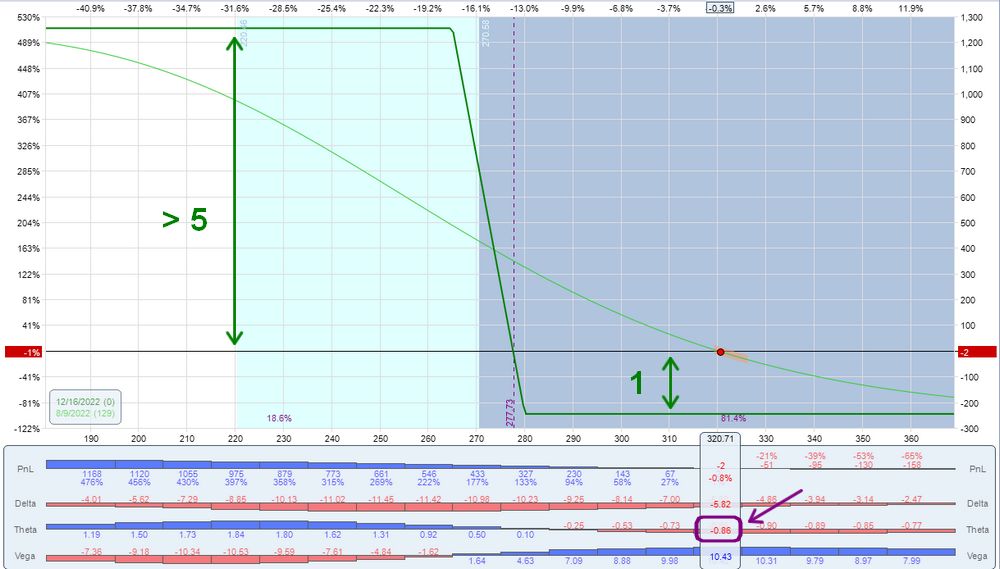

Prenons l’exemple de l’ETF QQQ (qui réplique les performances du Nasdaq), qui se négocie à 320,71 $ le 8 août 2022 et qui semble vouloir baisser à nouveau (conformément à sa tendance sur quelques mois) après une hausse forte et assez étrange vu le contexte de hausse des taux directeurs des banques centrales. Cet épuisement de la hausse est confirmé par les indicateurs techniques.

Vous pensez que le cours de l’ETF pourrait baisser dans les prochaines semaines, mais vous voulez limiter votre risque de pertes en cas de continuation de la hausse. Vous décidez donc de mettre en place un put debit spread d’échéance 16 décembre 2022 (130 jours, soit plus de 4 mois). Vous achetez une option de vente avec un prix d’exercice de 280 $ à un coût de 7,97 $ par action. En même temps, vous vendez une option de vente avec un prix d’exercice de 265 $ de prime 5,54 $ par action. Le débit net pour cette transaction est de 2,43 $ par action (7,97 $ pour l’achat de l’option de vente moins 5,54 $ pour la vente de l’autre option de vente).

Avec cette stratégie, votre montant maximum de pertes est donc limité à 243$ (c’est le coût du PDS après application du multiplicateur 100 des options) Votre gain maximal est égal au spread entre les 2 strikes (15$) moins le débit net (2,43$), donc 12,57$ soit 1257$ avec le multiplicateur 100. C’est plus de 5 fois plus que la perte maximale, ce qui est excellent. Remarquez aussi le Thêta très faible (-0,86) dû au choix d’une échéance éloignée.

Si le cours de QQQ monte, vous perdrez de l’argent, comme c’est le cas dans les premiers jours suivants la mise en place du trade, l’action effectue un dernier excès haussier… Voici la situation au 15 août soit une semaine après l’entrée dans le trade :

QQQ a augmenté de plus de 10 points, mais la perte latente est limitée à 66$.

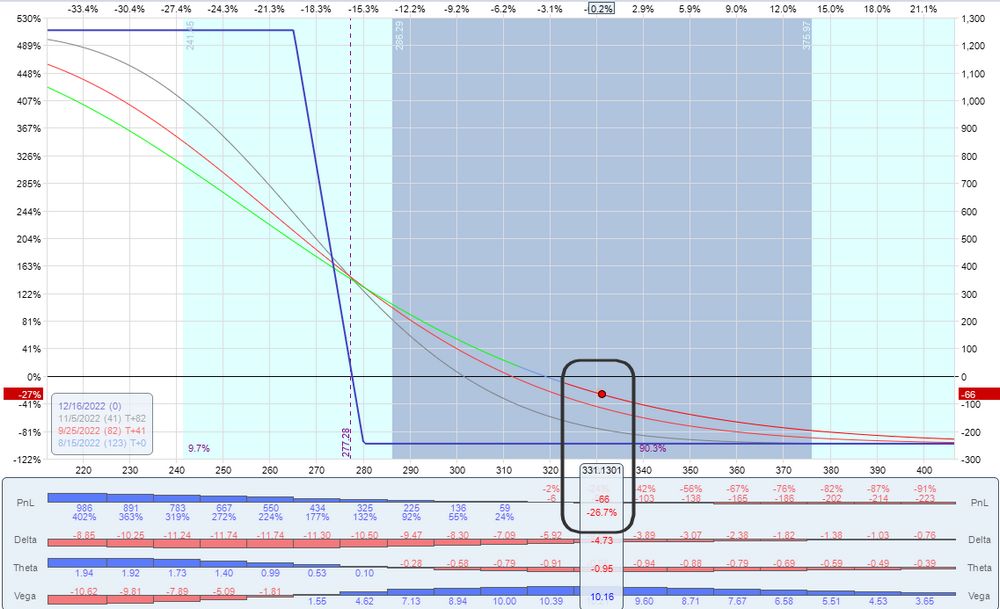

Dans les jours qui suivent, la baisse se met en place, et se poursuit inlassablement. A l’approche du fort support aux alentours des 271$ (précédent plus bas), vous estimez prudent de prendre les bénéfices le 23 septembre 2022 :

Conclusion sur la stratégie sur options bear put debit spread

Il est évident que le bear put spread a un fort potentiel ! Grâce à cette tactique de trading, vous pouvez minimiser vos pertes tout en capitalisant sur la baisse d’un actif sous-jacent. C’est un choix fantastique si vous souhaitez écarter les surprises désagréables tout en gardant l’opportunité de réaliser des profits substantiels.

En résumé, si vous souhaitez vous donner toutes les chances de réussite dans le trading, n’hésitez pas à explorer les montages d’options. Ils vous permettent de prendre des risques calculés, d’éviter des pertes excessives et d’avoir de réelles possibilités d’améliorer vos rendements.

Pour un cours complet qui vous propose les meilleures stratégies en fonction de différents cas de figure (spéculation, rendement, protection), vous pouvez vous référer à ce pack à un prix imbattable qui vous permettra de passer au niveau supérieur !

Investisseur nomade

Augmentez votre rendement annuel de 10%