Option : cours #7 vente de call, la théorie

Comme vous avez l'air d'apprécier le contenu de zen-option, vous voudrez sans doute découvrir comment augmenter votre rendement de 10%.

La réponse est dans mon guide des options à télécharger ici.

+10% de rendement ?

Leçon 2 : call et put en détails

Leçon 3 : valeur intrinsèque et valeur temps d’une option

Leçon 4 : ce qui influence le prix d’une option

Leçon 5 : où et comment acheter des options ?

✅Leçon 7 : vendre un call (vous êtes ici)

La vente de call : quel est son impact sur votre portefeuille, et quelles en sont les utilisations ?

Dans le cours précédent, je vous ai parlé de l’achat de call, pour miser sur une hausse. Mais il est également possible de vendre des options !

Et en particulier de vendre un call.

Attention tout de même avec la pratique de vente de call, elle n’est judicieuse que sous certaines conditions, que nous verrons en fin de cet article.

Mais commençons avec une approche pédagogique et explicative sur la vente de call “à nu”.

Vente de call

La vente d’un call se pratique lorsque nous avons une vision non haussière sur l’action. Nous parions sur un niveau (supérieur au niveau actuel) où l’action ne va pas monter, plutôt que sur là où elle va aller.

C’est un pari vaguement baissier qui est très différent d’un autre pari baissier qu’est la vente à découvert.

Vente de call vs vente à découvert d’une action

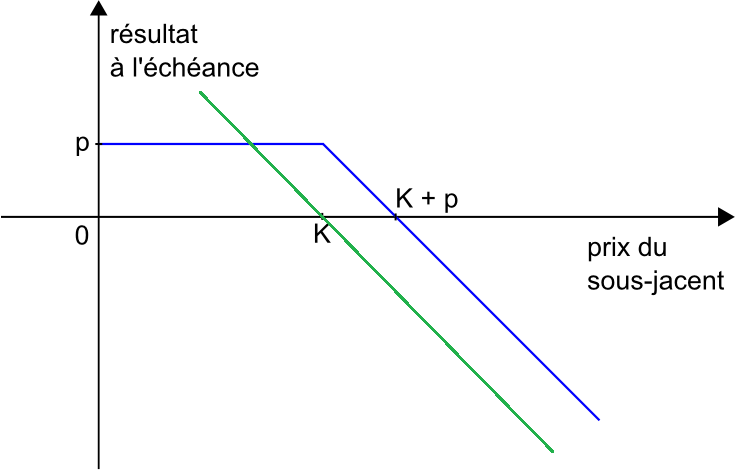

Comparons les deux paris baissiers en étudiant le profil gains / pertes de la vente de call (courbe bleue) et de la vente à découvert classique d’une action (courbe verte).

K représente le prix d’exercice du call. Par souci de clarté visuelle sur le graphique, c’est également le niveau de vente à découvert de l’action (courbe verte).

p représente la prime de l’option.

Que se passe-t-il lors de la vente à découvert?

Quand nous vendons une action à découvert (courbe verte), nous gagnons de l’argent si l’action descend et devient inférieure à K (niveau de vente). Si elle grimpe (>K), le résultat est négatif pour nos finances. Jusque là, c’est simple, c’est juste l’inverse de l’achat d’une action.

En bref :

- la perte maximale potentielle est illimitée, théoriquement.

- le gain maximal potentiel est connu et important (de valeur K si le titre chute à zéro).

Que se passe-t-il dans le cas de la vente de call?

Si nous vendons le call de prime p, nous touchons cette prime, et nous faisons le pari que le cours de l’action ne va pas aller au-dessus de K+p, niveau à partir duquel nous commençons à perdre de l’argent.

Si l’action chute, ou stagne, en bref qu’elle se maintient sous K, le call ne sera pas exercé par son propriétaire, et nous conserverons intégralement le bénéfice de la prime.

Notre gain ne peut donc pas être supérieur à p (cela est matérialisé par le trait horizontal bleu au niveau “p” sur le graphique).

Ce n’est clairement pas une stratégie de spéculation (gain maximal faible), mais ce n’est pas non plus une transaction dénuée de risques pour autant…! En effet :

- la perte maximale potentielle est illimitée,

- le gain maximal potentiel est connue et limité à la valeur de la prime p.

Et pourtant… Cette stratégie de vente de call peut être bien utile et lucrative dans certains cas, découvrez ici pourquoi et comment l’utiliser.

Exemple de vente de call

Par exemple, voici le graphique du CAC40 en bougies journalières, le jeudi 25 juin 2015 (CAC40 à 5010) :

Le CAC a réalisé un beau parcours haussier depuis le début de l’année, presque en ligne droite depuis l’annonce de QE de la BCE. Et il consolide actuellement sous la droite oblique tracée en noire.

Nous pensons que la tendance baissière court terme va se poursuivre au moins pendant l’été. D’ici un mois (fin juillet), le CAC40 ne retrouvera pas ses plus hauts de 5282 points, pensons-nous.

Un moyen de miser sur ce scenario et cette vision de marché est de vendre le call CAC JUL2015 5250 C (call sur le CAC de strike 5250 et d’échéance 17 juillet 2015).

Sa prime vaut 27€.

Le multiplicateur pour les options sur l’indice CAC40 est de 10 : nous touchons donc 270€.

Si le 17 juin au soir, le CAC est sous 5250, le call expire sans valeur et nous avons touché la prime. Rien d’autre ne se passe.

Dans le cas contraire (CAC40 > 5250€), le propriétaire du call va l’exercer et nous serons obligé de vendre les 10 contrats CAC à 5250 €. Notre prix de vente réel sera de 5277€ , vu que nous avons touché la prime de 27€. Mais nous serons alors “court” de 10 contrats sur le CAC.

Faisons le point sur les risques d’un tel scenario :

Les probabilités mathématiques (prenant en compte la volatilité, les distributions de dividendes, et d’autres paramètres) pour que le CAC40 soit à plus de 5250€ à l’échéance de juillet sont de 23,1%.

Nous perdrons de l’argent sur cette transaction si le CAC progresse de 5,3% et atteint 5277 points.

Conclusion sur la vente de call

Les ventes d’options peuvent être très pratiques et ouvrent de nouveaux horizons : il est possible de parier sur là où le marché ne va pas aller et de gagner de l’argent avec ce pari! C’est plus facile à prédire que d’avoir un biais directionnel unique et de gagner seulement si un titre monte par exemple…

Cependant, il est extrêmement important de connaître les bons paramètres pour réaliser ces nouveaux paris en toute sécurité pour votre portefeuille.

Découvrez cela en téléchargeant mon livre “tous les secrets sur la locations d’actions”. Cela peut vous rapporter plus de 10% par an de rendement supplémentaire sur votre portefeuille d’actions!

Je vous explique les bons paramètres et comment faire ci-dessous, cliquez sur l’image :

On enchaîne sur le cours gratuit suivant : l’achat d’une option put !

Investisseur nomade

Augmentez votre rendement annuel de 10%